一、沪镍行情回顾

第三季度沪镍呈区间触底反弹态势,主力合约2210最高价202800元/吨,最低价131660元/吨,走势呈现大幅下挫后震荡又大幅反弹之势。6月中旬开始,中欧美相继公布最新经济数据显示,全球经济存在持续收缩的风险,欧美央行也相继表态将施行紧缩货币政策,尤其是全球最大金属消费国中国受疫情影响,工厂活动萎缩,对镍价格形成较强压制。

沪镍主力从6月中旬开始,一直下跌到7月中旬,后经长期的震荡整理,在低库存利好叠加消费端尤其不锈钢行情回暖的刺激下,镍价强势突破20万整数关口,但美联储强硬加息的态度,使得市场避险情绪发酵,20万整数关口得而复失,但依然保持上升通道不破。目前市场焦点在需求端的真实情况如何,这将是决定反弹能否持续的重要因素。

截至2022年9月30日,上海金属网现货镍报价:188500-193000元/吨,涨2550元/吨,金川镍现货较常州2210合约升水12250元/吨,较沪镍2210合约升水6000元/吨,俄镍现货较常州2210合约升水7750元/吨,较沪镍2210合约升水1500元/吨。

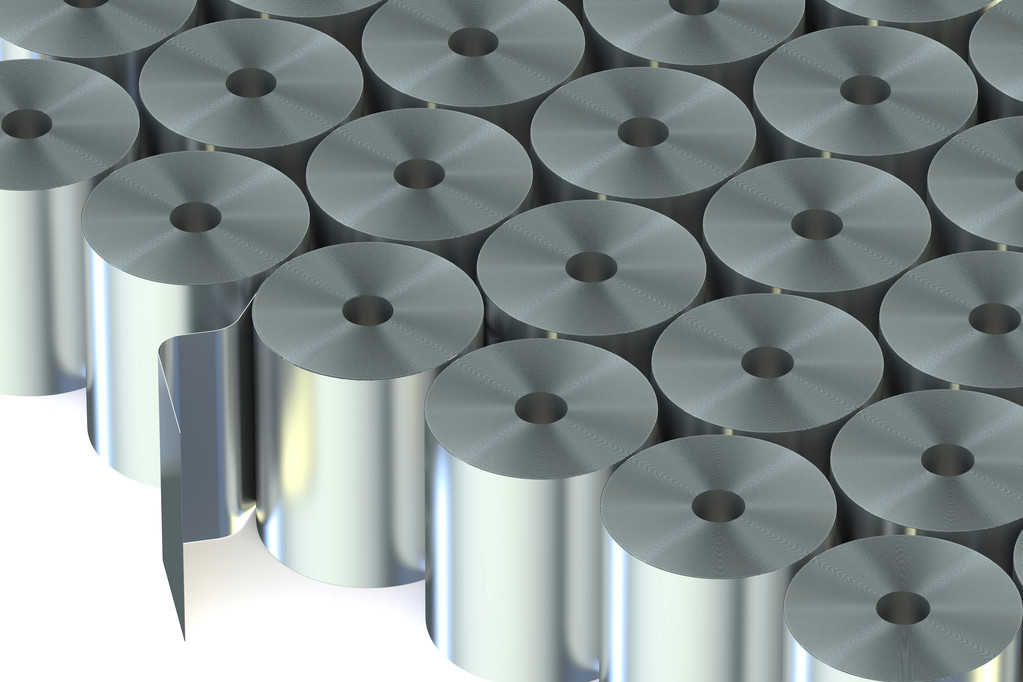

二、沪镍供需情况分析

8月以来,菲律宾虽然进入雨季,但对我国镍矿进口影响不大,港口数据显示,镍铁8月进口量几乎翻倍,而根据Mysteel调研显示,8月印尼镍铁产量为97700金属吨,较上月产量小幅增加1000金属吨,环比增加1.03%,同比则大幅增加33.11%。过去三年里,印尼镍铁产量基本维持逐月递增的趋势,其产能增量的巨幅扩大将使得全球范围内镍铁供应都维持宽松为主。

Mysteel调研,9月份国内40家不锈钢厂粗钢初排产246.8万吨,预计月环比增7.5%,环比增量主要集中在300系、400系。其中:200系75.00万吨,预计环比增3.1%;300系138.36万吨,预计环比增8.5%;400系33.44万吨,预计环比增14.6%。四季度国内不锈钢复产及新投产能有望投放,新能源汽车消费火热,但更多使用经济性更好的中间品,挤占纯镍需求。

三、综合观点及后市研判

欧美央行鹰派表态及中国金属需求存在持续低迷的状态,全球恐陷入经济衰退中,镍价目前因历史低库存而走势偏强的状态可能会在后期被打破,并且后期随着高冰镍和湿法中间品供应量快速释放,镍中线供需预期偏悲观。

短期风险点在于LME交易所关于限制俄镍交割政策的实施及国内稳增长政策出台可能会刺激性的造成行情波动。策略上,投资者可保持逢高做空思路为主,尤其关注18万整数关口的得失,将会是中长期多空分界线。

(来源:和合期货)

| 名称 | 最新价 | 涨跌额 | 涨跌幅 |

|---|---|---|---|

| 沪镍加权 | -- | -- | -- |

| 沪镍2511 | -- | -- | -- |

| 沪镍2510 | -- | -- | -- |

| 沪镍2509 | -- | -- | -- |

| 沪镍2508 | -- | -- | -- |

| 沪镍2507 | -- | -- | -- |

| 沪镍2506 | -- | -- | -- |

| 沪镍2505 | -- | -- | -- |

| 沪镍2504 | -- | -- | -- |

| 沪镍2503 | -- | -- | -- |

| 沪镍2502 | -- | -- | -- |

| 沪镍2501 | -- | -- | -- |

| 沪镍2412 | -- | -- | -- |

| 品种 | 最新价 | 涨跌额 | 涨跌幅 |

|---|---|---|---|

| 沪铜主力 | -- | -- | -- |

| 沪铝主力 | -- | -- | -- |

| 线材主力 | -- | -- | -- |

| 热卷主力 | -- | -- | -- |

| 橡胶主力 | -- | -- | -- |

| 沥青主力 | -- | -- | -- |

| 燃料油主力 | -- | -- | -- |

| 螺纹钢主力 | -- | -- | -- |