一、行情回顾

2022年玻璃全年处于下跌趋势中,行情主要分为三大段,年初至2月春节的上涨行情,春节后至11月初长达10个月漫长的下跌行情,以及11月以来至今的触底反弹。年初的上涨行情主要为贸易商的补库发起,市场开始预期春节后的需求恢复激发了贸易商的囤货热情,厂家不断提价更加提高了市场买涨热度,在真实需求无法被验证的真空期玻璃盘面在短短一个多月的时间反弹超过600个点,当时点主力2205合约反弹至年内高位2430元/吨。随着年后正月十六企业陆续开工,下游深加工企业发现订单情况并没有好转,需求证伪、预期落空,玻璃盘面迅速回落,2205合约跌至1900元/吨以下。而后的长达8月的时间里,受制于需求低迷,虽然刺激政策频出,但房企资金紧缺的问题依然无法缓解,“烂尾断供潮”更加加重房企负担,且玻璃上游供应处于高位,库存高企,玻璃继续跌入漫漫熊途,3月至11月初盘面一直处于漫长的震荡下跌的趋势中,11月初2301合约跌至1332元/吨的年内低点。11月以后,随着国家防疫政策转向,国家经济刺激政策不断放大招,地产“三支箭”等利好密集发布,经济复苏的预期被再次拉满,玻璃盘面触底反弹,当前的主力2305合约近期反弹接近200点。

二、政策强托底,需求有望迎来复苏

玻璃的需求复苏主要看地产,明年地产行业有较为明确的回暖信号。21年初,“三道红线”等政策影响了房企现金流,行业开始出清,在此过程中经济下行房价下行更加抑制百姓买房意愿。近期政策力度持续加码,国家多个政策密集发布从供需两端托底地产行业。11月以来,地产刺激政策万箭齐发,从信贷、发债、股权融资三个方面助力地产行业,改善其融资环境。

首先,第二支箭大大舒缓了民企融资压力,交易商协会推进民营房企债券融资支持工具,预计可支持约2500亿元民营企业债券融资。多家民营房企披露意向发行额度,包括:万科、龙湖、金地、绿城等等总意向发行额度达1060亿元。

11月13日央行&银保监发布16条对房企的支持政策,表态了对国有、民企一视同仁,支持开发贷款、信托贷款合理展期,以及“支持刚性和改善性住房需求”及“民企增信债发行”。

11月21日,出台“保交楼”2000亿元专项借款,支持商业银行提供配套资金用于保交楼工作。

11月28日,重启股权融资,恢复涉房上市公司并购重组及配套融资。股权融资的政策上次回收时间是2016年,本次政策放开距离上次回收已过去六年。

以上,政策不断加码支持,预计将延续至2023年。而需求端放松政策从2022年即陆续实施,包含降息、放松限购、降首付增加购房补贴等等。预计明年随着防疫政策放开,地产需求有望得到改善,和供给端政策共同托底市场。

三、2023年主要为存量需求释放,“保交楼”的玻璃需求仅占当前库存四成

1、前端地产数据低迷,存量需求释放后玻璃需求或将腰斩

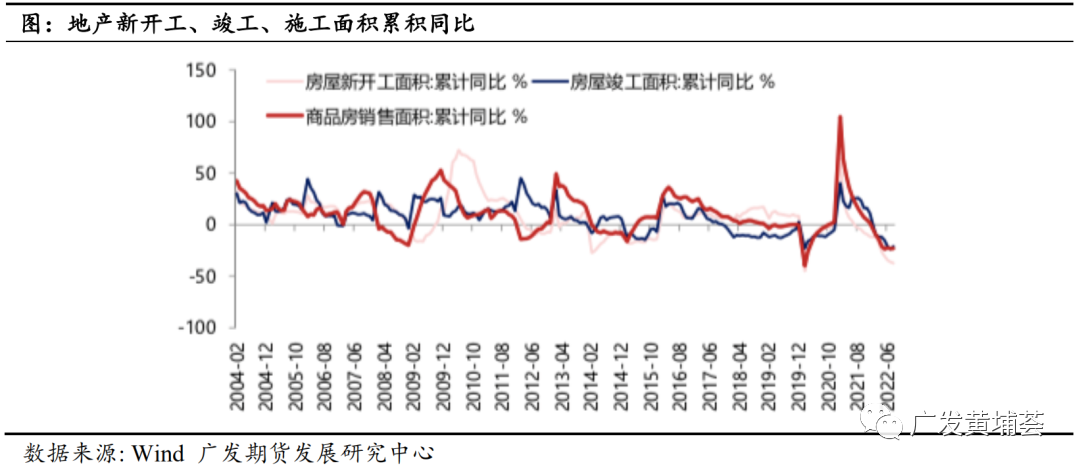

过去1-2年间,地产前端数据已经开始滑落,新开工、地产开发投资完成额、土地购置面积当月同比增速自2021年初开始下滑,22年全年几乎增速为负,且跌幅还在持续扩大。截至11月数据,新开工当月同比下滑50.8%,1-11月累计同比下滑38.9%;房地产开发投资当月同比下滑19.9%,累计同比下滑9.8%;土地购置面积当月同比下滑58.5%,累计同比下滑53.8%。

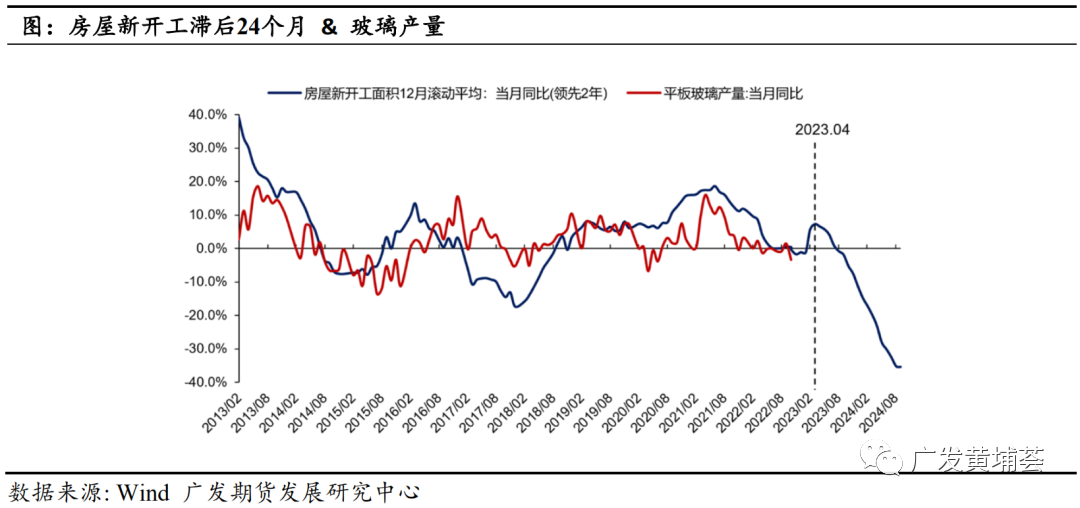

玻璃为地产竣工端工业品,通常竣工滞后开工数据1-2年。我们把地产开工面积单月同比滞后24个月和玻璃产量拟合,发现相关度较高,那么,明年3-4月份将出现一波玻璃需求的复苏(主要为存量待竣工及保交楼等需求),9月以后该数据转负,因前文分析的,过去1-2年的地产前端数据几乎腰斩,对应未来的玻璃需求也将大幅收缩。

2、保交付所需玻璃推算

我国房屋窗地比平均值为20%左右,即100平米的房子窗户面积为20平上下。普通住宅通常采用6mm双层白玻,部分一线城市高端住宅采用三玻四腔或四玻三腔,三四线城市低端住宅或毛坯交付存在单层玻璃,这里我们采用平均值双层玻璃计算。

由此,计算可得所需玻璃:2.31亿平方米*0.2*2=9240万平方米,即2310万重箱。根据卓创口径当前玻璃企业库存6137万重箱,即实现全部保交楼所需的玻璃也不足当前累库库存的40%。如果所有的保交楼计划在一年内陆续完成,结合当前玻璃产能,以及近一年新开工数据所对应的未来竣工面积,玻璃依然无法形成有效去库。

3、需求小结

综上,明年需求端有政策托底,预计今年因资金、疫情等因素滞缓的存量待竣工及“保交楼”将释放一定需求,或会在明年二季度后陆续兑现,但因地产前端数据的腰斩,我们无法对玻璃长线看的过于乐观,预计存量需求兑现后,玻璃还将面对需求端腰斩所带来的产能过剩问题。2023年全年玻璃需求兑现主要体现在下半年,预计全年需求同比增长2-4%之间。

四、利润情况有望在2023年改善,产能预计净减少5%-8%

1、玻璃厂2022下半年以来陆续亏损

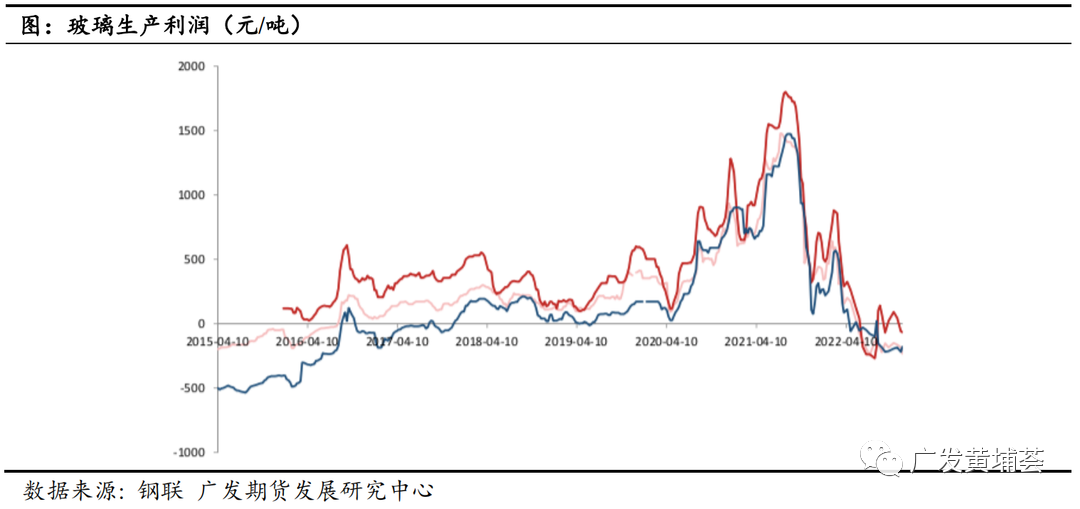

玻璃价格从2021年下半年开始处于下行周期,厂家基本从2022年下半年陆续开始亏损,截至目前,以天然气为燃料的浮法玻璃周均利润-248元/吨,以煤制气为燃料的浮法玻璃周均利润-258元/吨,以石油焦为燃料的浮法玻璃周均利润-55元/吨。可见天然气、煤制气产线已经处于深度亏损中。

虽然当前的玻璃价格依然比2020年疫情期间的价格高300元/吨,但由于原料端纯碱、煤炭、天然气等价格上涨,玻璃厂的成本压力远比当时要大。目前的纯碱送到价2700-2800元/吨,相比2020年疫情期间增长了1200元/吨,生产一吨玻璃仅仅纯碱部分的成本即增加了240元。天然气相比当时上涨1元/立方米,生产一吨玻璃所需210立方米天然气,即燃料端的成本增加210元/吨。所以玻璃厂在今年下半年以来承受着巨大的资金压力。

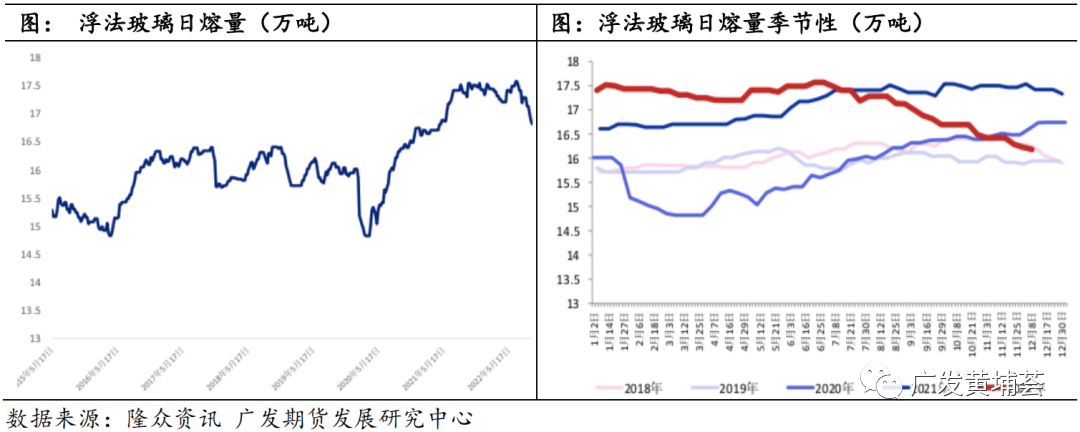

2、下半年冷修进度加快,年底受宏观预期提振冷修再度放缓

2022上半年玻璃产能整体变化不大,一季度产能小幅减少,二季度随着前期部分冷修的产线复产点火,产能进一步提升。直到下半年,玻璃才真正走上去产能的进程中,冷修进度有所加快。经统计,7月共冷修6条产线,8月冷修3条,9月冷修7条,10月冷修6条,11月冷修4条,12月截止目前冷修3条。由此可见,9-10月是今年冷修的高峰期,11月以来随着宏观氛围转暖,市场对明年需求重新有了期待,所以玻璃的冷修进度放缓。2022年玻璃日熔量环比年初时净减少13185吨,环比-7.5%。

3、2023继续去产能5%-8%,玻璃产量将减少

龙头企业成本管控相对更有优势,但他们在今年三季度的净利润也已经为负值,处于近五年来的最差时期。而小企业的亏损情况则更不容乐观,很大一部分已经处于深度亏损状态。

从当年玻璃窑炉年限来看,依然存在不少高龄产线,10年以上的产线日熔量大概为2万吨/天,8年以上的产线日熔量大概为5万吨/天。该部分的产线所要面临的情况和今年下半年已冷修的产线类似,届时的行业利润、前景等因素会决定他们的具体冷修进度。结合我们前文关于需求的分析,明年需求很难有爆发式增长,主要为存量需求,待存量需求释放完毕,玻璃厂终归要面对产能过剩的问题。地产前段数据的腰斩势必影响未来较长一段时间的玻璃需求,而一个行业长久的亏损不会一直存在,玻璃行业只能通过陆续的产能出清从而逐渐实现供需平衡,帮助玻璃价格向成本线及以上靠拢。结合2022年的冷修进度以及当前玻璃窑炉年限分析,2023年预计全年玻璃日熔将净减少5%-8%之间。

五、2023年库存逐渐去化

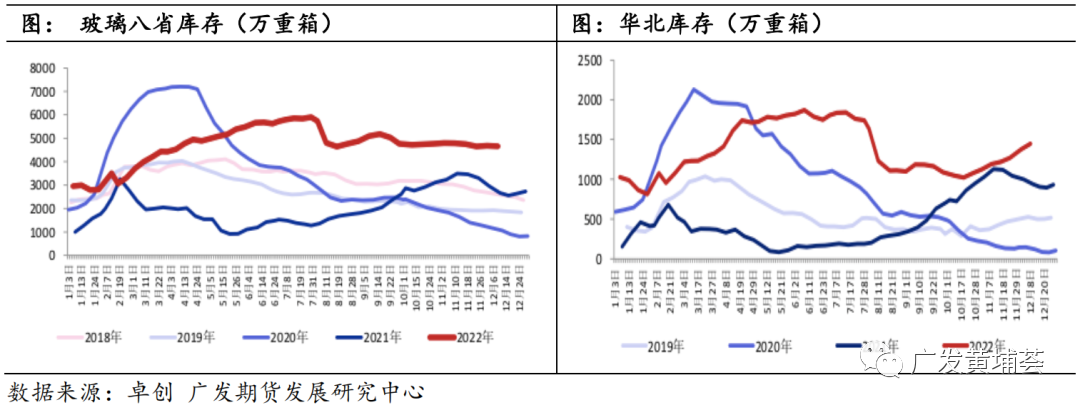

今年春节前后受需求预期的提振,贸易商大量囤货带动厂家库存逆季节性去库,但随着年后需求证伪,厂家重新开始累库。受制于地产端资金问题,2022全年的玻璃需求受到抑制,厂家库存持续累库。通常7-8月为备货旺季,为即将到来的金九银十做准备,今年在厂家低价刺激下中下游拿货积极性有一定改善,厂家库存出现拐点。但随着后期下游深加工订单不佳,真实需求依旧未启动,金九银十变为“铁九铜十”,玻璃库存又重回累库趋势。全年未形成有效去库,至今仍保持6000万重箱以上的高库存。

2023年伴随着需求复苏及产能进一步减少,玻璃库存变动的大方向还是以去库为主。预计高库存将在2023年逐渐去化,但过程或较为艰难。目前临近2023年春节,玻璃厂的去库存压力较大,压力越大,预示今年冬储保价政策力度会更大,玻璃厂或会采取更低的价格或更长时间的保价,来刺激贸易商囤货积极性,帮助他们自身的库存去化。而节前下游面临停工放假,预计贸易商较难有意愿囤货,估计厂家库存在春节结束前依旧处于累库状态。随着节后陆续开工,结合目前部分厂已经给出的保价3月底的政策,预计节后若价格合适,贸易商会有一定的买货热情。预计厂家库存将开始呈现逐渐去库的状态。但去库的节奏,还需结合供给端的冷修进度来看,如果有供给端较多产能缩量,那么库存将会出现不错的去化水平。

六、行情展望

综上分析,预计2023年玻璃的需求将得到边际改善,“保交楼”等政策托底下房企现金流会得到改善,当前宏观氛围预示明年的地产政策环境较为宽松,供给端多项政策支持,需求端随着疫情逐步放开至经济有序恢复后,百姓购买力将增强,需求端、供给端将共同助力地产行业复苏。不过值得注意的是,自2021年年初以来地产前段数据转差,随之对应玻璃的需求将萎缩,明年主要是存量带竣工部分的需求支撑玻璃市场。供给端预计还将持续去产能,当前玻璃日熔水平和19年同期接近,结合我们前文对窑炉年龄、未来需求的分析,明年厂家点火积极性会偏低,地产下行周期之下,冷修进度将取决于到时玻璃的利润情况和市场预期。伴随着产能减少,需求边际改善,预计明年玻璃库存将逐渐去化,春节前后将达到年内峰值,节后伴随着复产复工库存将逐渐走低。2023年玻璃整体的基本面将得到一定改善,价格将向上修复向成本线靠拢或上浮在成本线以上。由于明年较难出现玻璃需求的爆发式增长,那么行情上也较难有太高的空间,预计整体先抑后扬。月间上,由于09的需求修复可能性更高,可关注FG2305-FG2309反套机会。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。

| 名称 | 最新价 | 涨跌额 | 涨跌幅 |

|---|---|---|---|

| 玻璃加权 | -- | -- | -- |

| 玻璃2511 | -- | -- | -- |

| 玻璃2510 | -- | -- | -- |

| 玻璃2509 | -- | -- | -- |

| 玻璃2508 | -- | -- | -- |

| 玻璃2507 | -- | -- | -- |

| 玻璃2506 | -- | -- | -- |

| 玻璃2505 | -- | -- | -- |

| 玻璃2504 | -- | -- | -- |

| 玻璃2503 | -- | -- | -- |

| 玻璃2502 | -- | -- | -- |

| 玻璃2501 | -- | -- | -- |

| 玻璃2412 | -- | -- | -- |

| 品种 | 最新价 | 涨跌额 | 涨跌幅 |

|---|---|---|---|

| 苹果主力 | -- | -- | -- |

| 红枣主力 | -- | -- | -- |

| 花生主力 | -- | -- | -- |

| 棉花主力 | -- | -- | -- |

| 白糖主力 | -- | -- | -- |

| PTA主力 | -- | -- | -- |

| 甲醇主力 | -- | -- | -- |

| 动力煤主力 | -- | -- | -- |