行情导读:

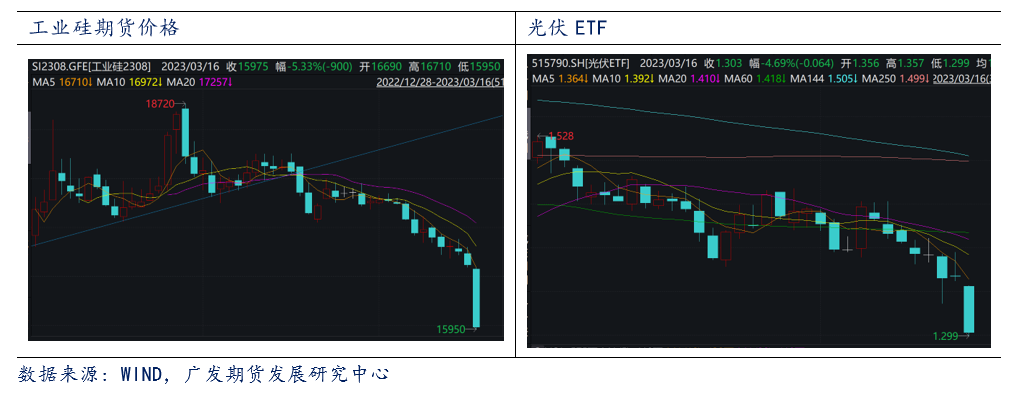

近一个月,光伏指数、光伏ETF与工业硅期货走势相关性高达0.85。近期市场承压下行,2023年3月16日,光伏ETF跌幅近5%,工业硅期货增仓下行,大部分合约跌破16000元/吨一线,其中主力合约2308下跌5.33%至15975元/吨,2309合约跌至15940元/吨,跌幅最大,达5.34%,持仓量达7万手,日增仓3803手。

若需求恢复不及预期,需注意恐慌性抛货的风险,但期货市场工业硅的下跌速度和幅度仍超预期,主要驱动来源于美联储连续加息背景下海外银行业暴雷引发的悲观连锁反应,工业硅需求恢复时间周期或将继续延后,高库存背景下价格承压下跌。

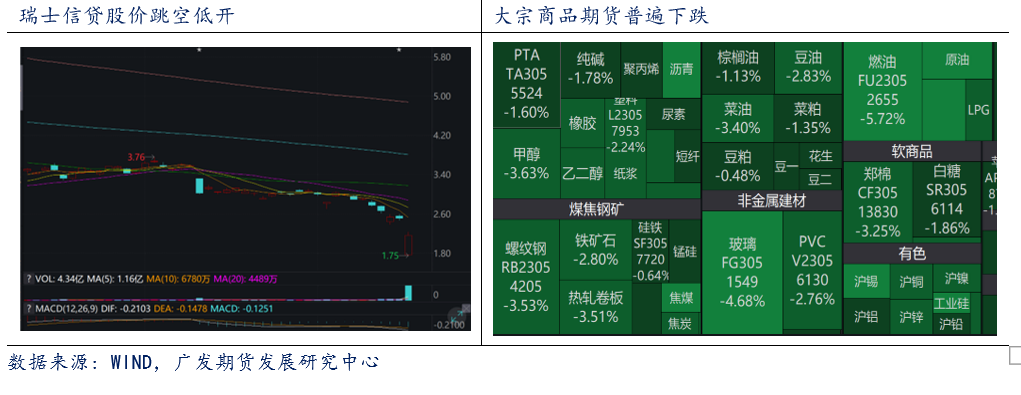

驱动因素1:美联储连续加息背景下海外银行业暴雷引发商品期货普遍下跌

美联储连续加息背景下海外银行业暴雷引发的悲观连锁反应预期,商品期货普遍下跌。工业硅需求恢复时间周期或将继续延后。此前市场预期年后随着经济转暖,下游需求均将有所恢复,有利于工业硅价格回升。但实际上工业硅三大需求仅多晶硅产业表现出较好的增长态势,有机硅和铝合金产业的需求持续疲软,出口端反馈海外需求迟迟未恢复。有机硅生产持续亏损、订单减少、检修企业增加,出口端也因海外市场价格低迷而面临亏损。在银行业危机后,市场担心资金面进一步收紧,工业硅需求恢复预期延后,价格承压下跌。

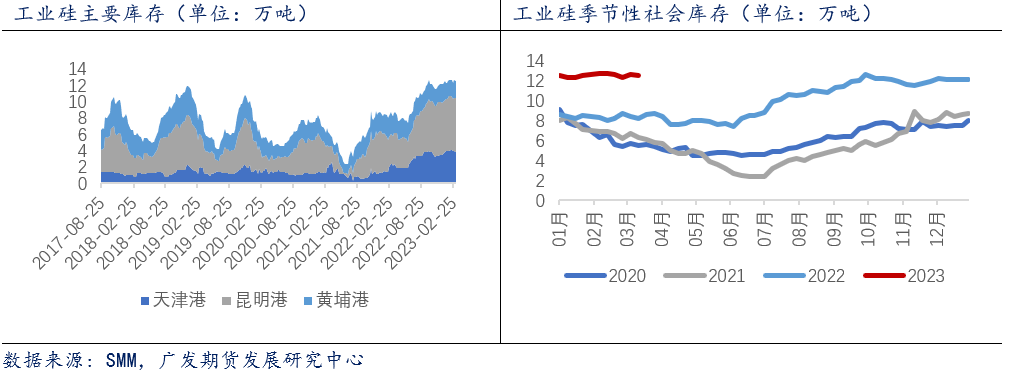

驱动因素2:高库存背景下持货商抛货意愿增加

近期工业硅产量超预期但下游需求恢复不及预期,去库节奏缓慢,库存压力较大。社会库存位于历史高位,截至3月10日,工业硅社会库存共12.5万吨,较上周小幅去库0.1万吨,同比增长52.44%。其中天津港工业硅库存3.8万吨,环比减少0.1万吨;昆明港工业硅库存6.6万吨,环比不变;黄埔港工业硅库存2.1万吨,环比不变。此外,部分未被统计到的隐性库存也不少,对价格造成压力。近期工业硅现货市场报价持续走低,一是部分持货商考虑到资金成本等因素,继续持货意愿不强,抛售意愿较高;二是部分期现商在期货盘面套保后,有一定利润可以较低价格销售现货;此外,低价买现货抛盘面也导致期货盘面承压。

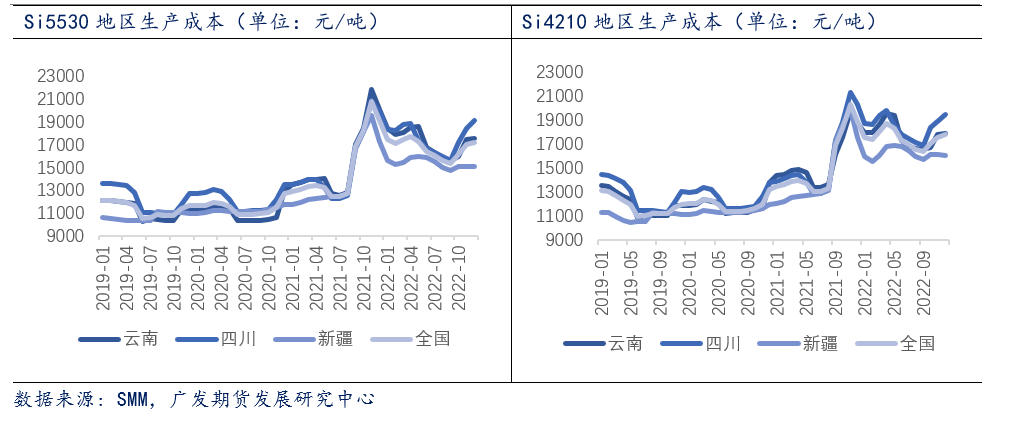

驱动因素3:丰水期成本端下移预期

目前期货市场交易的主力合约为SI2308合约,最终反映的是8月丰水期时的市场价格。目前依然是传统枯水期,电力成本较高,但8月适逢丰水期,届时电力成本将季节性下滑,西南地区工业硅开工率也有望回升。部分市场参与者认为在交割月供应增加成本下移的情况下,期货盘面价格也将下跌至丰水期的成本。若按电价下跌幅度为0.1-0.15元/度的幅度计算,成本下降空间约为1300-2000元/吨。从枯水期的角度来看,目前工业硅价格已跌破四川的成本线,虽然四川地区的开工率低至20%,但西北地区产能的释放弥补了四川产量的损失,甚至超预期增长。但实际上,丰水期云南、四川、新疆、内蒙的成本曲线将收敛,一旦跌至成本线下,减停产的产能将大幅增加,促使供应减少幅度增大。

展望后市:

虽然工业硅市场供应充裕需求不及预期,近期现货价格逐步走低,但期货市场快速下跌受宏观悲观情绪蔓延影响较大。

从宏观面来看,继硅谷银行危机爆发之后,瑞士信贷又爆雷,高利率情况下,海外银行危机是否会引发进一步的连锁反应尚不确定。美联储需要平衡货币政策和通胀,加息即便放缓也是为了对冲可能导致的银行破产和流动性危机。若宏观面继续恶化,恐慌情绪蔓延,投资者信心受到冲击则可能面临大宗商品持续下跌的情况。

从基本面来看,工业硅供应充裕、需求不振、库存高企陆续反应在价格下跌的过程中。但市场情绪依旧悲观,即便价格下跌但敢于采购的接货者不多,需注意恐慌性下跌的风险。从成本支撑的角度来看,目前已跌至云南地区成本线,若价格持续低位运行,可关注企业开工积极性,后续是否有企业检修减产。

整体来看,短期内风险完全释放前,价格持续走弱概率大。后期关注工业硅企业生产意愿和需求恢复情况。若供应端减产,光伏需求向好,在有机硅、铝合金和出口需求恢复,库存逐步消化的情况下,工业硅价格有机会上行。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。