一、期货行情回顾

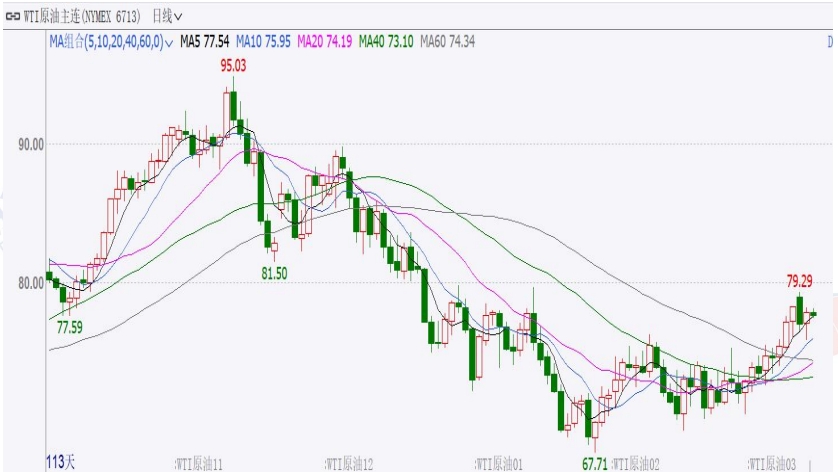

1月份原油期货价格上涨。截至1月31日收盘,上期能源交易中心原油主力合约收盘价585.3元/桶,月度上涨7.85%。

前半月原油期货价格震荡。因头号出口国沙特大幅调降油价,有传言称多家航运公司已经与也门胡塞武装达成协议,以确保其船只安全通过红海,叠加石油输出国组织(OPEC)产量增加,叠加利比亚油田复产,油价大跌。此后俄罗斯原油减少出口履行承诺,红海局势危机支撑油价,油价有所反弹。中旬之后,红海地缘政治危机升级为军事冲突,极寒天气影响美国石油产量EIA原油库存超预期减少,IEA上修需求预测,IMF上调2024年全球经济增长预期,美国经济数据表现强劲,中国超预期降准提振原油需求,市场情绪有所好转,油价上涨。

国际原油方面,截至1月31日,WTI原油期货价格收于75.85美元/桶,月度涨幅6.34%;布伦特原油期货价格收于82.22美元/桶,月度上涨6.69%。

二、原油供给分析

2.1石油输出国组织(OPEC)产量分析

一项调查结果显示,OPEC的1月份的石油产量创下去年7月以来的最大月度降幅,因为几个成员国实施了与欧佩克+联盟达成协议的新一轮自愿减产,此外,国内动乱遏制了利比亚的产量。数据显示,欧佩克1月石油产量为2,633万桶/日,较12月减少41万桶/日。

2.2美国原油产量分析

本月美国原油总产量有所下降,尤其是第三周美国遭遇极寒天气下降幅度较大,最后一周随着天气好转,产量回升。截止2024年1月26日当周,美国原油日均产量较上周增加70.0万桶至1300.0万桶/日。

石油和天然气钻机数量继续下降。截至1月26日当周,贝克休斯美国石油钻机数增加2座,至499座,仍处于较低水平。

据外电1月30日消息,美国将恢复对委内瑞拉的制裁。拜登政府周二说对委内瑞拉石油和天然气行业的制裁减免将于4月18日到期,除非政府举行自由公正的总统选举。处于四年高位的委内瑞拉石油产量预期将会下降。委内瑞拉12月份日产量为87.6万桶,是美国于2019年初对该国实施全面制裁以来的最高水平。重新实施制裁将导致委内瑞拉石油日产量可能下降30%至60万桶。

2.3俄罗斯原油供给

最近一周俄罗斯的石油加工率保持相对坚挺,因为炼油厂遇袭的影响尚未完全显现,且其他设施的原油产量增加。截至1月24日的7天内俄罗斯日处理原油量为549万桶,当周乌克兰无人机加强了对俄罗斯下游设施的攻击,这仅比12月大部分时间的平均水平少56,000桶。

三、原油需求分析

3.1需求预测

IEA连续第三个月上修需求预期,预计2024年全球石油消费量将增加124万桶/日,较前次预估增加18万桶/日。该机构指出,这是由于经济增长改善以及第四季度原油价格下跌。

OPEC周三预估今年石油需求增长225万桶/日,与12月的预估持平。该产油国组织亦表示,2025年石油需求将强劲增长185万桶/日,至1.0621亿桶/日。

IMF上调今年全球经济增长预期,但对战争和通胀风险发出警告。鉴于来自中国政府的财政支持,IMF将中国今年增长率预测从4.2%上调至4.6%。

3.2主要需求国情况

到2024年前三周全球客运航空燃油需求呈现下降趋势,第四周有所增长。1月30日至2月5日的航班时刻表暗示客机燃油消费量将略有增长,周环比增长0.4%至每天600万桶,基本持平。亚洲势将推动燃油消耗量小幅上升周增幅为2.3%。美国石油需求总量日均20.9万桶,比前一周高56.3万桶;其中美国汽油日需求量814.4万桶,比前一周高26.4万桶;馏分油日均需求量375.7万桶,比前一周日均低2.6万桶。

1月份,美国炼厂加工量及开工率有所下降。截止至2024年1月26日当周,美国炼厂开工率周度下滑2.6%至82.9%。

截至2024年1月25日,中国炼厂开工率继续回升,主营炼厂开工率67.64%,高于历史同期。

海关总署的数据显示,中国12月份原油进口量为4836万吨,较上年累计同比增加11.0%,增速继续放缓。

三、库存分析

本月美国原油库存有所下降,汽油库存和馏分油库存有所增加。

EIA库存报告显示,尽管本周原油库存有所增加,但石油总量大幅减少。美国原油库存增加120万桶,其中库欣库存减少200万桶,汽油库存增加115万桶,馏分油库存减少250万桶,不包括SPR在内的石油总库存周度减少960万桶。

四、宏观消息

IMF上调今年全球经济增长预期,但对战争和通胀风险发出警告。鉴于来自中国政府的财政支持,IMF将中国今年增长率预测从4.2%上调至4.6%。

美国第四季度实际GDP年化季率初值增长3.3%,增长速度快于预期。

美国劳工部公布的数据显示,美国截至1月20日当周初请失业金人数为21.4万,为2023年12月23日当周以来新高。上周为18.7万,市场预期为20万。

美国经济数据表现强劲,美联储在1月31日的会议上维持利率不变。美联储在会议结束后发表的声明中称,‘通胀在过去一年有所缓解,但仍处于高位,并重申决策者"仍高度关注通胀风险”。主席鲍威尔表示,3月降息并不是决策者的基线情境。此番偏鹰言论降低了美联储最早于3月份开始降息的预期。

1月份,中国制造业采购经理指教、非制造业商务活动指教和综合PMI产出指数分别为49.2%、50.7%和50.9%,比上月上升0.2、0.3和0.6个百分点,中国经济景气水平有所回升。

新年首次降准即将落地。为巩固和增强经济回升向好态势,中国央行决定,自2月5日起下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构),向市场提供长期流动性约1万亿元。

五、行情展望

供应端,OPEC1月份原油产量有所下降,各成员国正在积极执行减产计划,红海地缘政治风险依然存在,短期未看到有缓解迹象。需求端,IMF提高全球经济增长速度预期,成品油需求表现良好,中国1月PMI有所回升,提振市场情绪。库存端,虽然原油库存有所增加,但石油总库存大幅去库。综合来看,在供应端支撑下原油持续走弱预期较低,美联储降息预期有变,预计下月油价维持震荡走势。

风险点:地缘政治危机、需求淡季、欧佩克产油国减产不及预期。

(来源:和合期货)

| 名称 | 最新价 | 涨跌额 | 涨跌幅 |

|---|---|---|---|

| 原油加权 | -- | -- | -- |

| 原油2711 | -- | -- | -- |

| 原油2710 | -- | -- | -- |

| 原油2709 | -- | -- | -- |

| 原油2708 | -- | -- | -- |

| 原油2707 | -- | -- | -- |

| 原油2706 | -- | -- | -- |

| 原油2705 | -- | -- | -- |

| 原油2704 | -- | -- | -- |

| 原油2703 | -- | -- | -- |

| 原油2702 | -- | -- | -- |

| 原油2701 | -- | -- | -- |

| 原油2612 | -- | -- | -- |

| 原油2611 | -- | -- | -- |

| 原油2610 | -- | -- | -- |

| 原油2609 | -- | -- | -- |

| 原油2608 | -- | -- | -- |

| 原油2607 | -- | -- | -- |

| 原油2606 | -- | -- | -- |

| 原油2605 | -- | -- | -- |

| 原油2604 | -- | -- | -- |

| 原油2603 | -- | -- | -- |

| 原油2602 | -- | -- | -- |

| 原油2601 | -- | -- | -- |

| 原油2512 | -- | -- | -- |

| 原油2511 | -- | -- | -- |

| 原油2510 | -- | -- | -- |

| 原油2509 | -- | -- | -- |

| 原油2508 | -- | -- | -- |

| 原油2507 | -- | -- | -- |

| 原油2506 | -- | -- | -- |

| 原油2505 | -- | -- | -- |

| 原油2504 | -- | -- | -- |

| 原油2503 | -- | -- | -- |

| 原油2502 | -- | -- | -- |

| 原油2501 | -- | -- | -- |

| 原油2412 | -- | -- | -- |