交易逻辑要点(2024年3月19日)

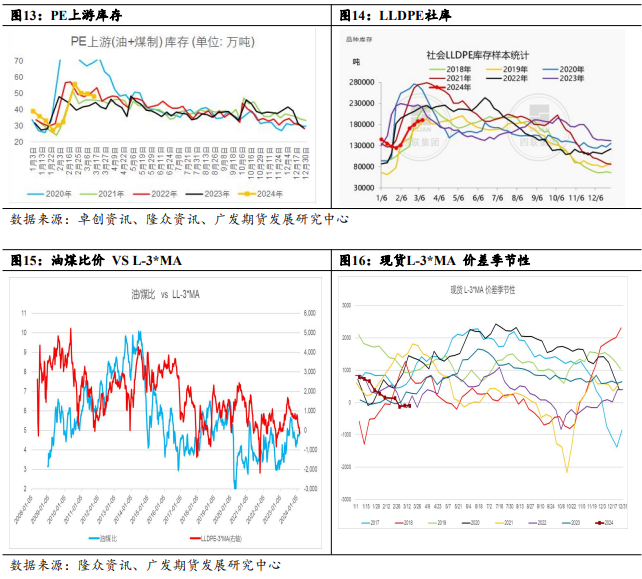

➢目前到二季度装置供应收缩,主要体现在装置计划检修增加,大概涉及产能500万吨,另上半年无新产能,PE需求一次性消费品占比超7成、韧性强,库存中性,整体PE供需面无压力;

➢目前到二季度港口甲醇供应紧张局面大概率缓解,海外伊朗甲醇前期停车装置均已重启,甲醇MTO需求负反馈持续触发,煤价弱势格局下内地装置主动春检意愿不足;

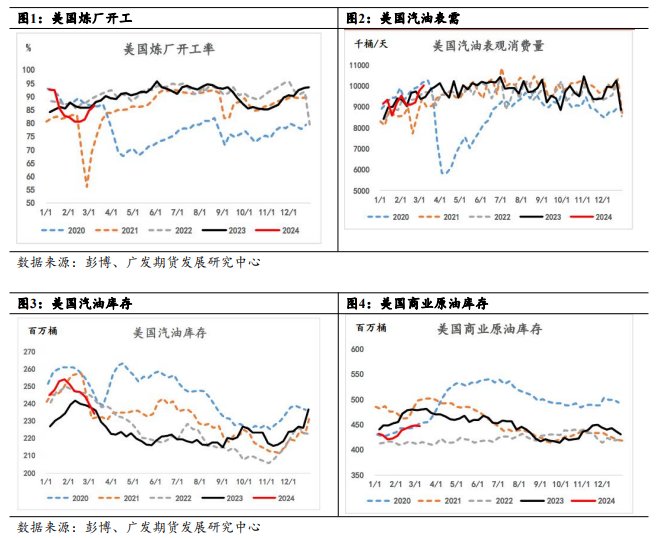

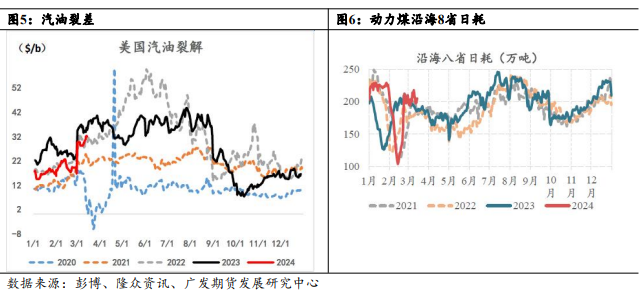

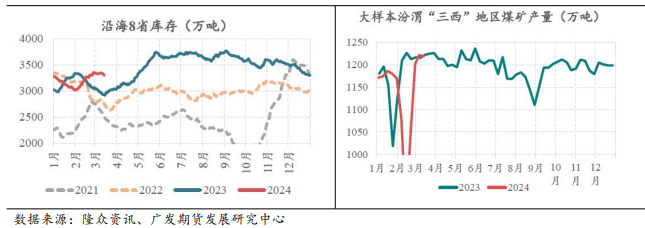

➢油煤比走强。目前至二季度,俄乌、红海等地缘危机难缓解,OPEC+组织减产挺价,成品油改善预期、低库存,认为原油强势格局持续;国内动力煤供应恢复正常、发电需求走弱预期、库存高位,认为国内煤价弱势格局。

LLDPE基本面分析

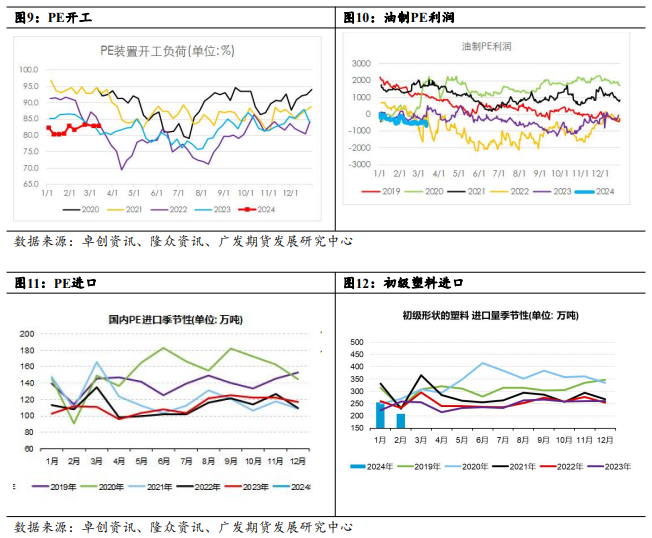

俄乌、红海等地缘危机难缓解,OPEC+组织减产持续,成品油改善预期、低库存,认为原油强势格局持续,油制利润不佳局面难缓解,包括中国在内的全球炼厂PE装置负荷难有效提升,预计中低负荷维持。目前至二季度,久泰、中科炼化、海南炼化、浙江石化、中原石化、独山子石化、连云港石化、神华包头和中天合创等共计约500万吨/年装置产能有检修计划,PE装置开工仍有下降的空间。另外,因中东、日韩和美国部分装置一季度检修,国内3-5月份PE进口大概率环比减少,预计减少幅度5%。新产能方面,国内外上半年均无新产能投产,存量装置利润低迷,新装置推迟投产的可能性增加。需求方面,整体上对PE上半年需求不悲观,主要是基于PE需求一次性消费品占比超70%、韧性强,目前下游制品厂原料低库存、订单改善和高成品库存开始去化背景下,补库需求预期较好。基于上述分析,倾向认为PE供应缺乏弹性,需求偏刚性,产业链库存压力中性,整体上看供需有改善预期,建议多配L2409。

MA基本面分析

短期现实来看,甲醇因港口货紧价格表现依旧非常坚挺。中期来看,港口供应偏紧大概率随着到货增加而缓解。目前海外伊朗甲醇装置均已重启且负荷陆续提升中,另外煤价弱势格局亦将部分抵消内地装置春检力度,企业主动春检意愿不强,其中内蒙久泰甲醇装置正常运行而把配套MTO装置3月中旬起检修1个月。需求层面,下游对高价抵触强,MTO利润不佳给予需求负反馈,前期诚志二期60万吨MTO装置已停车,目前斯尔邦80万吨/年装置低负荷运行中,宁波富德计划3月底停车检修时间延长。基于上述分析,港口甲醇供应偏紧格局有望改善,建议空配MA2409.

操作:多L2409空MA2409(2:3搭配,2手L和3手MA为1组)

建仓区间:[650,800],参照L2409-3*MA2409价差建仓

止盈区间:[1300,1500]

止损区间:[550,600]

建议仓位:10%

保证金比例:15%

盈亏比:4.5:1

风险因素:1.甲醇内地装置大规模停车;2.OPEC+减产挺价联盟破裂;3.甲醇进口物流不可抗力。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。