引言:基本面缺乏新的驱动因素,市场参与者普遍持观望态度。然而,短期内的印标出口和需求逢低跟进形成的情绪波动对盘面反弹起到助推作用。后续的走势还会受到国内隐性库存释放、法检政策调控、化工板块共振等多重因素的影响,需要持续关注相关数据以做出更准确的判断,谨慎为主,控制仓位以防反复风险。

一、国内尿素现货市场情况

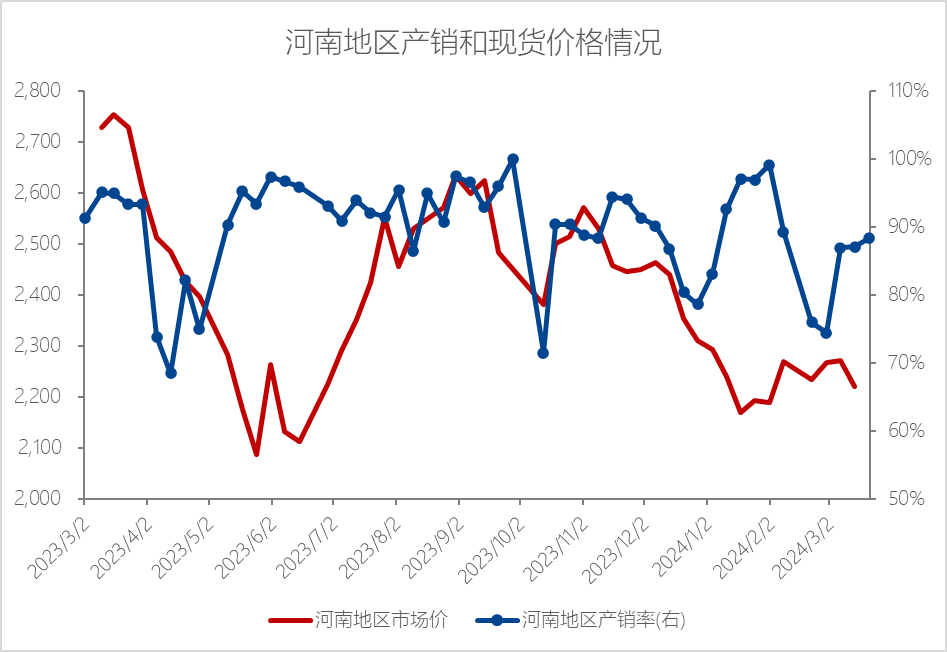

国内尿素小颗粒现货价格,河南市场主流价2190(-20),基差179(-34);山东市场主流价2210(-10),基差199(-24);山西市场主流价2030(-10),基差19(-24);河北市场主流价2150(-30),基差139(-44);江苏市场主流价2230(-20),基差219(-34);在经历了周末东北市场的降价影响后,本周一尿素盘面价格的显著走弱。

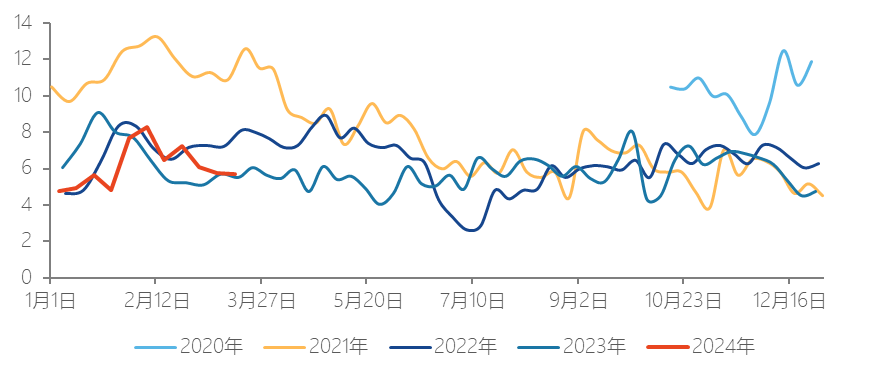

随着主产销区成交逐渐减弱,尿素上游开始积累库存。由于订单量在一周内未见改善,尿素厂的销售压力急剧上升,导致出厂价格的持续下调。此外,贸易商在恐慌的氛围中迫切抛售,进一步推动了市场成交价格的下降。尽管印度将于下周进行尿素招标,但目前尚无关于法检放宽的明确消息。

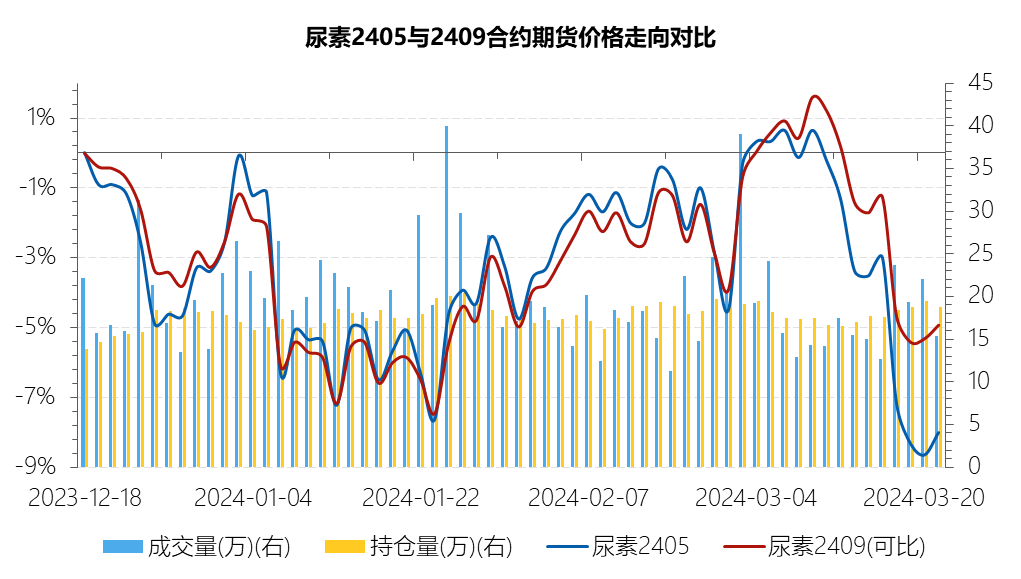

短期内,由于前期利空因素得到持续消化,盘面没有新的题材驱动,临近消息面因素扰动增加,尤其是印度尿素开标,可能对盘面形成新的“预期”助推力。

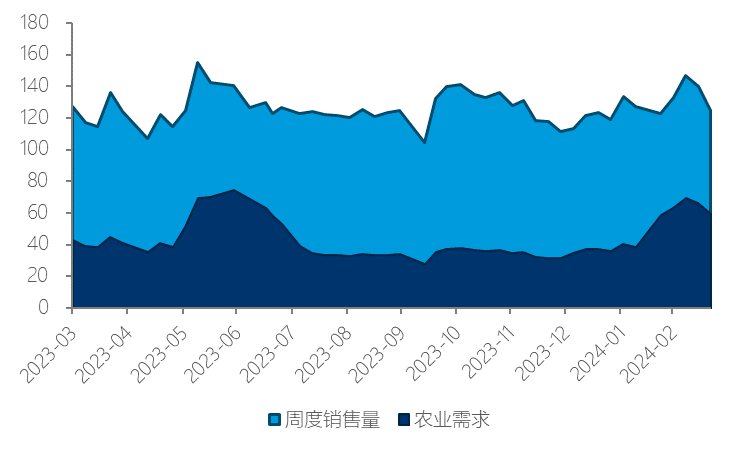

根据卓创的口径,本周国内尿素企业的供应量为201.3万吨,较上期减约2.9%,同比增11.3%。国内尿素市场承压向下,下游业者预期欠佳,寥寥刚需采买,储备意愿偏弱。预计下周市场行情窄幅偏淡。

图表2:近期河南地区尿素产销和现货市场走势

图表3:尿素周度销售情况

二、供应压力仍然较大,但是尿素下游新单交投清淡

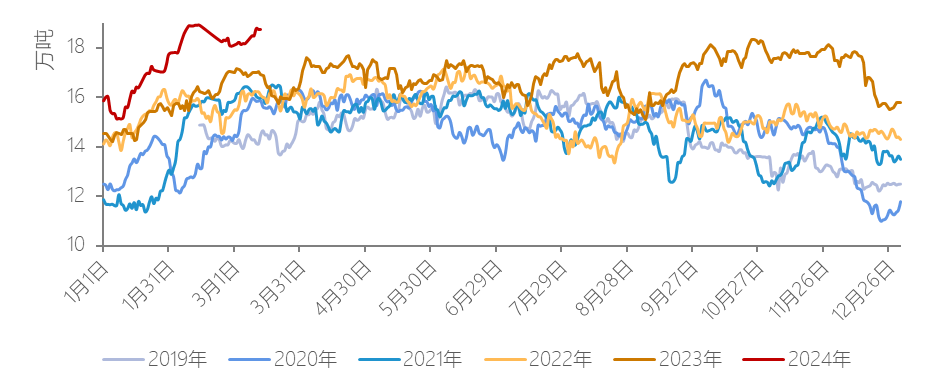

1.供应端看,尿素市场近期装置检修量偏少,现货供应压力较大。安泉盛、兰花、金象、和宁、华鲁预计下旬陆续恢复,部分企业4月计划检修。尿素行业日产17.93万吨,尿素产能利用率为82.81%。预计周内产量在128-132万吨附近。其中煤制工艺周度产量仍维持在100万吨以上。截至2024年3月20日,中国尿素企业总库存量76.01万吨,较上周增加14.29万吨,环比增加23.15%,主要因为尿素出口不及预期以及市场情绪悲观,下游放缓接货,局部外发为主的尿素工厂累库明显,主产销区尿素工厂仅维持产销平衡;

2.需求端看,近期农业部数据显示全国省、县两级化肥下摆到位率分别为82.3%、70.2%,周环比分别提高10.5个、3.6个百分点。其中,海南、江苏春耕省级化肥下摆已全部到位,吉林、辽宁等7个省和新疆生产建设兵团进度超九成,青海、贵州、广东等10个省及北大荒农垦超八成。内蒙古、黑龙江由于还没到农时,化肥下摆进度较慢,省级到位率分别为65.8%、63.3%。对于后期来看,随着春耕农时活动进行,用肥需求缺口或在缩小,而夏季备肥尚早,复合肥开工或进入新一轮调整期;

3.心态方面,尿素市场新单买涨不买跌,实际一单一谈。基层经销商采购不积极,补单趋于理性,刚需为主,同时下游原料刚需补单意愿放缓。

图表4:尿素日产近期有所回落

图表5:国内尿素企业待发订单天数显著走低

三、核心观点

1.目前国内尿素矛盾的结构在于:供应压力大+中游隐性库存偏高+下游跌价观望+成本支撑回落+出口利空扰动;

2.预计4月份煤炭市场走弱幅度缩窄,尿素支撑重心可能企稳。煤炭产地市场供需宽松局面将有所改善。非电行业采购需求有望增加,但不宜高估,加之非化石能源出力增加将替代部分火电需求,市场将延续弱势。考虑到产地煤炭供应增长乏力,预计煤价降幅将逐步收窄;

3.目前参考山东及河南主产区基差水平,我们统计了基差分布频率后发现,2020年来尿素基差基本围绕100-107元/吨进行波动,并且在每年3-4月农需旺季期间都是基差数值拉升的主要时间段,2020年以来平均上涨天数在13天。预计2024年3-4月尿素各地基差仍处于边际扩张趋势,参与期现交易或套期保值业务企业仍可以继续持有期货空单;

4.当前盘面下行过程中,成交量没有持续上量,说明市场仍有力量处于观望状态,从05合约期权持仓看,较多买家押注在1900元/吨关口,因此不排除向1950靠拢后,盘面出现抢跑抄底,需要看上游厂家累库程度、情绪、以及下游采购心态的变化做策略调整。

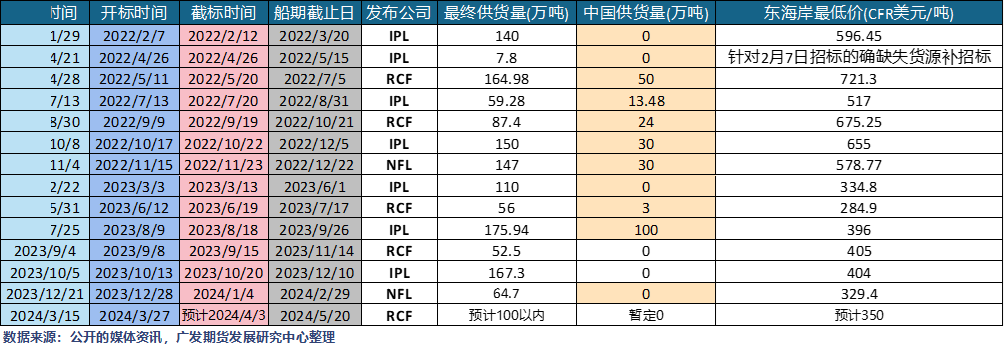

5.由于欧洲对尿素的需求低迷,埃及生产商正在努力维持380美元的离岸价水平。来自澳大利亚和泰国的需求尚未跟进,主要因为当地销售旺季在5月后。在此节点印度RCF发布新一轮不确定量尿素进口标购,开标日期在3月27日,船期至5月20日。恰好同此前市场传言3月中旬后可以开始报检,按照此前法检规定时间及港口集港效率,大概率国内参与量有限。后续需要观察港口尿素集港动向来做进一步判断。此外,根据印度历年招标情况,预计2024年仍将有5-6次招标,主要集中在下半年,预估此轮RCF最终招标量在100万附近。

后期还能继续右侧偏空思路吗

山东现货因为产销率尚可弹性释放较小,盘面下行后暂时缺乏新的利空影响,短期有一定反弹,但静态基本面仍支持下行,支撑位仍给到[1920,1950];套利端建议跟踪MA-UR价差冲高回落机会,主因MA端伊朗货大规模向国内港口发运引发的市场对于供应压力担忧,预计价差可能向着[300,350]回落,警惕“抢跑”带来的扰动,仅供参考。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。