1.装置检修高峰,芳烃市场整体受到提振,但表现分化较大

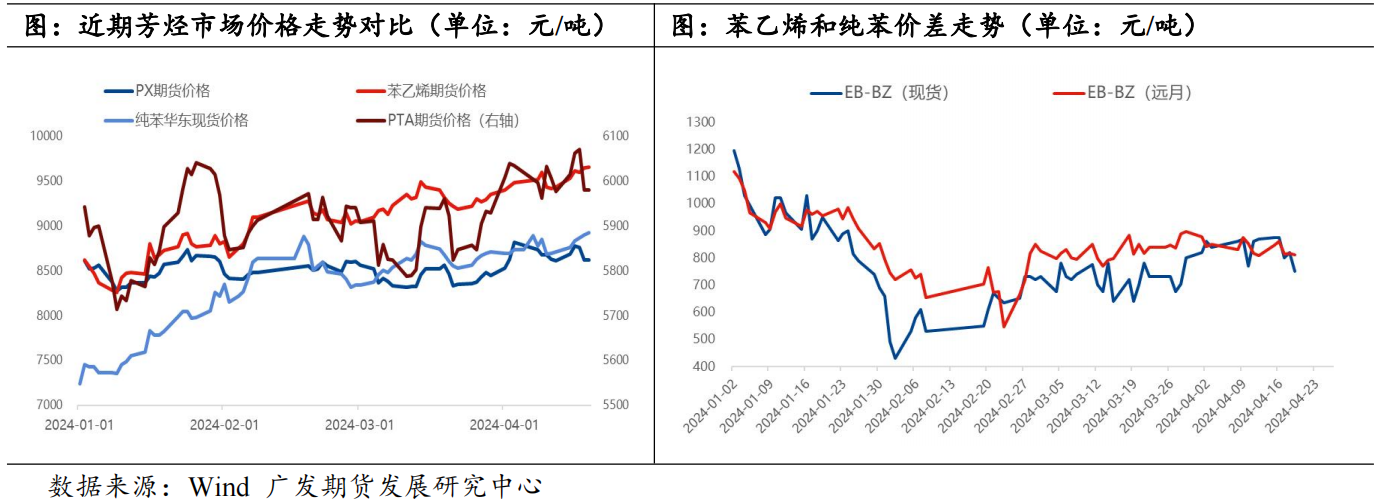

4月中旬芳烃系走势整体偏强,一方面来自地缘升级下的油价支撑;另一方面,4-5月也是国内芳烃装置的集中检修季;此外,近期多套重整或芳烃装置计划外检修的增加对芳烃市场带来一定支撑,但对不同品种影响有所分化。根据资讯公司消息,4月15日,华东一炼厂(浙石化)因故一套重整停车,受此影响其一条200万吨PX装置停车,初步预计停车时间10天左右;4月16日,据悉华东一条160万吨PX装置(中金石化)因故意外停车,该装置原计划5月检修45天左右。消息公布后,芳烃几个相关品种均出现反弹。但此后,PX和PTA绝对价格均呈现冲高回落走势,价格均未突破前期震荡区间,产业链高库存仍压制PX/PTA反弹空间,但是从基差来看,在二季度PX/PTA装置检修预期下,基差均逐步走强。而纯苯/苯乙烯价格均明显走强,纯苯华东港口现货接近9000元/吨,而苯乙烯5月供需预期弱于纯苯,涨幅不及纯苯,EB-BZ价差略有压缩。

2.地缘冲突下油价反复,欧美汽油需求一般,调油需求弱于预期

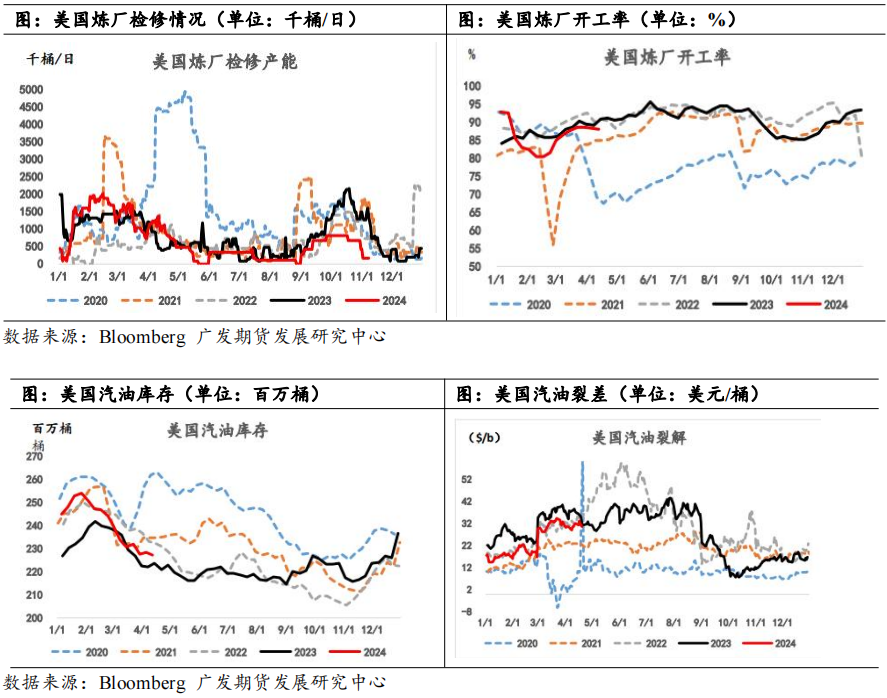

今年以来,原油基本面驱动偏强,供应方面,OPEC+执行减产,红海局势增加运输成本并推升地缘溢价,乌克兰对俄罗斯炼厂的多次袭击带来供应紧张情绪;需求层面,国内主营开工率提升,美国成品油需求边际改善。4月以来,随着伊以局势进入紧张状态,油价维持偏强走势,布油突破90美元/桶关口,创今年以来新高。然而伊以局势并未有实质性恶化,且欧美原油连续累库,需求旺季下汽油裂差短期有所支撑,但柴油、航煤裂差延续弱势,成品油整体需求不及预期,叠加二次通胀压力下美联储偏鹰观点,油价高位承压。二季度整体来看,原油供需平衡表预期仍偏紧,OPEC+决议6月底前保持现有的产量政策,叠加美国汽油消费仍有季节性转好预期,如果没有系统性宏观风险,预计油价下行空间有限,整体或在82-90美元/桶高位震荡。

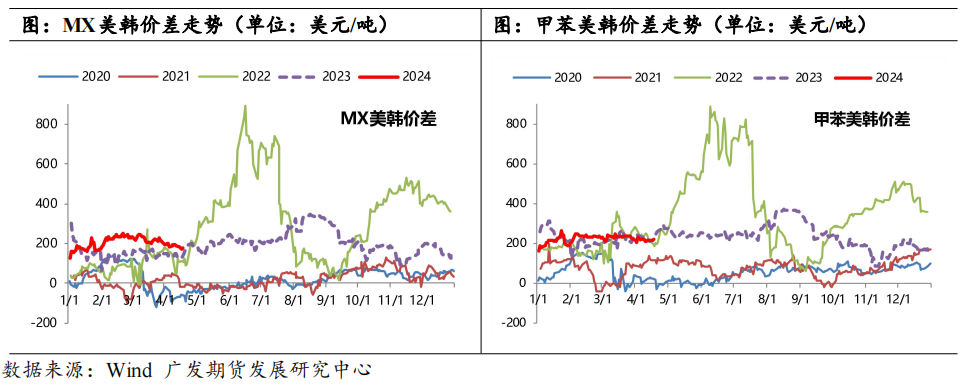

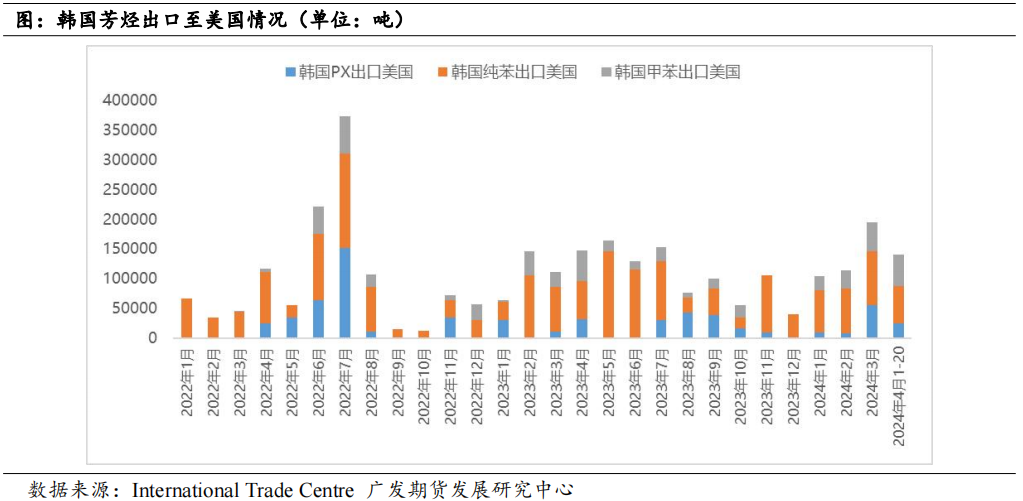

近几年,调油逻辑成为了主导芳烃走势关键因素之一。2022年,俄乌冲突带动能源价格走高,叠加美国成品油需求强劲,带动芳烃(MX和甲苯等高辛烷值调油组分)调油需求旺盛,导致亚美套利窗口打开,亚洲芳烃包括PX出口美国增加,从而使亚洲PX供应偏紧格局加剧;2023年,在海外持续加息背景下,海外成品油需求受到一定抑制,且海外部分调油商有提前备货,亚美芳烃价差相对平稳,但在二季度亚洲PX集中检修季叠加海外调油料备货阶段,亚洲PX供应仍偏紧;2024年,调油逻辑对芳烃的影响仍然存在,但是影响程度较前两年明显减弱。

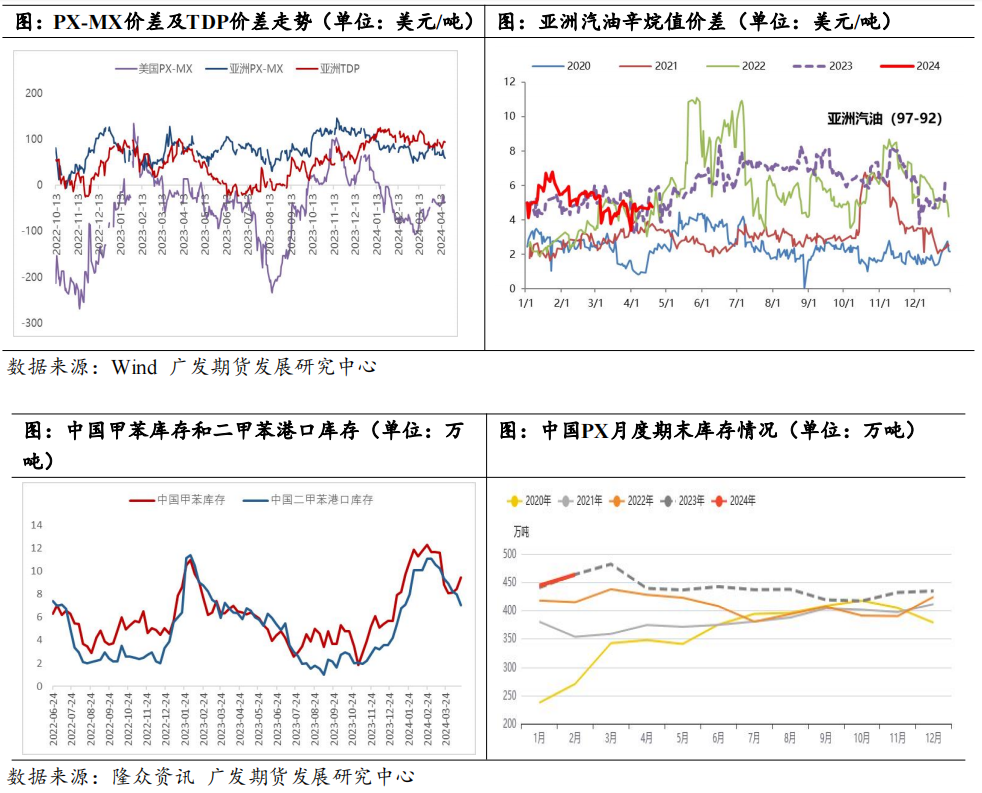

从汽油来看,随着美国夏季汽油需求旺季的临近,美国汽油库存延续季节性下降趋势,不过近几周汽油库存去化有所放缓,且5月以后炼厂检修力度不大,如果后期需求不及预期,汽油库存去化可能有限。从汽油裂差来看,美国汽油库存持续下降支撑汽油裂差走强,虽不及过去两年同期水平,但相对柴油、航煤,汽油裂差仍维持在偏高水平,对美国芳烃价格仍有提振。1季度随着美亚芳烃价差的扩大,1月中下旬开始,市场逐步有贸易商购买2、3月韩国甲苯和MX运往美国的消息,3-4月韩国芳烃(甲苯、纯苯、PX)出口至美国的量增加明显,从而也对亚洲芳烃价格形成支撑。另外,从调油经济性来看,美国PX和MX价格持续倒挂,目前调油经济性较好。但因纯苯价格持续偏强,去年四季度以来歧化经济性维持高位,从而支撑了企业歧化和PX的开工率,导致1季度亚洲芳烃供应整体偏高。整体来看,目前美国汽油需求表现一般,且亚洲芳烃库存偏高,调油需求对亚洲芳烃行情带动有限。但因调油经济性仍存且美亚价差维持高位,调油需求旺季对芳烃价格仍有支撑,后期关注美国汽油需求情况。

3.装置检修兑现对于芳烃市场带来的影响

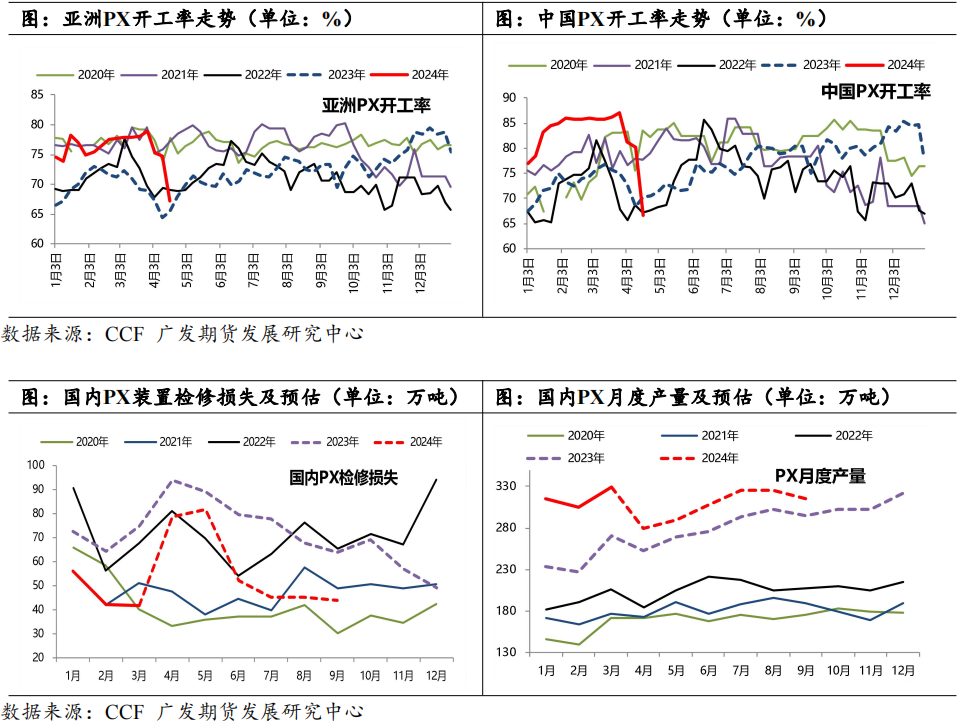

二季度部分炼厂芳烃装置进入检修季,市场对芳烃相关品种负荷下降均有预期,如镇海、中金石化、东营联合、浙石化和恒力等主要是国内装置,但日韩检修计划不多,今年整体装置检修规模较去年偏低。除了计划内检修,近期连续多套重整及芳烃装置出现非计划停车检修,包括广东石化、浙石化、中金石化等,其中中金提前检修,产量损失影响有限。近期芳烃装置检修损失量会超出市场预期,一方面,自2019年民营炼厂芳烃装置投产以来,部分大型芳烃装置还没经历过检修,叠加2022年以来重整及芳烃装置效益较好,多数装置检修计划推迟;另外,近期国内部分短流程PX的经济性回落明显,PX和MX的美金价差自3月以来持续维持在80美元/吨偏下,较低甚至仅在50美元/吨附近水平,经济性转差。

二季度芳烃装置计划内检修的兑现以及计划外检修的增加对芳烃市场带来一定支撑,但对不同品种影响有所分化。分品种来看:

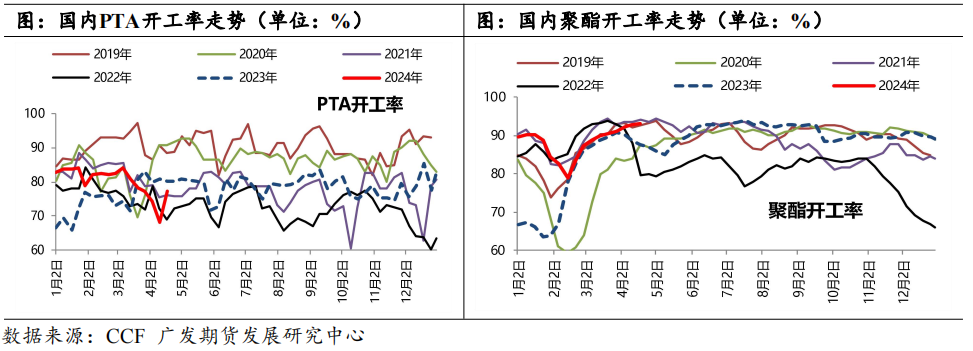

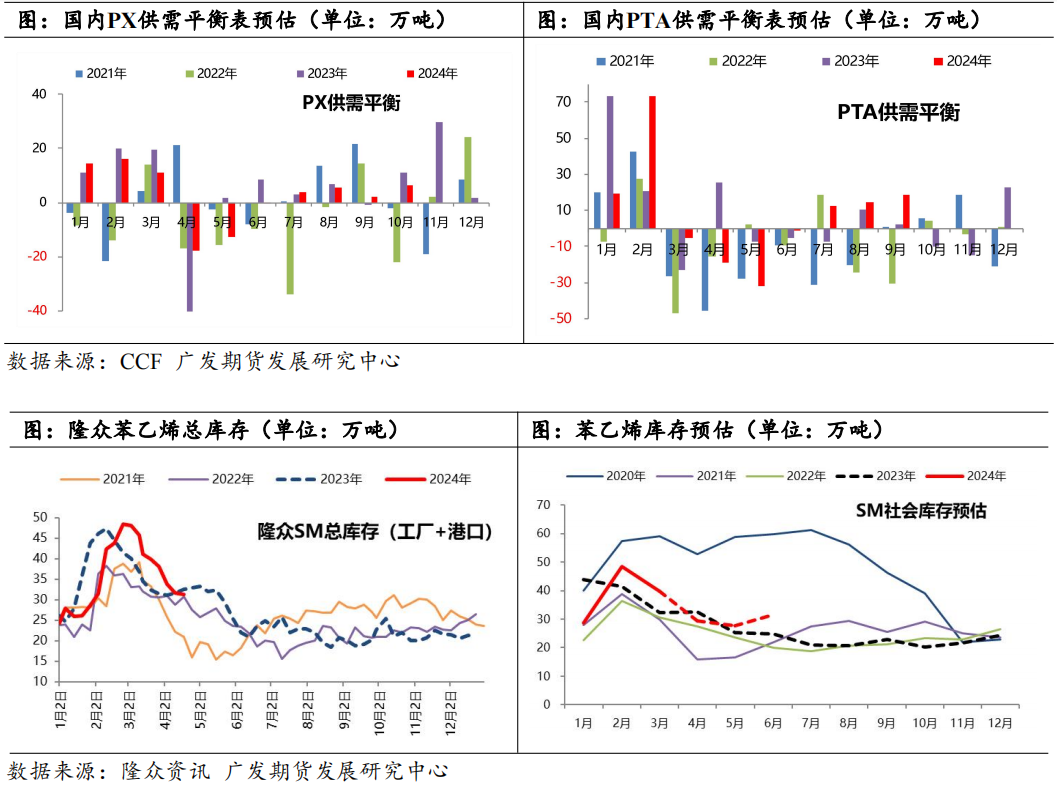

就PX-PTA这条链来看,近期连续多套重整及芳烃装置出现非计划停车检修,包括广东石化、浙石化、中金石化三条共计620万吨PX装置的意外变动使得4月PX的产量较预期出现明显的回落,其中中金提前检修,4月损失量增加。截至4月19日,国内PX负荷至66.7%,较今年以来高点下降20.4%;亚洲负荷至67.2%,较今年以来高点下降11.7%。4-5月PX供需出现阶段性好转,但因2季度下游PTA装置检修也比较集中,PX供需双弱,整体去库幅度有限,预估30-35万吨,且去年四季度至今年一季度PX整体累库80万吨以上,高库存仍难消化。另外,目前PX现货商谈月份已经换月至6月全月和7月上半月,届时PX装置检修基本结束,将会再度面临供应回归的局面。因此,可能对PX的利好提振有限。对PTA来说,因为4-5月PTA装置检修也较多,加上下游聚酯负荷回升至93%以上高位,但是3月底以来PTA新装置投产450万吨,经过2季度阶段性去库后,PTA中期供需预期仍偏弱,因此,对PTA的提振也有限。

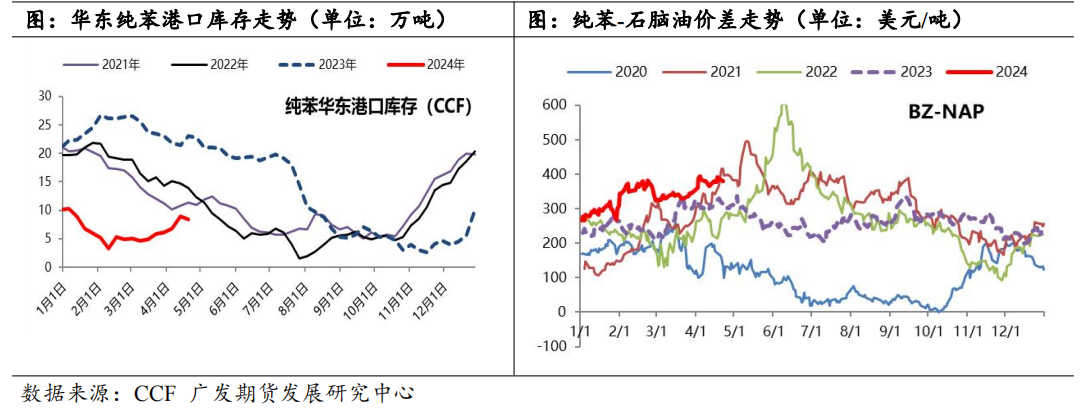

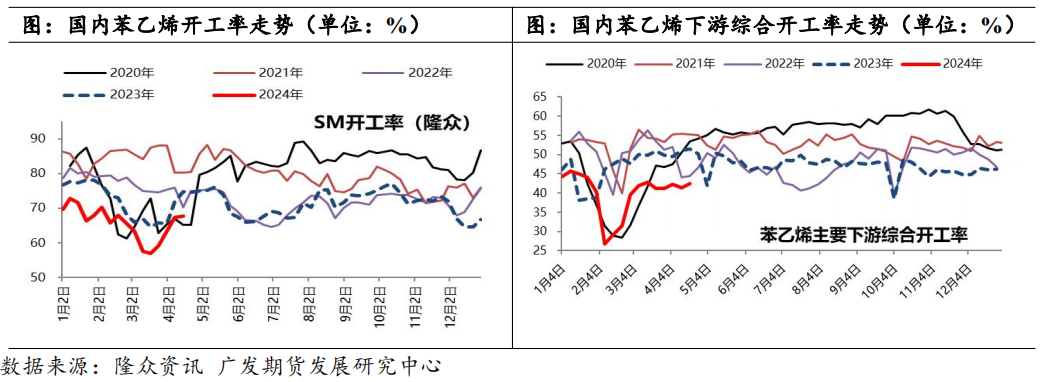

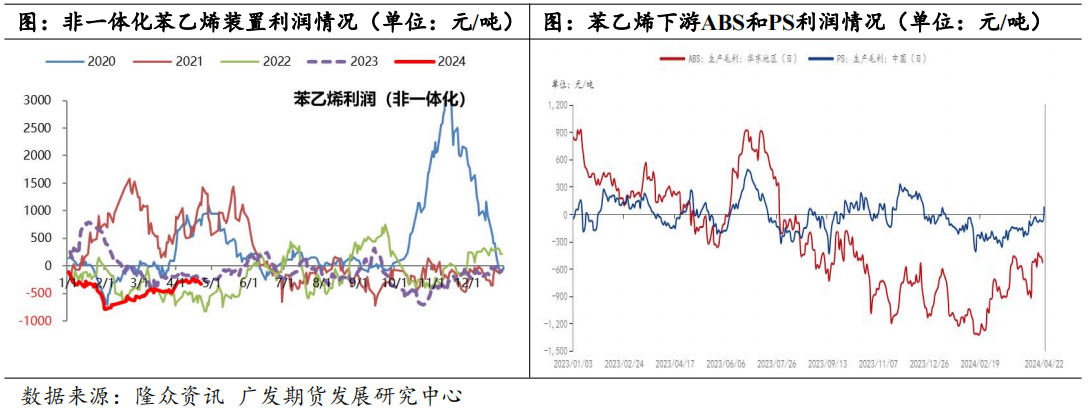

就纯苯-苯乙烯这条链来说,纯苯的供需结构本身就偏强,随着国内几套重整及芳烃装置检修兑现及非计划停车检修增加,4-5月纯苯供需进一步好转,近期纯苯价格明显走强,华东港口现货价格直冲9000关口。从驱动上来看,芳烃装置检修的兑现对纯苯的利好比较明显,但因纯苯持续的强势,下游多数产品亏损,负反馈一直存在,对纯苯的上行空间也有拖累。对苯乙烯来说,因原料纯苯的强势,叠加自身供需偏弱格局,2月苯乙烯行业陷入深度亏损状态,导致苯乙烯装置计划外减产较多,3月以来苯乙烯港口库存开始下降,叠加海外苯乙烯装置故障频发带来的出口增加,苯乙烯港口加速去库。苯乙烯港口库存自25.15万吨高位回落至11.72万吨。苯乙烯港口库存的持续去化,加上原料纯苯强势的带动,苯乙烯绝对价格整体走势偏强,苯乙烯利润也有所修复。但从国内需求来看,苯乙烯价格的上涨向下游传导并不顺畅,下游ABS/PS行业持续亏损,负荷整体偏低,尤其是ABS行业,目前ABS开工率降至5成偏上,而去年同期在9成以上。因此,国内苯乙烯整体呈现供需双弱格局,需求对行情的支撑有限,行情驱动主要来自出口增量和原料纯苯的带动。

4.从各品种供需平衡表来看芳烃上行驱动的持续性

国内芳烃装置检修主要集中在4-5月,6月装置检修基本结束。

从芳烃这几个品种的供需平衡表来看,4-5月PX和PTA均处于年内供需最好阶段,6月供需逐步转宽松;另外,目前PX现货商谈月份已经换月至6月全月和7月上半月,届时PX装置检修基本结束,将会再度面临供应回归的局面。叠加产业链PX/PTA/聚酯高库存,反弹驱动有限,整体震荡对待。但因PX和PTA供需呈此消彼长现象,后期需关注PTA低加工费下装置计划外检修情况。PTA来看,经过2季度阶段性去库后,PTA中期供需预期仍偏弱,加上原料端PX提振有限,因此,对PTA的提振也有限。

纯苯来看,5月可能是纯苯年内供需较好阶段,因装置检修带来的供应损失和部分下游装置检修重启带来的需求增量,整体驱动仍偏强,但下游负反馈持续且估值偏高,6月随着纯苯装置检修结束,而部分下游进入夏季淡季,供需逐步转宽松。纯苯继续上行空间有限,但因为绝对库存偏低,短期仍存一定支撑,预计短期高位震荡,中期存回调压力。

相比PX/PTA/纯苯来说,苯乙烯供需转弱时间点先于其他几个品种,价格驱动相对偏弱。短期在利华益、新浦等装置检修下,苯乙烯整体负荷偏低,然而随着近期卫星、新浦装置重启,5月利华益的回归以及中泰新装置的投产预期;需求上,下游受效益不佳影响,整体需求增量有限。出口方面,近期欧美苯乙烯价格高位回落,内外盘价差有所收窄,出口氛围逐步转弱。5月苯乙烯供需逐步转弱,去库幅度收窄,6月逐步累库。但因原料纯苯供需格局仍较强,苯乙烯绝对价格被动跟随原料波动,短期高位震荡,中期存回调压力,EB-BZ价差存压缩预期。未来可以关注苯乙烯装置重启情况、新装置投产情况以及出口成交情况。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。