一、集运指数行情回顾

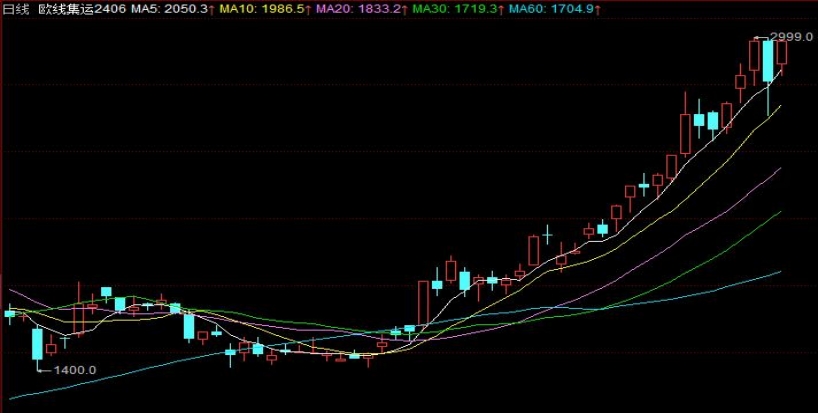

自3月下旬,多家航司先后持续发布涨价函,4月初航司运价上涨落实,后陆续公告4月中旬以及5月运价调涨的通知,其中上调5月欧线FAK费率的公司就包括地中海航运、达飞海运、马士基以及赫伯罗特。随着地缘政治进一步恶化,打击少数航司计划复航的心态,基于成本以及保险费用的增加,航司继续选择上调集运市场运价,使得淡季背景下的现货运价走势偏强,集运欧线(EC)也走势强劲。EC24064月约上涨1000多点,触及2999点,截至4月30日,集运欧线EC2406收盘价2982.6,月涨幅62.66%。

4月26日,上海航运交易所发布的上海出口集装箱综合运价指数(SCFI)为1940.63点,较上期回升9.67%。与3月29日1732.57点比上涨208.06点。

二、巴拿马运河通行量开始复苏

自2023年5月以来,巴拿马运河管理局(ACP)决定削减每日过境量。持续的干旱,加上厄尔尼诺天气现象,导致全球大量商船队因拥堵和高额通行费而决定避开该水道但根据2024年3月的通行数据显示,自2023年7月以来,巴拿马运河船只通行数量首次出现环比增长。通行量有所好转,但复苏之路还很漫长。

ACP称,在经历了一年因干旱导致吃水和过境量减少后,目前旱季已接近尾声,明年转运将恢复正常。根据加通湖目前和预计的水位,巴拿马运河在3月份增加了额外的船位,使每天的总过境次数达到27次,这比原本担心的每天18次过境量有了显著提升。

ACP声称没有出现船只排长队的情况,运河外等待的船只数量与每天过境时段的预期数量相当,大多数船只都有预订,并经常提前到达,ACP还补充说,这些船只通常在过境前会加油或补充补给。

目前的预测显示,四月下旬将迎来稳定的降雨,并将持续几个月。如果情况确实如此,运河计划逐步放宽通行限制,到2025年完全恢复正常,每天的通过量将增加到36次。

ACP否认了船只长时间等待才能通过运河的说法。他们表示,等待的船只中有超过75%都已经提前预订,并将在指定日期过境,等待时间极短甚至不需等待。根据数据显示,今年没有预约的船舶平均等待时间略低于2.5天,远低于去年1月至3月的3.6天和2022年同期的3.8天。

三、订单下降船价续涨,集装箱船持续交付中

(一)新签订单数量环比减少34艘,韩国船企接单最多中国排名第二

根据克拉克森最新数据统计(截至2024年4月9日),2024年3月份全球新签订单96艘,共计2,597,141CGT。与2024年2月份全球新签订单130艘,共计4,432,942CGT相比较,数量环比减少34艘,修正总吨环比下降41.41%。与2023年3月份全球新签订单221艘,共计4,664,718CGT相比较,数量同比减少125艘,修正总吨同比下降44.32%。其中中国船厂接获57艘,合计1030633CGT。

2024年1-3月新船订单421艘,合计29,090,190载重吨,与2023年同期的新签订单623艘,合计24,825,944载重吨相比,艘数和载重吨分别同比下跌32.42%和上升17.18%。中国新签订单231艘,合计5298212CGT;其中集装箱船22艘,共计196953标箱。

(二)全球手持订单4650艘,中国船厂2809艘占全球市场份额60.41%

据统计,截至2024年4月9日全球船厂手持订单4,650艘,共计127,342,297CGT。和2024年3月9日统计的4,652艘,合计126,957,693CGT相比,手持订单数量环比下跌0.04%,修正总吨环比上升0.30%。中国船厂手持订单量为2809艘,共计64074617CGT,艘数占全球市场份额的60.41%,CGT占50.32%;其中集装箱船手持订单量为736艘,共计6241929TEU。

(三)完工量环比上升23.56%,油船和集装箱船交付最多

2024年3月份全球船厂共交付新船158艘,共计7,127,045载重吨。与2024年2月份全球新船交付订单151艘,共计5,767,949载重吨相比较,数量环比上升4.64%,载重吨环比上升23.56%。与2023年3月份全球船厂共交付新船219艘,共计9,274,998载重吨相比较,数量同比下跌27.85%,载重吨同比下降23.16%。其中集装箱船的交付数量为40艘,共计272538TEU。

2024年1-3月全球船厂共交付新船552艘,共计23,571,892载重吨。与2023年同期的全球新船交付订单632艘,共计24,284,518载重吨相比较,数量同比下降12.66%,载重吨同比下降2.93%。集装箱船的交付数量为113艘,共计736217TEU。

四、中美经济表现较好,欧洲较为疲软

(一)中国PMI依旧处于扩张态势

4月份,制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为50.4%、51.2%和51.7%,比上月下降0.4、1.8和1.0个百分点,三大指数继续保持在扩张区间,我国经济景气水平总体延续扩张。制造业PMI连续两个月位于扩张区间,继续保持恢复发展态势;非制造业仍高于50%的临界点,延续扩张。4月财新中国制造业采购经理人指数(PMI)录得51.4,微升0.3个百分点,连续两个月刷新2023年3月以来的最高值。

(二)服务业推动欧元区PMI回升

欧元区PMI:4月欧元区整体PMI初值从3月份的50.3反弹至51.4,高出市场预期的50.7,为连续第二个月站到荣枯线上方,增速为11个月最高。其中,服务业PMI初值从上个月的51.5进一步升至52.9,也超出市场预期,达到11个月来的高点。但制造业持续低迷,欧元区制造业PMI从46.1降至45.6,为4个月来最低,自2022年中期以来一直处于收缩区间。欧元区第二季度开局良好,综合PMI初值进一步扩张,这主要是由服务业推动的,服务业的活动进一步增强。积极的数据表明欧元区第二季度可能会增长0.3%,与1月至3月期间的增长率持平。

(三)美国PMI全线不及预期,经济活动略放缓

美国4月S&PGobal制造业采购经理人指数(PMI)初值为49.9,市场此前预期为52,3月为51.9;服务业PMI初值为50.9,市场此前预期的52,3月终值51.7;综合PMI初值为50.9,市场此前预期的52,3月终值56.7。美国4月PMI初值全线不及预期,通胀压力明显下降。

(四)一季度我国贸易总值超10万亿元,经济势头向好

据海关统计,按美元计价,3月单月,我国进出口总值5008.1亿美元,同比下降5.1%。其中,出口2796.8亿美元,同比下降7.5%;进口2211.3亿美元,同比下降1.9%;贸易顺差585.5亿美元。一季度我国货物贸易进出口总值1.43万亿美元,同比增长1.5%。其中,出口8075亿美元,同比增长1.5%;进口6238.4亿美元,同比增长1.5%。

按人民币计价,3月,我国货物贸易进出口总值3.56万亿元人民币,同比下降1.3%。其中,出口1.99万亿元,同比下降3.8%;进口1.57万亿元,同比增长2%;贸易顺差4158.6亿元。一季度我国货物贸易进出口总值10.17万亿元,同比增长5%。从规模看,历史同期首次突破10万亿元;从增速看,创6个季度以来新高,其中,出口5.74万亿元,同比增长4.9%;进口4.43万亿元,同比增长5%。

其中,我国对欧美贸易额比重逐渐缩小,对东盟进出口1.6万亿元,增长6.4%,对欧盟、美国、韩国和日本分别进出口1.27万亿、1.07万亿、5354.8亿、5182亿元,合计占比33.4%。

五、后市展望

地缘冲突一直是自去年年底以来持续发生的危机,而红海局势也由此引发,红海+巴拿马运河限行双重影响下推升集运市场运价上扬,不过随着巴拿马运河限行得以缓解,虽说通航条件还未恢复正常水平,但对北美航线运价支撑逐步减弱。持续的地缘危机致使绕行长期化,多家航司也步入涨价潮,近日达飞轮船发布第二轮提价公告,自5月15日亚洲—北欧的运费提涨至2700美元/TEU、5000美元/FEU,高于5月第一轮宣涨的2200美元/TEU、4000美元/FEU。未来仍需关注航司跟涨运价的情况以及五一后的货量变化能否支撑涨价。预计5月集运市场或震荡偏强。

风险点:中东局势、航司跟涨运价情况、五一后货量变化

(来源:和合期货)