一、集运价格指数近期呈上行趋势,欧线合约强势上行

1998年,上海航运交易所发布中国出口集装箱运价指数CCFI。该指数反映中国出口集装箱总体运价水平(包括即期和长期),成为全球首个集装箱领域的运价指数。2009年,为响应国家号召,帮助航运企业控制船运风险,上海航运交易所正式对外发布SCFI,反映上海出口集装箱即期市场的运价水平。十余年来,SCFI被广泛应用到现货交易中,其市场代表性、准确性、灵敏性获得国内外货主和船东的高度认可。

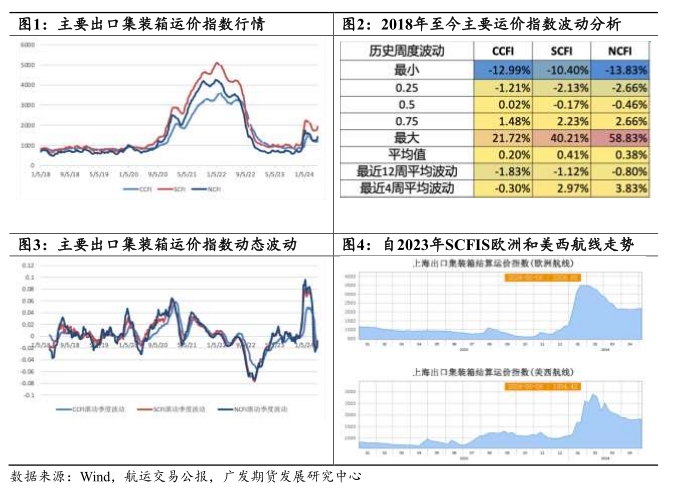

近期集运市场运费大幅上涨,各表征市场运价变化的指数也相应提振。最新一期的中国出口集装箱运价指数CCFI为1193.64点,较上期涨0.06%,上海出口集装箱运价指数SCFI为1940.63点,较上期涨9.67%,宁波出口集装箱运价指数NCFI为1441.01点,较上期涨13.26%。根据2018年至今的统计区间,以上三个集装箱运价指数虽各自波动率有高低,但基本走势长期保持一致。SCFI和NCFI最近4周的平均波动显著高于平均值,超过各自历史75%的分位数水平,但二者最近12周的趋势偏下行,低于各自历史中位数水平,表明了市场期望值自年初以来总体在经历调整的状态。CCFI指数最近4周的平均波动呈下行趋势,处于与其历史25%分位数和中位数之间,但最近12周的平均波动呈现显著下行趋势,低于历史25%分位数水平。横向对比结果基本符合CCFI在三个指数中的波动更加偏中性的历史趋势。同时,SCFI、和NCFI作为针对未来1-2周装船订舱价格的指数,在4周和12周的波动趋势对比下均出现显著的趋势反转,反映当下热点局势对此前一个季度主流期望值产生了影响。

另一方面,随着全球经济的快速发展,为满足船货企业应用金融工具规避市场风险的需求,上海航运交易所进一步创新开发了SCFIS,并于2020年11月2日正式发布。与SCFI不同,SCFIS表征上海—欧洲和上海—美西的出口集装箱即期海运市场结算运价的变动方向和程度,反映对应即期市场中集装箱船开后的结算运价平均水平。SCFIS的推出,完全是根据期货交易标的指数要求而设计的。近期,SCFIS欧洲航线(基本港)为2208.83点,较上期上升1.5%;美西航线(基本港)为1834.42点,较上期上升1.2%。欧洲航线较最近12周持续下滑调整趋势有显著变化,连续4周波动趋平,维持在2150点附近。SCFIS美西航线最近4周下滑趋势放缓显著,但大致上延续了最近12周的趋势。

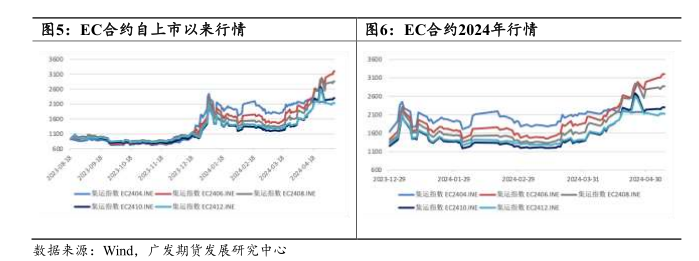

作为全球首个依托我国指数开发的航运期货品种,集运指数(欧线)期货合约(合约代码EC)依托SCFIS指数,自2023年八月上市以来已经经历了三个阶段的行情波动:(1)2023年8月挂牌至同年12月中旬,低位震荡阶段。在这一时间段内EC合约价格维持在1000-700的区间,波动幅度较为平稳。(2)2023年12月中旬至2024年3月初,大幅上涨后调整。随着红海事件发酵,EC合约在13个交易日涨逾170%,创上市以来新高2650点;1月下旬后逐步调整回落至1500点附近。(3)2024年3月中旬至今,第二轮强势上行。伴随国际地缘冲突发酵,以及上游船司联合抬涨现货运价,集运指数期货已连续8周大幅上涨,主力06突破新高3400点,目前仍在高位震荡。

从波动率方面来看,主力合约EC2406在近期仍保持较高波动。作为我国首个航运期货品种,EC2404合约于4月29日进行首次交割。与其他交割月份(如6、8、10、12月)的EC合约相比,EC2404在交割前四周的波动趋于平稳,价格也逐渐向现货水平贴近。价格方面,主力06合约和08合约目前处于高位,08与10合约价格相差显著(08高出约550点)。远月合约表现较为温和。

二、地缘局势叠加行业集中度为EC合约价格提供支持

今年以来集运市场的第一轮大幅上涨出现在年初,自12月14日马士基的集装箱船在曼德海峡附近遭到袭击后,四大国际航运公司陆续宣布暂停在红海航行,集运运价即迅速开启上涨态势。本来12月作为传统旺季,长协签订期+春节前集中出货期多期叠加,运价通常都会有阶段性的上行期。地缘冲突外溢使得上游船公司被迫绕行好望角,航行时间和成本均增加,一个月内运价涨幅突破300%。地缘政治的紧张使得红海地区成为国际贸易和运输的关键区域,尤其是对亚欧航线造成了直接影响。

而近日集运市场的二轮上涨行情,一方面由于上游船司在需求回暖后持续提涨运价,另一方面由于中东地区紧张局势持续升级,伊朗以色列冲突再度触发。4月中旬伊朗决定采取行动,公开对以色列进行军事打击,这标志着两国长期以来的策略对抗升级为公开冲突。伊朗近日曾威胁在较差的情况下可能会试图关闭霍尔木兹海峡,不让任何与以色列及其主要盟友有关的船只通过,引发资金对于整个航运市场不确定的进一步担忧。以色列加强了对叙利亚境内目标的打击力度,声称这与伊朗向真主党等武装组织提供武装、资助和训练有关。目前冲突仍未有缓和的预期,马士基、达飞、MSC、HPL等船公司也相继宣涨近期运费,对本轮运价上涨构成较强支撑。

传统的商品期货是以实体商品为载体来进行实物交割,因此存在库存对现货流通量进行调节,在一定程度上能够平滑供需关系。但集运指数期货作为一种服务类期货具有其特殊性,集装箱运输服务本身并没有库存这一概念,货主订购的是集装箱船的舱位来完成运输服务。因此,集运市场上价格出现较大上涨时,货主企业的货物发运需求无缓冲空间,只能被动接受涨价;而当供需逆转,市场转为偏卖方格局,货主想要货物按时到达,但却订不到舱位,甚至一些低货值货物被甩柜,运价上限就会更高,这样的属性也使得运价波动空间更大。

在整个集装箱运输产业链中,上游班轮公司集中度很高,上游更偏向寡头型的市场,目前全球前五大班轮公司约占集装箱总运力的64.9%,全球前十大班轮公司运力占比高达84.5%。全球前十的班轮公司又组成了航运联盟,2M、OCEAN Alliance和THE Alliance分别占比34.4%、29.4%、15.7%,总计占比接近80%。而集运市场的下游主要是有进出口需求的外贸货主,市场规模大也相对分散,在行业格局中议价权更低。在欧线的市场格局中,通过集装箱运输的主要是处于上游的基础零件等偏资源品,如果这些物品无法按时到达,则会影响欧洲的终端产品生产,工业和消费均会受到影响。

也正是由于集运市场上游和下游格局的不匹配,在特定的市场环境下,比如在市场出现供需逆转时,上游船司会迅速形成一致提价,下游由于需求的刚性和广泛度,只能被动接受涨价。此次地缘端对欧线运价的影响,也能看到马士基等班轮巨头对于整体市场运价的头部效应。

三、后市展望

当前船司二轮涨价基本落地,但地缘问题在过去一个季度内的反复发酵在短期内仍将持续。就交战双方对峙问题,当前伊朗和以色列均对各自立场表现强势,使得市场对霍尔木兹海峡关闭的问题担忧情绪加深,红海问题短期亦难以达成停火协议。当下避险情绪依旧浓厚,EC主力合约价格短期内或保持高位震荡。此外,远月与近月合约的显著价差或反应市场对将于7月末开始的法国巴黎夏季奥运会促成巴以停火存在一定期望值,可适当关注。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。