交易逻辑要点(2024年6月7日)

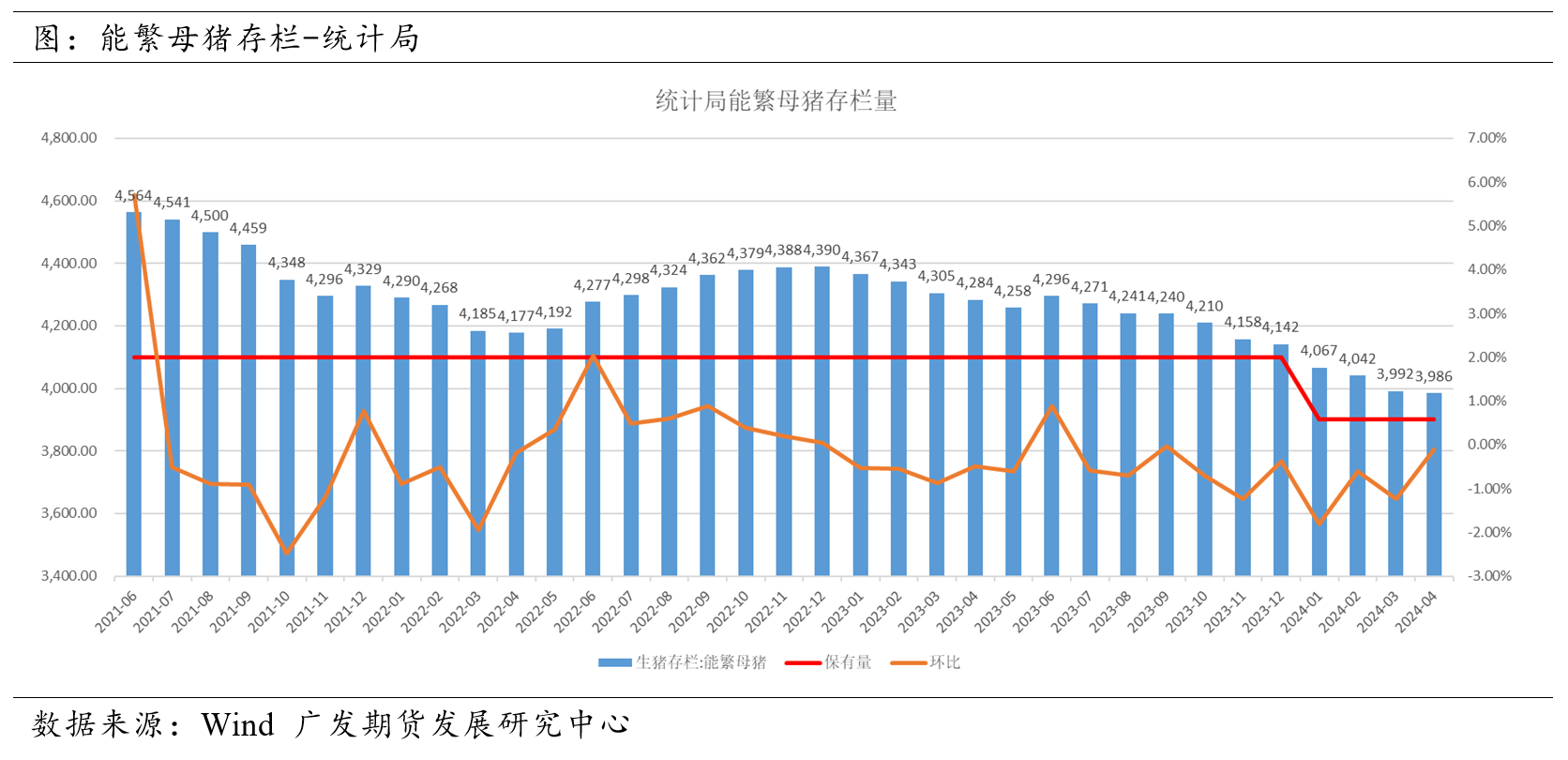

➢能繁母猪在过去一年半的时间存栏去化幅度较大,推算至出栏,至2025年2月出栏都将呈持续下滑趋势;

➢集团场规模场增量,谨慎;

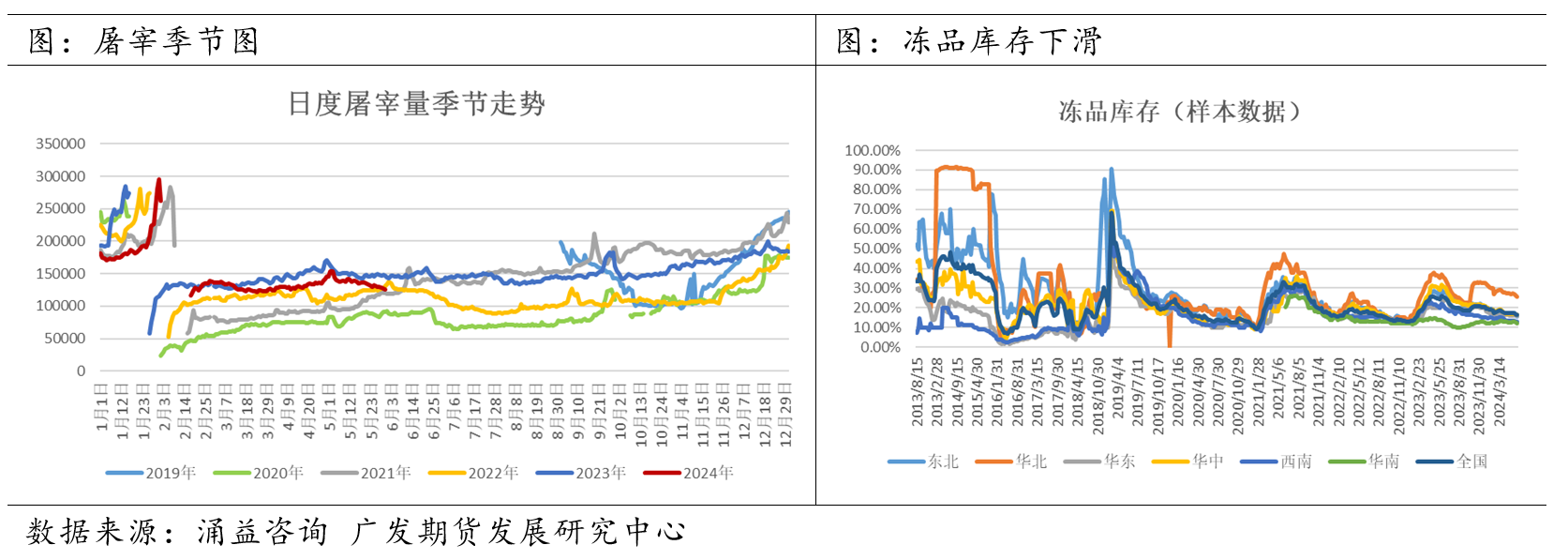

➢从屠宰端来看,预计年底屠宰量将比当下增加80%左右,需求增量相对乐观。

➢二次育肥及压栏在今年均相对谨慎,出现如2022年年底踩踏行情概率较低。

➢淡季现货端在15块已形成较强支撑,旺季预计有较强涨幅;

基本面详细分析(2024年6月7日)

根据农业农村部数据显示,自2023年以来,我国能繁母猪存栏大趋势上呈现持续下滑态势。农业农村部监测数据显示,4月末全国能繁母猪存栏量3986万头,环比下降0.1%,同比下降6.9%,较2022年12月下滑9.2%,作为对比,2022年4月能繁母猪存栏较2021年6月高点下滑8.48%。按照涌益最新18.72的MSY,则今年生猪出栏减少量可达到约7500万头的肥猪出栏量。也正是基于此,市场对2024年度尤其是下半年生猪行情有较强预期。

国内生猪价格在今年整个产能下滑的预期下,上涨并不算流畅,但现货价格在15元/kg附近也形成了较难打破的底部。从需求端来看,春节后至5月为季节性需求淡季,但在供应相对偏多,而需求偏弱的上半年现货价格仍呈现出相对稳定的格局,也一定程度上夯实了今年猪价的底部。9月份之前,生猪需求或不会有太明显的改善,但三季度情绪性备货也会支撑一定需求表现,而9月份后,供应下滑,需求增长的格局进一步明确后,整体生猪市场大的上行结构不会被轻易打破。

进入6月份,预计生猪缺口将会有持续的体现,随着猪价稳定并逐渐开启上行格局,预计市场情绪将进一步点燃,我们预计生猪现货及期货价格还有进一步上行空间。

操作:

单边多LH2501

建仓区间:【17800到18300】

止盈区间:【19800到20500】

止损区间:【17300-17500】

建议仓位:10%

保证金比例:11%

盈亏比:3:1

风险因素:二次育肥及压栏情绪激进,造成年底恐慌性抛售;疫情抛售;

操作建议:逢低入场

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。