今日行情:今日早间开盘,锰硅主力合约大幅减仓下行,最低触及跌停板,随后并未封板且跌幅有所收窄。截至收盘,主力合约对昨收下跌6.85%,收于7884元/吨。现货方面跟随盘面表现弱势,早间6517北方出厂在7600-8000元/吨,南方在7800-8000元/吨。

主要因素:Element 25复产消息扰动

昨日,Metal Expert发表相关报道称,由于锰矿价格飙升,澳大利亚矿业公司Element 25正在考虑重启Butchebird矿山的生产。此消息引发市场对于锰矿供应缺口回补的担忧,盘面大幅减仓下行。

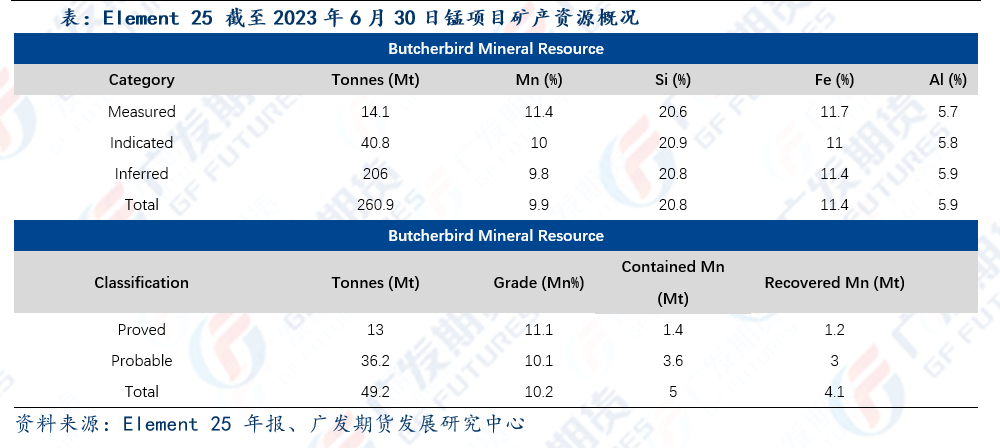

Element 25是澳大利亚的锰矿山,其项目Buthcherbird位于西澳皮尔巴拉地区,2023财年该矿区锰精矿产量为22.3万吨。Butcherbird拥有澳大利亚最大的陆上锰资源,位于珀斯以北1050公里,纽曼以南130公里。截至2023年6月30日,Butcherbird锰矿资源量超过2.6亿吨,已探明及潜在储量为4920万吨,锰含量为10.2%,储量支持项目寿命超40年。

目前,Element 25确有计划将其锰矿产能扩张至110万吨/年。据Element 25在2024年1月半年报中的披露内容来看,Butcherbird产能扩张后其FOB生产成本将为2.76美元/干公吨度,锰品味为32%。预计在最终投资决定后的大约11个月内可以完成工艺装置调试。此外,Element 25还正在推进位于美国路易斯安那州建设的集成电池级高纯度硫酸锰工厂,用于电动汽车电池的阴极活性材料,该工厂将利用Butcherbird生产的锰矿。可见,其原本计划Butcherbird产能扩张是为了美国硫酸锰工厂的推进计划,而非提高对外销售力度。

2024年4月,Element 25发表季报表示,Butcherbird产能扩张计划正在推进第二阶段扩建工程设计、规划及采购工作。在Butcherbird扩张计划进行的同时,暂停了锰矿生产业务,集中资源和可用现金专注于扩张计划。预计扩产项目融资获得保障后的大约11个月内重新开始运营,届时Element 25计划将年产锰矿增加到110万吨。目前由于锰矿价格的大涨,Element 25考虑复产锰矿,以获得更大的盈利。

综上,Element25的扩张计划难以对冲South 32造成的全球高品锰矿缺口。原因如下:1、扩张计划仍需11个月才可实现扩张计划,短期如若复产,提量有难度;2、该矿山生产主要为高硅中锰,扩张计划中锰矿品味为32%,对高品的弥补作用有限。

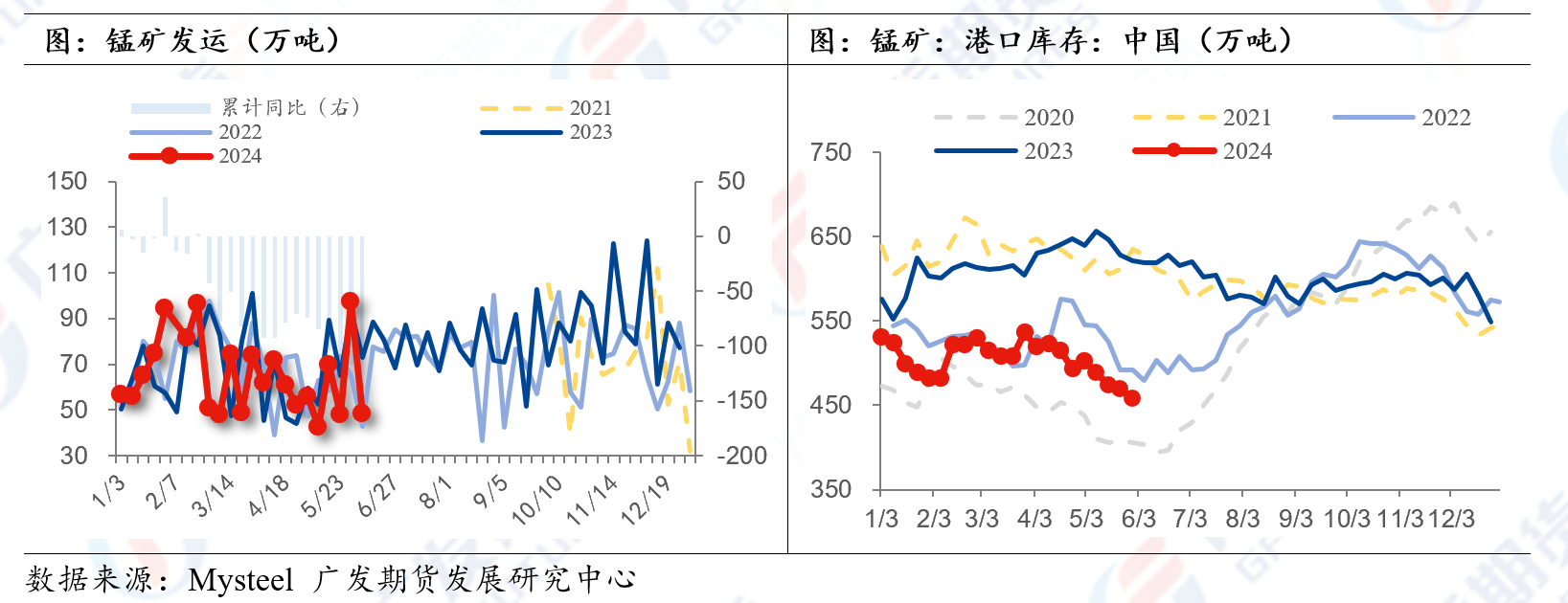

就近期锰矿发运情况来看,近期全球锰矿发运量冲高回落,主要是加蓬发运量的显著下滑所致。国内到港量季节性走低,系加蓬有所分流所致,但全球发往中国海漂量回升至相对高位,加蓬至国内海漂量大增。非主流方面,近期加纳、科特迪瓦等均有锰矿出港,高矿价下非主流增量逐渐增加。此外,近期锰矿运输问题频发,南非Transnet先后两通告表示天气、事故对伊丽莎白港运营造成一定影响,但据悉对锰矿运输的影响暂无体现。

综合来看,今日盘面大跌主要受Element 25复产消息的扰动,但由于其仍在衡量复产的商业价值,复产需时间准备以及其尚未完全实现110万吨的产能扩张计划,因此该事件对目前锰矿供应缺口的弥补影响有限,后续可持续跟踪其复产计划。盘面大幅下跌后,现货有所跟跌,但多数厂家仍以封盘不报为主,盘面甚至出现贴水现货的情况,或致使部分期现商解套,释放部分现货流动性。锰硅供应来看,目前北方主产区生产积极性尚可,广西部分厂家亏损已考虑后续减产计划,供应回升速度或逐步放缓。需求端,钢厂复产基本结束,边际向上空间继续收窄。库存方面,仓单仍在高位,厂家、钢厂库存均偏低。展望后市,由于前期盘面高点已经定价了较高的锰矿价格预期,现阶段交易重点转向验证锰矿现实。如若下游炼钢需求转弱、锰硅减产、非澳洲地区锰矿增发,国内锰矿去库不及预期,锰矿供应缺口证伪,锰硅难以高价难以为继,且大量未释放流动性仓单也成为潜在压力。但本质上锰矿供应缺失的问题仍未解决,叠加近期宏观氛围走弱,短期盘面或维持震荡偏弱态势运行。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。