【行情复盘】

铁矿石昨夜盘反弹,主力合约上涨1.06%收于762.5。

最新价

--

涨跌值

--

涨跌幅

--

【重要资讯】

上半年我国新增专项债发行1.49万亿,同比减少8074亿,发行节奏放缓。7月新增专项债发行2420.71亿,环比下降902.01亿。

7月规模以上工业增加值同比实际增长5.1%,较6月增速下降0.2个百分点。从环比看,7月份,规模以上工业增加值比上月增长0.35%,较6月下降0.07个百分点。1—7月份,规模以上工业增加值同比增长5.9%,较1-6月下降0.1个百分点。其中采矿业增加值同比增长4.6%7月中国制造业PMI报49.4,低于前值49.5,连续第三个月处于荣枯线下方。

7月29日,越南正式启动对原产于中国和印度的热卷反倾销调查。今年1-6月中国出口越南钢材共637万吨,同比增长80.9%。其中板材类产品占66.9%。

8月13日,墨西哥经济部发布公告,对原产于中国的钢制螺杆做出反倾销肯定性终裁,决定对涉案产品征收8.02%-91.22%的反倾销税。

国家发改委,财政部正式出台文件,安排3000亿左右超长期特别国债资金,加力支持大规模设备更新和消费品依旧换新。在设备更新方面,将支持范围扩大至能源电力,老旧电梯等领域。在消费品以旧换新方面,将个人消费者乘用车置换更新,旧房装修等都纳入支持范围。7月中国粗钢产量8294万吨,同比下降9%,生铁产量7140万吨,同比下降8%,钢材产量11436万吨,同比下降4%。今年1-7月中国粗钢产量61372万吨,同比下降2.2%。生铁产量50968万吨,同比下降3.7%,钢材产量81341万吨,同比增长1.3%。印度粗钢产量预计将在2024年升至1.84亿吨。

7月出口钢材782.7万吨,环比减少91.8万吨,环比下降10.5%,1-7月累计出口钢材6122.7万吨,同比增长21.8%。1-7月进口钢材412.2万吨,同比下降6.7%。

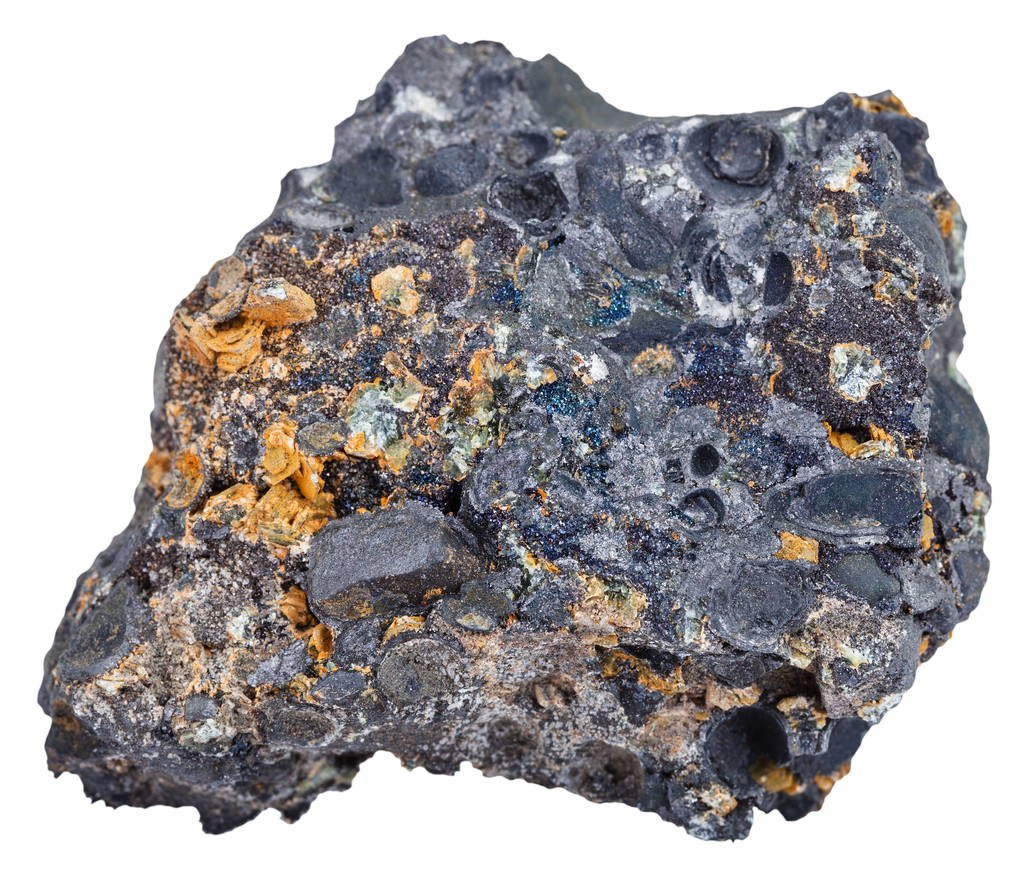

7月进口铁矿砂及其精矿10281.3万吨,环比增加520万吨,环比增长5.3%,1-7月我国进口铁矿砂71377.4万吨,同比增加6.7%。

2024年1—7月份,全国固定资产投资287611亿元,同比增长3.6%,增速较1-6月下降0.3个百分点。从环比看,7月份固定资产投资下降0.17%。制造业投资同比增长9.3%,较1-6月下降0.2个百分点。对全部投资增长的贡献率为62.2%,比上半年提高4.7个百分点。其中基础设施投资增长4.9%,较1-6月下降0.5个百分点。

1—7月份,全国房地产开发投资60877亿元,同比下降10.2%,跌幅较1-6月扩大0.1个百分点。1—7月份,房地产开发企业房屋施工面积703286万平方米,同比下降12.1%。房屋新开工面积43733万平方米,下降23.2%。房屋竣工面积30017万平方米,下降21.8%。

【市场逻辑】

美联储主席鲍威尔在杰克逊霍尔央行会议上发言后,市场对美联储9月降息预期升温,美元指数跌至年内新低,带动商品市场集体反弹。而产业层面,金九银十预期下黑色系集体走强。上周成材表需有所回升,但铁水产量进一步下降,需求端对炉料端价格无明显上行驱动,铁矿跟随成材上涨。基本面方面,7月份全球制造业采购经理指数为48.9%,较上月下降0.6个百分点,降幅较上月扩大0.3个百分点,连续4个月运行在50%以下。7月中国制造业PMI报49.4,低于前值49.5,连续第三个月处于荣枯线下方。7月份国内固定资产投资下降0.17%,制造业基建和地产投资增速均下降。国内终端需求处于淡季,热卷当前库存矛盾较大,但螺纹基本面较好,近期利润空间有所修复。短期来看,钢厂厂内铁矿库存进一步下降,钢厂主动做库存意愿不强。港口铁矿石库存再度累库,总量处于近年历史同期高位,外矿到港压力不减,铁矿石基本面未出现明显走强,现阶段主要跟随成材波动,关注国内金九银十终端需求改善幅度。成材外需出现转弱迹象,7月出口钢材782.7万吨,环比减少91.8万吨,环比下降10.5%,连续两个月环比下降。

【交易策略】

钢厂利润水平降至近两年低位,但金九银十预期下,成材具备阶段性反弹的条件。铁矿石自身基本面未出现明显走强,现阶段主要跟随成材价格波动,预计反弹空间有限,不宜追涨。

(来源:方正中期期货)

| 名称 | 最新价 | 涨跌额 | 涨跌幅 |

|---|---|---|---|

| 铁矿石加权 | -- | -- | -- |

| 铁矿石2509 | -- | -- | -- |

| 铁矿石2508 | -- | -- | -- |

| 铁矿石2507 | -- | -- | -- |

| 铁矿石2506 | -- | -- | -- |

| 铁矿石2505 | -- | -- | -- |

| 铁矿石2504 | -- | -- | -- |

| 铁矿石2503 | -- | -- | -- |

| 铁矿石2502 | -- | -- | -- |

| 铁矿石2501 | -- | -- | -- |

| 铁矿石2412 | -- | -- | -- |

| 铁矿石2411 | -- | -- | -- |

| 铁矿石2410 | -- | -- | -- |

| 品种 | 最新价 | 涨跌额 | 涨跌幅 |

|---|---|---|---|

| 鸡蛋主力 | -- | -- | -- |

| 生猪主力 | -- | -- | -- |

| 豆油主力 | -- | -- | -- |

| 棕榈油主力 | -- | -- | -- |

| 焦煤主力 | -- | -- | -- |

| 铁矿石主力 | -- | -- | -- |

| 乙二醇主力 | -- | -- | -- |

| 塑料主力 | -- | -- | -- |