背景分析

成本端原油略有回暖;全球炼厂秋检结束、开工率提升,西方至新加坡发货量大幅增加,燃油供给偏松;中东、南亚采购高硫燃油发电转向淡季,叠加国际天然气价格回落,燃油季节性和经济性提振作用减弱;偏空。

后市展望

成本端原油支撑回暖、燃油自身基本面偏弱,短期燃油预计维持震荡运行为主。燃料油FU2201:日内2870-2940区间操作。

研报正文

重点概述

1、基本面:成本端原油略有回暖;全球炼厂秋检结束、开工率提升,西方至新加坡发货量大幅增加,燃油供给偏松;中东、南亚采购高硫燃油发电转向淡季,叠加国际天然气价格回落,燃油季节性和经济性提振作用减弱;偏空。

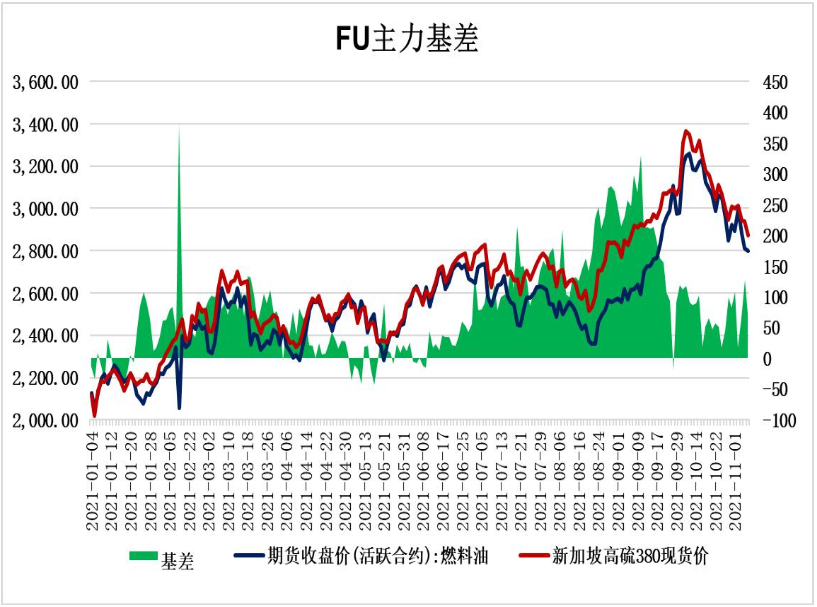

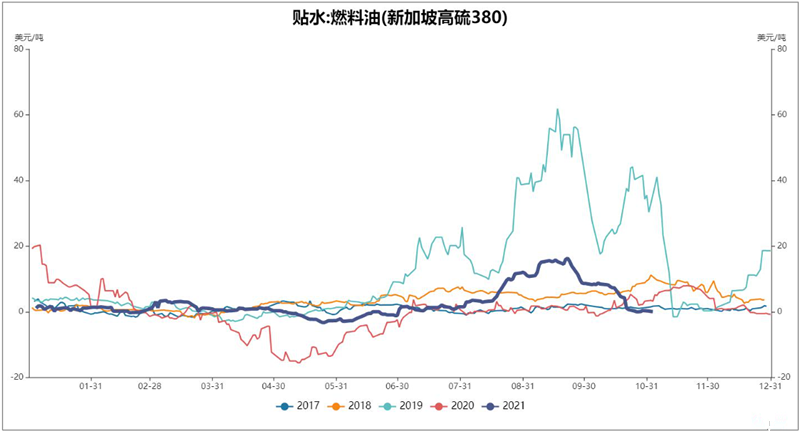

2、基差:新加坡380高硫燃料油折盘价2872元/吨,FU2201收盘价为2799元/吨,基差为73元,期货贴水现货;偏多。

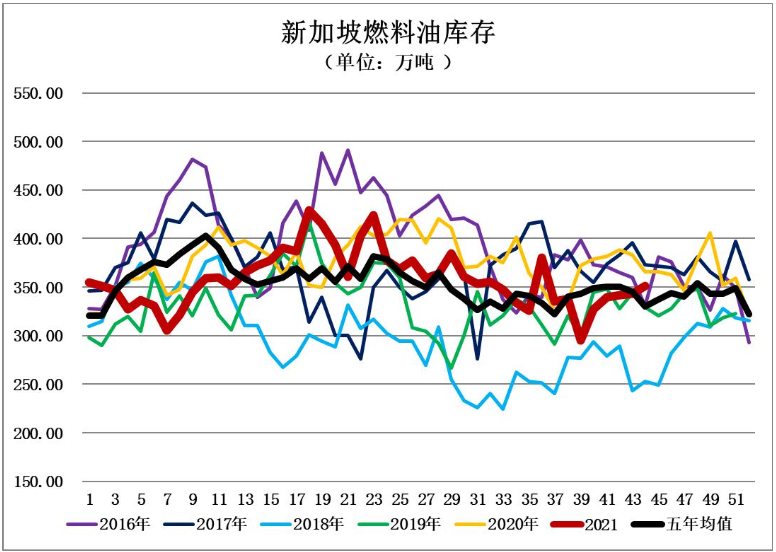

3、库存:截止11月4日当周,新加坡高低硫燃料油2232万桶,较前一周增加2.39%,处于5年均值之上;偏空。

4、盘面:价格在20日线下方运行,20日线向下;偏空。

5、主力持仓:主力持仓净多,多减;偏多

6、结论:成本端原油支撑回暖、燃油自身基本面偏弱,短期燃油预计维持震荡运行为主。燃料油FU2201:日内2870-2940区间操作。

近期利多利空分析

利多:

1、北半球冬季来临,日本、韩国等采购低硫燃油发电需求将迎来传统旺季。

利空:

1、伊核谈判预期恢复,成本端原油价格高位回落,对下游燃油支撑不足。

2、全球炼厂开工率回升,俄罗斯和欧洲疫情反弹,西方发至亚太、新加坡地区高低硫燃油贸易量增加,新加坡燃油供给情况大幅改善,预计后期到港量或有大幅提升。

3、中东、南亚采购高硫燃油发电由旺季转向淡季,叠加国际天然气价格有所回落,高硫燃油需求季节性和替代性双重提振减弱,消费逐渐偏弱。

4、冬季全球疫情不确定性增加,国际航运干散货运输和集装箱贸易热度下降,低硫船用油消费走弱。

燃油期货行情

| 日盘 | 主力合约收盘价(元/吨) | 现货折盘价(元/吨) | 主力基差(元/吨) |

|---|---|---|---|

| 前值 | 2810 | 2938 | 128 |

| 现值 | 2872 | 2799 | 73 |

| 涨跌幅 | -0.39% | -4.73% | -42.97% |

主力基差

新加坡燃料油现货行情

| 品种 | 新加坡高硫380(美元/吨) | 新加坡低硫燃油(美元/吨) |

|---|---|---|

| 前值 | 448.52 | 599.99 |

| 现值 | 437.95 | 583.80 |

| 涨跌幅 | -2.36% | -2.70% |

成本端原油行情

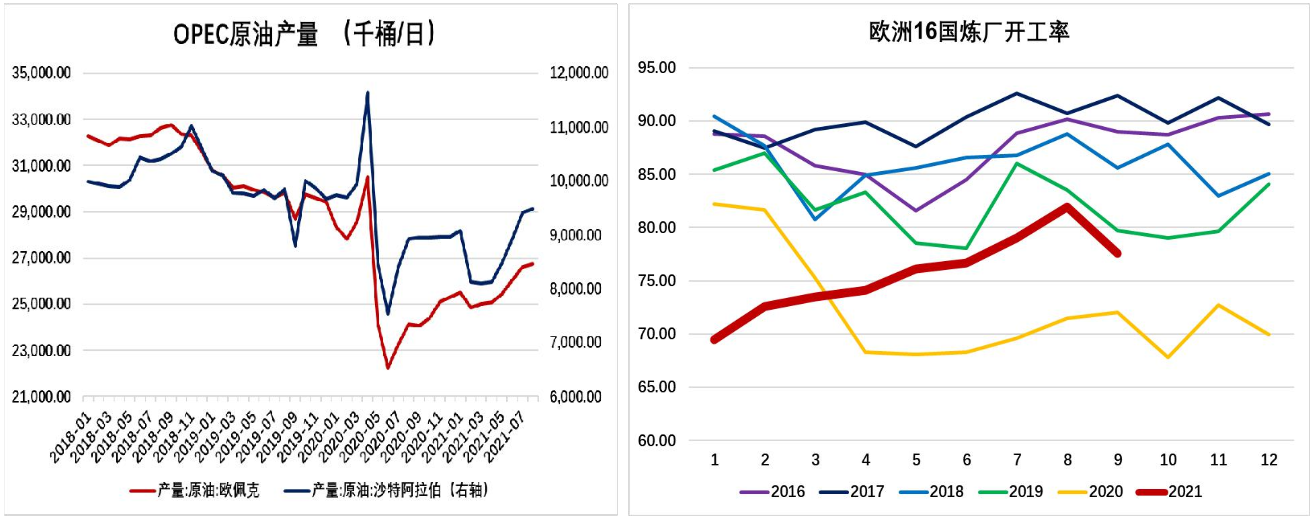

伊核谈判预期恢复、欧佩克坚持增产40万桶/日,成本端原油价格松动、高位回落,对下游燃油价格支撑作用减弱。

燃油基本面分析

根据新加坡IES发布的数据,截止11月4日当周,新加坡高低硫燃料油2232万桶,环比前一周增加2.39%,库存处于5年均值之上。

全球中重质含硫原油产量偏紧,但全球炼厂秋季检修高峰期临近尾声、开工率预期回升,高低硫燃油产量预期提升。

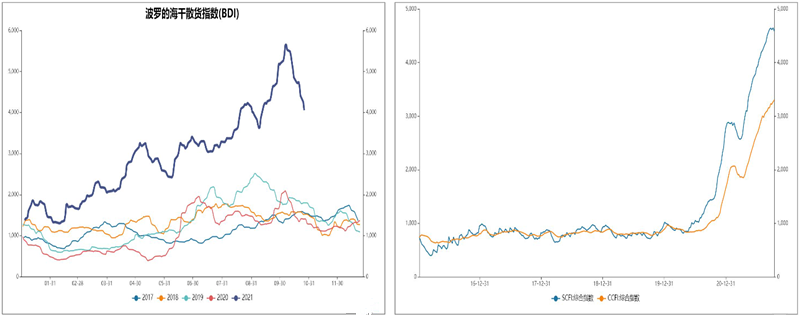

BDI指数高位回落,显示船燃需求整体有所降温;亚太地区集装箱贸易运输活动活跃度下降,中国集装箱出口指数历史高位面临下滑。

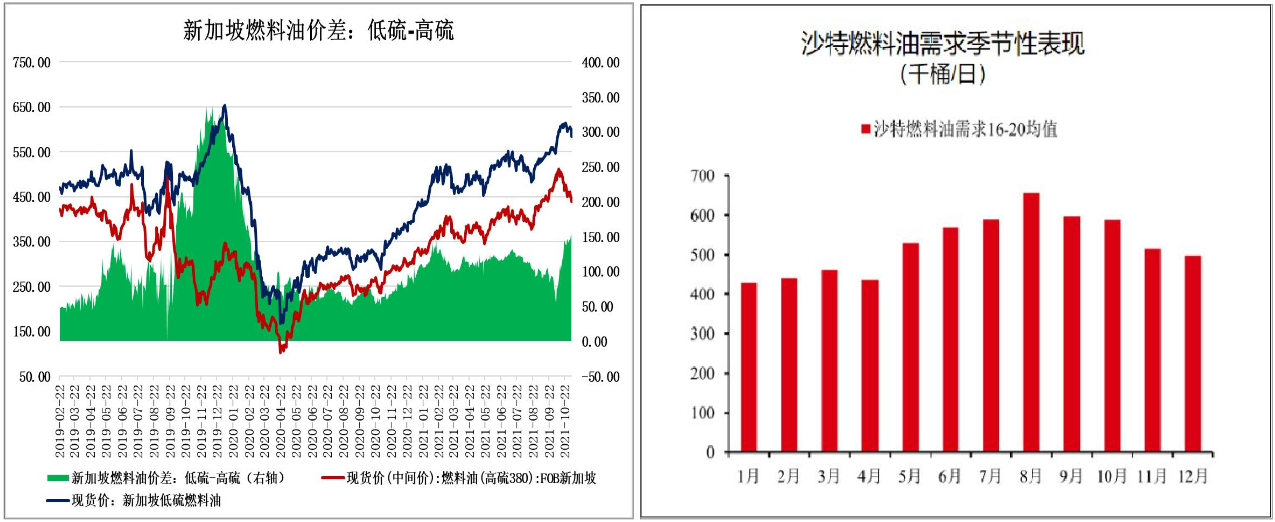

目前新加坡高低硫价差略有回升至146美元/吨左右,安装脱硫塔的船舶数量未来大概率稳重有增,高硫燃油作为船用油需求稳步增加。目前,中东、南亚国家采购高硫燃油发电需求由旺季转向淡季,季节性提振作用减弱。

新加坡高硫380贴水持续回落,说明新加坡高硫380燃油需求逐步由旺季向淡季转化,消费逐渐转弱。

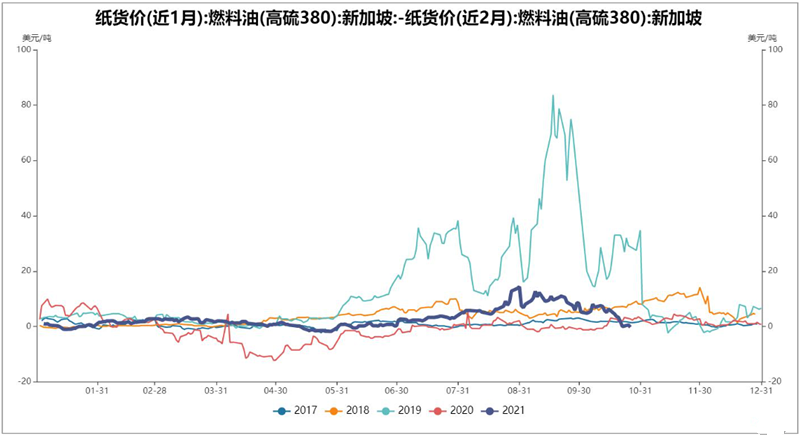

新加坡高硫380纸货月差逐步回落,说明近端消费需求逐步转弱。