现货市场

现货方面,主流钢厂提出的第二轮提降已经全面落地,降幅为400元/吨,部分地区钢厂已经展开第三轮提降,降幅为200元/吨。

背景分析

需求方面,近期钢厂的开工率逐步降低,在供暖季错峰生产以及厂内焦炭库存充足情况下,对焦炭采购积极性降低。

研报正文

双焦:第二轮提降全面落地 第三轮提降加急开启

焦炭方面:

昨日焦炭2201合约收于3012.5元/吨,跌55.5个点,跌幅1.81%;现货方面,主流钢厂提出的第二轮提降已经全面落地,降幅为400元/吨,部分地区钢厂已经展开第三轮提降,降幅为200元/吨。

目前有保供任务的焦化企业复产加快,以及部分地区环保放松下也有所复产,供应呈整体增加状态。受下游需求减少以及运输困难情况下,焦化企业厂内库存大多呈现累库状态。

需求方面,近期钢厂的开工率逐步降低,在供暖季错峰生产以及厂内焦炭库存充足情况下,对焦炭采购积极性降低。

港口方面,港口可售资源虽然偏少,但在焦炭走弱情况下,贸易商观望情绪加重。

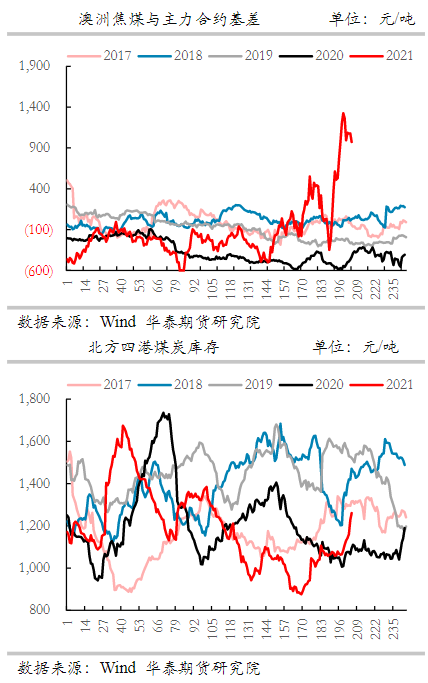

焦煤方面:

昨日焦煤2201合约收于2310元/吨,下跌62.5个点,跌幅为2.63%;现货方面,随着保供增产的进行,焦煤煤矿开工率也有所增加,供应逐步增加。

近期随着下游需求减少以及雨雪天气影响运输等因素在内,部分煤矿库存开始攀升,销售压力加剧,偏弱运行局面难改;需求方面,虽然部分地区因环保放松,焦化企业的开工有增加态势,但焦化利润逐步被压缩,采购意愿不强烈。

下游钢厂受各种因素影响,开工率逐步降低,且现在钢厂的库存处于相对合理的区间,对焦煤采购意愿不强;进口煤方面,虽然近两日蒙煤通关车辆有所增加,但目前煤价下跌趋势下贸易商以观望为主。

综合来看:

焦炭方面,受供暖季错峰生产以及其他因素等影响,钢厂开工率处于低位,对焦炭需求逐步减少。焦化企业自身库存也处于不断攀升中,后期焦炭现货下行压力依然很大。

焦煤方面,下游钢厂与焦化企业采购意愿不强,以及煤矿库存不断增加情况下,后期焦煤现货走势也依然是弱势运行。但期现价差较大,且期货近期流动性不足,因此建议观望为主。

关注及风险点:消费强度是否能回归,双焦双控、钢材压产政策落地范围及落实成程度,宏观经济政策,煤炭进出口政策,工信部门的最新政策动态。

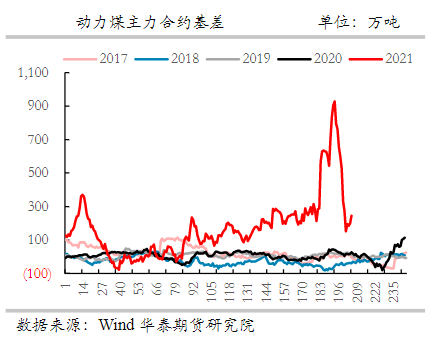

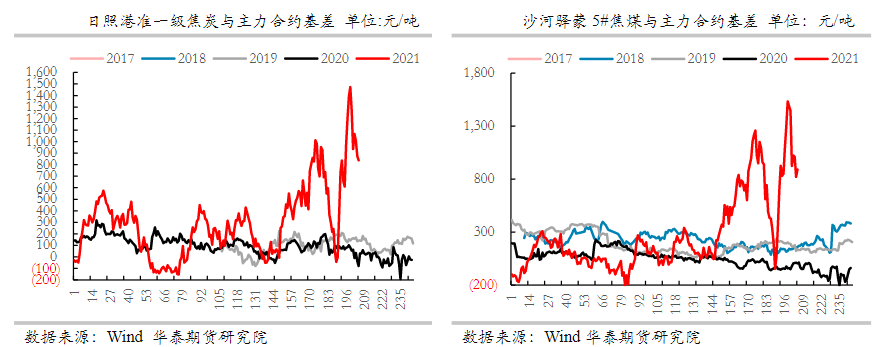

动力煤:保供政策效果显著,动煤价格持续下行

昨日午后动力煤期价持续下行,最终收于870.4元/吨,跌幅达7.5%。主产地近期受降雪天气影响,运力受限,以刚需补库为主。

港口方面,积极响应保供政策,优先为长协和保供煤运输,市场问价增多,但压价明显,秦皇岛港Q5500平仓价1080-1120元/吨。

进口煤方面,印尼Q3800FOB报83美元/吨,受国内动煤价格下调影响,市场情绪不高,成交较少。

库存方面,港口煤炭总库存为1898.1万吨,较昨日增76万吨,受封航持续影响,调出量大减,港口累库加快。

电厂方面:沿海八省电厂存煤总计2706.4万吨,日耗168万吨,可用天数16.1天,较之前略有提高。

目前在政策高压下,产量供应提升,国内煤价持续下跌。随着全国煤炭产量的持续增加,电厂和港口煤炭库存提升明显,但冬季寒潮来袭,民用电负荷增加,电厂补库积极,需求随着增加。

在保供的情况下,晋陕蒙地区5500大卡坑口价格限制在900元/吨,北方港口5500大卡限制在1100元/吨以内,动力煤价格进一步下行,期货市场目前波动较大,难以参与,建议观望为主。

关注及风险点:消费强度是否能回归,双焦双控、钢材压产政策落地范围及落实成程度,宏观经济政策,煤炭进出口政策,工信部门的最新政策动态