期货市场

11月12日,沪铜高开低走,截至日间收盘,主力合约CU2112合约收于70570元/吨,涨0.47%。

风险提示

年末铜冶炼释放存在不确定性、消费存边际修复预期导致的铜市结构性短缺仍旧是未来铜价主逻辑,不过国内政策面对商品的不确定性制约上方空间。

研报正文

行情复盘

11月12日,沪铜高开低走,截至日间收盘,主力合约CU2112合约收于70570元/吨,涨0.47%。

现货方面,长江有色均价71520元/吨,与上一个交易日涨730元/吨。今日仓单报价80-96美元/吨,均价较前一交易日不变;提单报价83-95美元/吨,均价较前一交易日不变,QP12月,报价参考11月中下旬及12月初到港货源。LME0-3升水177元/吨,对12合约进口亏损在150元/吨附近。

库存情况

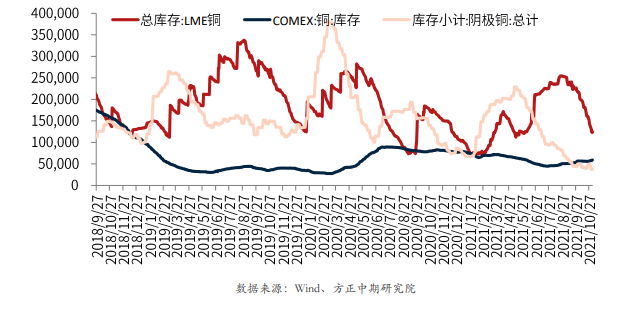

11月12日LME铜库存减3875吨至100300吨。本周上期所铜库存较上周增555吨至38037吨。

社会库存方面,截至11月12日周五,SMM全国主流铜地区市场库存环比周一减少1.26万吨至8.26万吨,年内首次降至9万吨以下,再度创出新低。

周内全国去库主要发生在上海和天津地区,其中上海地区库存减少1.18万吨至5.19万吨;天津地区库存减少0.1万吨至0万吨;广东地区库存增加0.02万吨至1.28万吨。

现货与升贴水

今日上海电解铜现货对当月合约报于升水90-升水220元/吨,均价升水155元/吨,较前一日上涨15元/吨。平水铜成交价格70620-70800元/吨,升水铜成交价格70700-70900元/吨。

今日沪期铜低开高走,盘面围绕日均线测试70500元/吨支撑后,一路上扬越过日均线,上冲70700元/吨上方收阳。

月差稳定于400-500元/吨区间,持货商早市始报于平水铜升水120元/吨,好铜升水230元/吨左右,但因少人询价压价,持货商主动降价,在升水100-110元/吨徘徊良久,也难有集中成交量,进入第二时段后,有持货商带头降至升水90元/吨左右,也难有一定活跃度。

好铜持稳于升水200-220元/吨,仅有秘鲁大板可在升水180-190元/吨直接销于下游加工企业。湿法铜依然货缺,然而差铜之间差异化巨大,NORISLK报价于贴水180-150元/吨区间,BIRLA早市平水被秒收,然后稳定于升水30-50元/吨,依然属于下游逢低补货的首选品牌。

重要资讯及供需总结

1、外电11月5日消息,秘鲁最大的铜生产商Antamina的负责人周五试图缓和与农村社区抗议者之间的紧张关系,上周的封锁迫使该公司暂停运营。

Antamina的首席执行官VictorGobitz一反此前的批判口吻,对居民表示双方应寻找“共同立场”。秘鲁是世界第二大铜生产国,最近几周该国矿工的抗议活动有所升级。Aquia地区的居民希望周五晚些时候与Antamina签署正式协议。Gobitz的出现表明解决很有可能是积极的。

2、根据海关总署今日公布数据显示,2021年10月未锻轧铜及铜材进口量41.05万吨,环比增加1.11%,同比下降33.58%。2021年1-10月累计未锻轧铜及铜材进口量为442.94万吨,同比下降21.00%。

3、截至11月8日周一,SMM全国主流铜地区市场库存环比上周五微幅减少0.08万吨至9.52万吨,结束之前连续四周出现周一库存增加的情况。上周末全国各地区的库存主要增在广东和江苏地区,减量在上海、重庆、成都和天津地区,其他地区变化并不大。

4、据SMM调研数据显示,10月漆包线开工率为68.20%,同比下降9.75%,环比下降3.12%,比预期的69.75%低1.55%。其中大型企业的开工率为68.17%环比下降3.39%;中型企业下降2.69%至68.81%,小型企业下降1.66%至59.17%。

5、智利政府对智利国家铜业公司(Codelco)未来十年矿业投资的预期下调了6.9%,预计未来十年将投资689亿美元,完成51个项目。Codelco旗下Andina铜矿扩张和其他项目的推迟,导致了估计的下降。

6、据SMM了解,自7号开始内蒙古东南部、辽宁中北部、吉林南部、黑龙江西部等地迎来特大暴雪,受此影响,由东北南下的陆运已经中断,包括赤峰在内的所有东北电解铜暂时无法发货南下。

然据悉冶炼厂(涉及总产能为105万吨/年)的原料储备充足,生产一切正常。最后值得关注的是:11月9日寒潮的影响将基本结束,预计南下陆运将于未来2-3天内恢复正常。

7、据SMM调研数据显示,10月份铜管企业开工率为75.95%,环比上升1.04个百分点,同比下降0.40个百分点。10月份铜管开工率优于预期,主因某头部企业,除浙江外的其他生产基地的生产从限电影响中恢复的速度快于预期。

8、据SMM调研数据显示,10月份精铜制杆企业开工率为66.57%,环比减少5.26个百分点,同比减少4.72个百分点。其中大型企业开工率为66.92%,中型企业开工率为58.55%,小型企业开工率为66.57%。

9、据SMM调研,2021年10月铜箔企业开工率为85.46%,环比减少1.31个百分点。其中大型企业开工率为85.59%,中型企业开工率为86.83%,小型企业开工率为83.32%。预计11月铜箔企业开工率为87.18%。

10、为严格落实能源消费总量和强度双控目标任务,坚决遏制高耗能、高排放项目盲目发展,促进江西省经济社会发展绿色转型,江西省出台《江西省人民政府办公厅关于严格高耗能高排放项目准入管理的实施意见》。

“两高”项目涉及行业多、覆盖面大,暂定石化、化工、煤化工、钢铁、焦化、建材、有色、煤电8个行业年综合能源消费量5000吨标煤(等价值)及以上的项目。

11、高盛策略师认为,2022年最热门的交易做法之一是做空澳元兑加元。这在一定程度上是因为看好石油和澳大利亚的金属价格。预计澳大利亚加息的速度也将慢于加拿大。押注通胀将加速,建议买入美国五年期通胀保值债券。

建议做多2023年底的铜和布伦特原油合约,因为这些市场处于周期性紧张状态,远期合约远没有达到提高交易活动的必要激励水平。

12、伦敦金属交易所首席执行官MatthewChamberlain在路透大宗商品会议上表示,该交易所将考虑是否应该修改规则,以免金属库存出现破坏市场的出库。

Matthew提出:“是否任何LME交易员都可以到LME仓库提取任意数量的金属,即使这可能会对市场产生破坏性影响?当这种金属进入有监管的交易所时,我们必须考虑对市场的影响,对定价的影响。”

13、SMM大数据总监叶建华表示,2021年全球铜精矿仍处于紧平衡格局,当下现货铜精矿供需天平愈加向冶炼厂端倾斜,预计2022年长协TC预计上抬至60中位一线。预计2021年中国电解铜产量增加65万吨至995万吨,增速为7%,2022年增速降至5%左右。

14、本最大铜生产商PPC提高2022年发往中国进口电解铜溢价至95美元/吨,较2021年83美元/吨增加了12美元(14.5%)。

15、咨询公司伍德麦肯兹(WoodMackenzie)周五表示,估计铜受到中国能源紧张的影响不太严重,铜冶炼厂和精炼厂的停电导致精炼铜减产约6万吨,不到中国生产总能力的1%。但如果限电措施变得更加极端,2022年上半年的用量可能会受到影响。

16、据mysteel据外媒报道,非洲积压大量铜货物——包括铜精矿和到精炼铜的中间产物——给现货市场供应链带来了巨大压力,其影响正在蔓延到2022年的合同谈判。

某贸易商表示从非洲运来的粗铜货物应该在7月下旬离开,但现在一直没有动态更新,根据国际铜业研究组织(ICSG)的数据,2020年平均每月有11.5万吨铜精矿和6.03万吨粗铜和阳极板从世界第二大洲非洲运出。大部分铜通过南非(德班)、纳米比亚(沃尔维斯湾)和坦桑尼亚(达累斯萨拉姆)的港口运往亚洲和欧洲,这些港口因夏季以来集装箱短缺运营速度降低。

操作建议

随着国内对房地产边际放松的预期升温,工业品触底回温。

从基本面来看,年末铜冶炼释放存在不确定性、消费存边际修复预期导致的铜市结构性短缺仍旧是未来铜价主逻辑,不过国内政策面对商品的不确定性制约上方空间。

建议期货多单持有,上方压力位73000,期权方面,可以考虑买入虚值看涨,待铜价反弹以后再获利平仓。