期货市场

11月19日,沪铜强势反弹,截至日间收盘,主力合约CU2201合约收于70510元/吨,涨2.41%。

背景分析

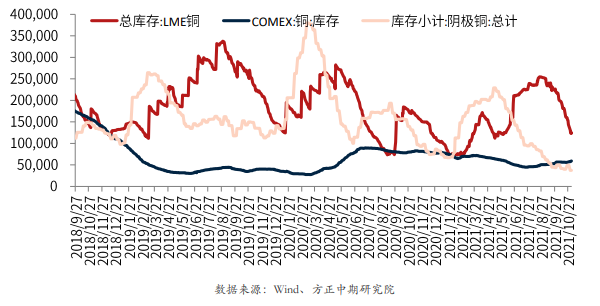

11月19日LME铜库存减7725吨至89875吨。上期所铜期货本周库存34918吨,较上周减少3119吨。

研报正文

行情回顾

11月19日,沪铜强势反弹,截至日间收盘,主力合约CU2201合约收于70510元/吨,涨2.41%。

现货方面,昨日长江有色网1#铜均价72550元/吨,较上一交易日涨2000元/吨。

昨日仓单报价96-112美元/吨,均价较前一交易日上调5美元/吨;提单报价90-108美元/吨,均价较前一交易日上调4美元/吨,QP12月,报价参考11月底及12月上旬到港货源。

LME0-3升水14.9美元/吨,对12合约进口盈利300元/吨附近。

库存情况

11月19日LME铜库存减7725吨至89875吨。上期所铜期货本周库存34918吨,较上周减少3119吨。

社会库存方面,截至11月19日周五,SMM全国主流铜地区市场库存环比周一减少0.48万吨至7.95万吨,年内首次降至8万吨以下,再度创出新低。

周内全国去库主要发生在广东和江苏地区,其中广东地区库存减少0.47万吨至1.14万吨;江苏地区库存减少0.3万吨至1.04万吨,天津地区库存增加0.3万吨至0.3万吨,上海地区库存增加0.02万吨至5.26万吨。

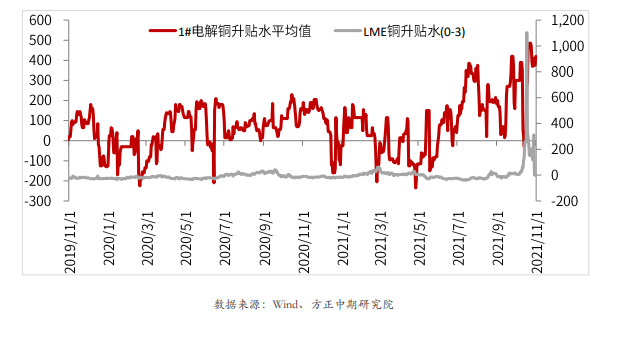

现货与升贴水

昨日上海电解铜现货对当月合约报于升水1950~升水2450元/吨,均价升水2200元/吨,较前一日上升975元/吨。平水铜成交价格71800-72800元/吨,升水铜成交价格72050-73000元/吨。

昨日沪铜在空头大量集中平仓之下,早市自69500元/吨起步,一路上扬直奔71000元/吨后,回吐部分涨幅回落近500元/吨至70550元/吨附近。

昨日现货市场报价震荡剧烈,早市平水铜始报于升水1900元/吨后再度被市场抢购一空,持货商持续单方面强势推涨报价的态势至升水2000元/吨以上,第二时段前后,市场平水铜报价已然跃至升水2200元/吨附近,好铜已在升水2300-2500元/吨,但无奈市场交投活跃度不高,大多驻足观望。

随着盘面接近71000元/吨,电解铜现货价格已然将越过73000元/吨关口,几乎回到了一个月前的盘面价格区间,持货商显现了高盘面高升水态势下落袋为安的情绪,升水适时回调,报价迅速回到早盘的价格区间,平水铜回到升水1900-1950元/吨,好铜报价回落至升水2000-2100元/吨,湿法铜甚至回到升水1700元/吨附近,可压价至升水1600元/吨,可惜无人问津,市场充满了畏惧感和不安感。

上海地区升贴水连续两日疯狂性的飙涨,昨日甚至冲破升水2000元/吨,从近十年的升水纪录表现来看,过往曾经有过的3-4次升水1000元/吨以上行情往往都伴随着国内增值税的调降。此次升水上抬主要还是由于国内海关限开发票问题让国内在年末来临之际缺少进项票的情况下市场报价趁势水涨船高。

预计短期内看,若海关发票问题难以解决的话升水恐难以下跌,但下游在高升水高盘面格局下买兴明显回落,但目前的市场话语权和价格掌控权依然在拥有票证齐全的持货商手里,月度长单结束前疯狂态势难以快速平复。

重要资讯及供需总结

1、大冶有色的40万吨/年铜冶炼厂的投产日期将推迟到2022年中期,而不是2021年底,因为其进口设备或零件因疫情影响而推迟。该冶炼厂采用双闪铜冶炼技术,预计年产铜精矿160万吨,阴极铜40万吨,硫酸150万吨。

这家40万吨/年的新冶炼厂投产后,大冶的阴极铜产能将达到100万吨/年,使其成为与中国铜业、江西铜业和铜陵有色并列的中国第四家冶炼能力至少100万吨/年的铜冶炼厂。

2、高盛表示,铜库存正处在“严重低位”,可能导致铜价出现近几个月铝价和一些能源市场那样的飙升。

高盛NicholasSnowdon等报告称,明年铜价预计平均在每吨近12000美元,期间有可能飙升至更高水平。LME铜库存若进一步下降5万吨,可能把铜价推升至每吨13000美元的高位。

3、截至11月15日周一,SMM全国主流铜地区市场库存环比上周五增加0.17万吨至8.43万吨,重新出现周一库存增加的情况。上周末全国各地区的库存主要增在上海和广东地区,减量在江苏和成都地区,其他地区变化并不大。

4、IvanhoeMines旗下位于刚果(金)的Kamoa-Kakula铜矿2021年三季度生产精矿含铜金属4.15万吨,截至2021年11月15日生产精矿含铜金属共超过7.75万吨。

随着KakulaI期选矿厂产能爬坡,2021年精矿含铜金属生产指引量从原先的8万吨至9.5万吨上调0.5-1.25万吨至9.25万至10万吨。目前,Kamoa-KakulaII期建设进展顺利,将于2022年二季度实现投产,年处理矿石量将达到760万吨。

5、国家发展改革委新闻发言人孟玮:按照碳达峰碳中和工作领导小组部署,有关部门正在研究制定能源、工业、城乡建设、交通运输、农业农村等领域和钢铁、石化化工、有色金属、建材、电力、石油天然气等重点行业实施方案,以及科技支撑、财政金融、碳汇能力、统计核算和督查考核等支撑政策。

目前,工业、交通运输、城乡建设等领域实施方案和《科技支撑碳达峰碳中和行动方案》已编制完成,正在按程序报请审议,审议通过后将按程序印发实施。

6、据外媒11月15日消息,秘鲁Antamina铜锌矿于2021年11月15日恢复运营,到11月12日当地社区与矿山谈判仍在继续。Antamina是秘鲁最大铜矿,由必和必拓、嘉能可、泰克和三菱共同持股。

7、据外媒11月16日消息,中国港口的铜堵塞显示出缓解的迹象,但装卸量仍在疫情前的三倍以上。

IHSMarkit数据显示,从智利和秘鲁运载约37万吨半加工精矿的船只正在等待卸货。虽然环比下降了13%,但仍远高于去年同期的水平,占这两个国家向中国每月交货量的30-40%。

对于这种严重且长期持续的堵塞,乐观(看涨)的看法认为这是全球供应链中断的一部分。例如,在加州港口的集装箱船数量创下了纪录。但是,尽管这种供应延迟有助于解释全球金属市场的紧张,却也有人看跌,认为大宗商品堆积的部分原因可能是中国需求放缓,冶炼厂和制造商面临碳减排和用电压力。

8、据国家统计局数据显示,中国10月电解铜产量为85.5万吨,同比减少0.3%;1-10月产量总计为861.6万吨,同比增长8.4%。10月铜材产量为170.1万吨,同比减少12.3%;1-10月产量总计为1696.2万吨,同比减少5.4%。

9、11月18日SMM上海地区1#电解铜现货升贴水报价至升水1000-1450元/吨,均价为1225元/吨,创下2014年以来新高。由于升贴水的快速拉涨,下游加工厂原材料成本在铜价下跌过程中并未同步下跌。

据SMM了解,国内现货升水高企主要是由于国内社会仓库加上保税库累计库存仅剩下29.88万吨,处在历史性低位,且海关在周初限开增值税发票让国内进口受到一定阻碍担忧,进一步支撑国内超低库存格局。

与此同时,换月交割前近月合约BACK1000元/吨的基差结构下,下游纷纷驻足观望,让持货商在2011合约换月后抬高升水增加底气,但令下游难以有效分享铜价下跌。

10、世界金属统计局周三公布的最新报告数据显示:2021年1-9月全球铜市供应短缺10.31万吨,而2020年全年为短缺69.71万吨。1-9月全球矿山铜产量为1558万吨,同比增长3%;1-9月精炼铜产量为1831万吨,同比增长1.4%;1-9月铜消费量为1841万吨,去年同期为1845万吨。9月全球精炼铜产量为207.16万吨,精炼铜需求为211.78万吨。

11、据国家统计局数据显示,中国10月电解铜产量为85.5万吨,同比减少0.3%;1-10月产量总计为861.6万吨,同比增长8.4%。10月铜材产量为170.1万吨,同比减少12.3%;1-10月产量总计为1696.2万吨,同比减少5.4%。

12、截至11月19日周五,SMM全国主流铜地区市场库存环比周一减少0.48万吨至7.95万吨,年内首次降至8万吨以下,再度创出新低。

周内全国去库主要发生在广东和江苏地区,其中广东地区库存减少0.47万吨至1.14万吨;江苏地区库存减少0.3万吨至1.04万吨,天津地区库存增加0.3万吨至0.3万吨,上海地区库存增加0.02万吨至5.26万吨。

操作建议

随着国内对房地产政策边际放松,叠加现货升水的大幅提高,周五沪铜大幅反弹,收复本周跌幅。

从技术面来看,铜价回调至今年四月以来的趋势线下轨和布林道下轨的共同支撑点68500元/吨,亦存在反弹需求。

从基本面来看,近期冶炼企业往海外导致国内供应不足,而北方部分地区的限电和疫情对精炼铜生产的扰动也进一步加剧国内短缺的预期,预计低库存状态将维持到年末。

铜价短期料震荡偏强运行,区间70000元/吨-73000元/吨,期货建议区间内高抛低吸,期权方面可以考虑卖出虚值看跌期权。