背景分析

12月2日,SMM统计国内电解铝社会库存100.2万吨,周度降库1.5万吨,南海、上海、无锡等主要消费地区贡献主要去库,巩义地区累库延续。

风险提示

成本端氧化铝价格有所下跌,电解铝成本较前期高位有一定回落。铝锭库存小幅去库。目前煤价再度走弱,沪铝盘面波动空间较窄。

研报正文

现货市场情况

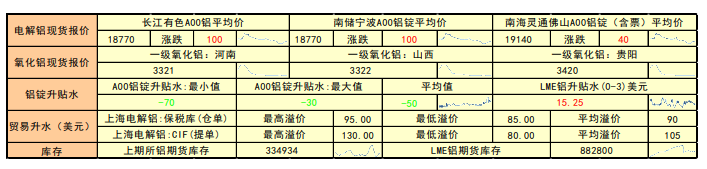

长江有色A00铝平均价18,770.00元/吨,比上一交易日100.00元/吨。氧化铝三地均价在3354.3元/吨。A00铝锭的升贴水最大值-30.00元/吨,最小值-70.00元/吨,平均值-50元/吨。

上海保税区电解铝仓单最高溢价95.00美元/吨,最低溢价85.00美元/吨,平均溢价70.00美元/吨。上海电解铝CIF提单最高溢价130.00美元/吨,最低溢价80.00美元/吨,平均溢价105.00美元/吨。

期货市场情况

2021-12-06,沪铝主力2201合约开盘于18925元/吨,最高价19075元/吨,最低价18605元/吨,报收于18710元/吨,涨跌-265元/吨,涨跌幅-1.40%。成交量352382手,持仓量191461手,持仓量变化-85手。

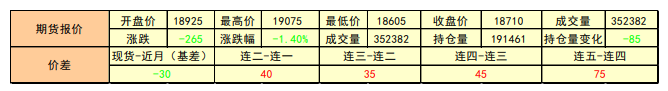

铝价升贴水及基差走势

上周五沪铝早盘小幅探低回升,成交重心回复至18800元/吨上方,但现货绝对价格较上周四仍有近200元/吨跌幅,实际现货对当月贴水50元/吨附近。

随着持货商出货积极,临近午间收盘,部分成交贴水扩大至贴水70元/吨以上,整体看,下游入市并未大幅回暖,仅中间商逢低入市为主。

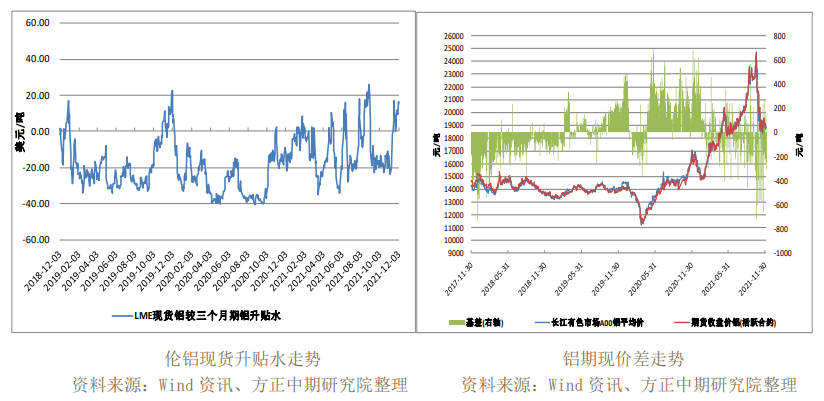

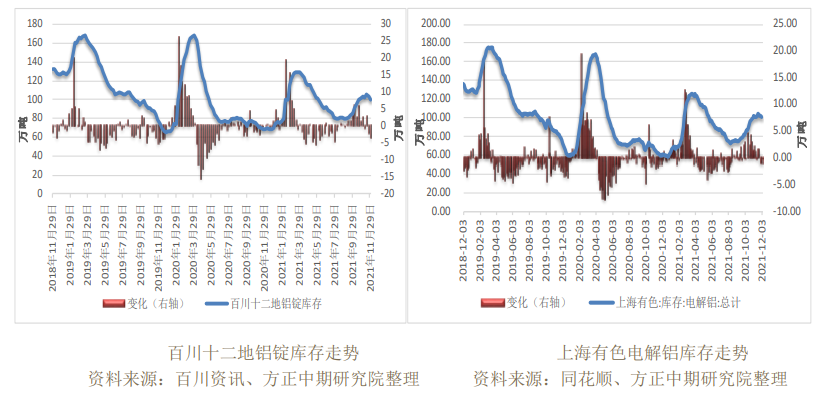

铝锭库存情况

上期所2021-12-03铝锭库存334,934.00吨,环比上期变化6,247.00吨。LME2021-12-03铝库存882,800.00吨,环比上期变化-6775吨。

据百川资讯统计,最新百川十二地铝锭库存96.58万吨,周环比变化-4.18万吨。据上海有色统计,最新一期铝锭库存100.20万吨,周环比变化-1.50万吨。

铝棒加工费情况

铝棒主流市场加工费稳中走弱。近期期铝盘面波动较频繁,基价反而上下波动不大,下游观望情绪较重,维持刚需采购为主。市场整体成交一般。

早间报价详情如下:

佛山地区铝棒加工费:Φ90报910-950元/吨,均价930元/吨,较昨日报价持平;Φ120报830-870元/吨,均价850元/吨,较昨日报价持平;Φ178报830-870元/吨,均价850元/吨,较昨日报价持平;

无锡地区铝棒加工费:Φ90报760-800元/吨,均价780元/吨,较昨日报价持平;Φ120报650-690元/吨,均价670元/吨,较昨日报价持平;Φ178报630-670元/吨,均价650元/吨,较昨日报价持平。

目前华南市场送到价格870-980元/吨,自提价850-930元/吨不等。品牌包括希望、创新、广银、新月、苏锡、凯隆、博辰等。

宏观及行业资讯

《经济蓝皮书:2022年中国经济形势分析与预测》预计2021年中国经济增长8.0%,2020~2021年两年平均增长5.1%。考虑到全球疫情仍在持续,预计2022年中国经济增长5.3%左右,2020~2022年三年平均增长5.2%,略高于2020~2021年两年平均增速。

《经济蓝皮书:2022年中国经济形势分析与预测》指出,在执行房地产“三条红线”政策过程中,积极推动房地产业“软着陆”,既要防止土地拍卖频繁流标、热点城市供地不足导致后期房价暴涨,又要防止四、五线城市房价过快下跌引发连带风险。

国际航运研究及咨询机构德路里表示,2021年该行业的利润预计将达到1500亿美元(约9564亿元人民币),创下新的历史纪录,2021年和2022年集装箱航运市场的税前利润都将超过3000亿美元。据统计,2020年集装箱航运业的利润仅为254亿美元。

美国全国商业经济协会最新调查显示,美国通胀率超过美联储目标水平的势头势将至少再持续两年。约71%的受访者表示,不包括食品和能源在内的年化核心个人消费支出价格指数最早要到2023年下半年才会触及或者跌破美联储2%的目标水平。

中物联数据显示,11月份全球制造业PMI较上月上升0.4个百分点至56.1%,连续2个月保持上升趋势。综合指数变化,在11月底出现新变异毒株前,全球疫苗推广和各国经济复苏政策仍在持续推进,全球经济仍保持着较好的复苏态势,制造业恢复力度较上月有所加强。然而,之前的不稳定性因素仍然存在,新变异毒株又使得恢复进程中的风险进一步加剧,全球经济复苏的不确定性仍然较大。

德国10月季调后制造业订单环比减6.9%,预期减0.5%,前值增1.3%;工作日调整后制造业订单同比减1%,预期增5.5%,前值增9.7%。

基本面及操作策略

上游方面,当前采暖季政策对氧化铝供需双方的影响尚不明朗,市场交投十分谨慎,多以观望为主。氧化铝现货价格依旧处于下行通道,但跌幅和跌速开始放缓。

库存方面,12月2日,SMM统计国内电解铝社会库存100.2万吨,周度降库1.5万吨,南海、上海、无锡等主要消费地区贡献主要去库,巩义地区累库延续。

SMM统计最新铝棒库存数据显示,目前铝棒库存较上周四减少0.72万吨至7.17万吨,降幅9.14%,至此铝棒已连续六周去库。

下游方面,据SMM调研统计,11月份国内铝线缆行业综合开工率为41.93%,环比增长2.19个百分点,同比增长2个百分点。

再生铝方面,再生铝价在原材料价格难降以及消费欠佳情形下,短期继续维持窄幅震荡为主,若后续供给再收紧、需求好转,价格或回涨。

从盘面上看,资金呈小幅流入态势,主力空头增仓较多。国家关于控制高耗能企业的政策导向未变,加之多地因各种原因停产产能增加,电解铝供给仍然趋紧。

冬季环保限产来袭,再叠加上冬奥限产预期,预计对上下游都将形成一定利空。

成本端氧化铝价格有所下跌,电解铝成本较前期高位有一定回落。铝锭库存小幅去库。目前煤价再度走弱,沪铝盘面波动空间较窄,建议暂时观望为主,01合约上方压力位20000,下方支撑位18000。