研报正文

行情复盘

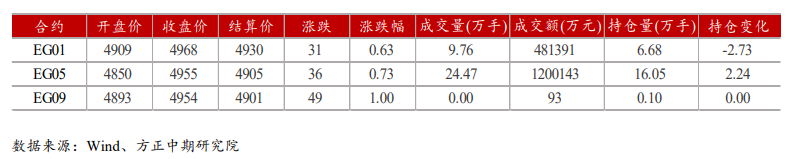

期货市场:周四,受移仓换月影响,主力EG2205收于4955,日涨幅0.73%,增仓2.24万手。

现货市场:基差回落,现货基差在01合约升水10-15元/吨附近,部分4940-4960元/吨成交。

行情图解

基本面及重要资讯

(1)从供应端来看,煤制装置逐步回归,关注远端新装置投产进度。

本周,国内煤制乙二醇开工率回升至45.7%(+1.99%)。河南同城20万吨/年的煤制乙二醇装置10月下旬停车检修,近期升温重启中;华鲁恒升50万吨/年的煤制乙二醇装置重启中;安徽红四方30万吨/年的乙二醇装置周初已重启,目前负荷提升中。

油制装置变动不大,恒力装置仍未兑现检修。进口方面,谨慎给予12月进口量67万吨的预期。

中期来看,关注明年2月份镇海炼化投产进度,以及二季度浙石化80万吨/年的投产进度,这或将施压远月供应。

(2)从需求端来看,终端延续清淡,外贸订单下达不及预期,预期转移至明年春节之后。在手订单不多之下,下游备货热情不高,等待聚酯促销刚需备货为主。

目前江浙织机开工率再度下滑至59%,预计春节前将延续下滑态势;聚酯开工率为85%,近期持稳,但元旦之后亦存在季节性下滑预期。

整体来看,节前需求正在逐步下降,期间或有部分备货,但力度预计有限。

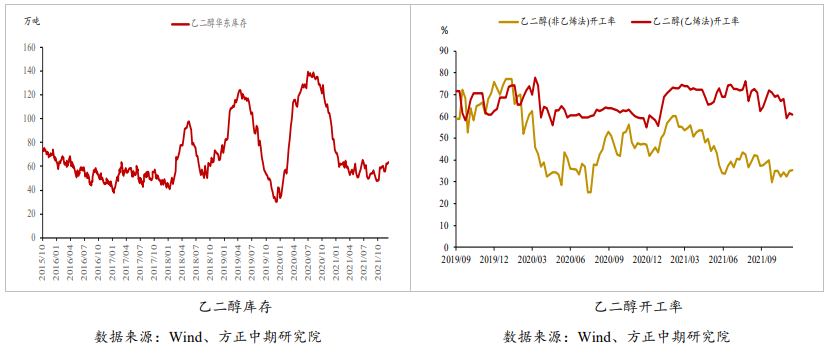

(3)从库存端来看,截至12月13日(周一),主港乙二醇库存为64.3万吨(+0.6万吨)。

据悉,本周到港预报在17.2万吨附近,港口缓慢累库,但绝对库存仍在低位。

交易策略

近期正值主力移仓换月,01合约将走低库存现实逻辑,观望为主;05合约待主力移仓完成后,或走预期逻辑,建议反弹滚动沽空,待明年2月镇海炼化投产后或呈现利空出尽。