背景分析

上周初原油及期货价格较为强势,因此中石化主力炼厂沥青汽运价格上调30元/吨,部分中石油及地炼跟涨调整,带动市场主流成交高端价格走高。

后市展望

短期,随着国内刚需减少,沥青市场将继续走弱,不过目前炼厂原料生产成本高位支撑,因此,沥青市场价格将稳中小幅下跌。

研报正文

现货成交回顾

上周华北、长三角地区沥青价格上涨,涨幅15-25元/吨,山东地区沥青价格下跌25元/吨,华南、西北、东北及西南(川渝、云贵)地区沥青价格持稳。

北方刚需停滞,东北及西北地区道路方向合同稀少,主力炼厂持续累库。

华北地区部分资源流向防水市场,部分用于贸易商备货。

山东地区多数资源分流至南方市场,带动部分炼厂出货顺畅,不过原油及沥青期货价格震荡波动,沥青现货价小幅下跌。

华东主力炼厂因库存水平低位,加之原油价格高位支撑,周一,沥青价格上调30元/吨,不过随着南方终端施工减少,市场以消耗社会库存为主,炼厂沥青价格走稳。

截止上周四(12月16日),国内炼厂重交沥青主流成交价(与12月9日相比涨跌):西北3520-3850,东北3050-3250,华北上涨25至2850-2900,山东下跌25至2830-3070,长三角上涨15至3190-3220,华南3230-3330,西南(川渝)3770-3820,西南(云贵)3890-3990元/吨。

区域成交信息

华北山东市场:

北方仅山东地区零星项目施工,需求面支撑薄弱,华北地区资源供应量维持低位,多交付到期合同,上周四沥青期货价格大幅上涨,受此带动,低价资源出货价小幅上调至2850元/吨,带动区内主流成交价上行。

山东地区沥青具有价格优势,炼厂多执行即期合同,部分资源分流至华东及华中等地。不过上周原油及沥青期货价格震荡,部分贸易商出货价累计下调50元/吨,带动区内主流成交重心下移。

短期,随着国内刚需减少,沥青市场将继续走弱,不过目前炼厂原料生产成本高位支撑,因此,沥青市场价格将稳中小幅下跌。

长三角市场:

个别炼厂受疫情影响,出货不佳,区内可流通资源减少,且终端需求稍有释放,中下游用户入市积极性尚可,多数炼厂出货较前期好转,加之个别炼厂沥青维持低产,带动炼厂整体库存水平亦下降。

此外,上周初原油及期货价格较为强势,因此中石化主力炼厂沥青汽运价格上调30元/吨,部分中石油及地炼跟涨调整,带动市场主流成交高端价格走高。

目前,多数炼厂出货平稳,不过考虑到原油价格走势不稳,且周边地区低价沥青资源充足,短期长三角地区沥青价格走稳为主。

东北市场:

道路沥青方面,场内资源供应水平偏低,个别地炼因原料问题,沥青暂时停产,部分贸易商有冬储计划,但因没有充足的资源,转而选择周边河北及山东市场。

与此同时,多数炼厂主产低硫及高标号沥青,资源多流向船燃及焦化市场,且个别主力炼厂部分资源保持自用状态,炼厂整体库存水平维持在低位,利好沥青市场价格坚挺。

目前,虽然本地沥青市场价格已明显高于周边山东及华北地区,但区内大部分炼厂库存水平中低位,后市沥青市场价格或继续坚挺。

华南西南市场:

部分项目年底赶工支撑需求,炼厂及贸易商出货平稳,部分炼厂沥青维持低产,加之中石化个别主力炼厂沥青多发船运,带动炼厂整体库存水平下降。

不过,个别炼厂检修结束,沥青恢复生产,带动炼厂整体开工水平上升。

西北市场:

疆内外中下游用户对主力炼厂冬储政策仍以观望为主,整体需求寡淡,仅零星出货,不过上周主力炼厂产量继续缩减,且部分资源分流至周边社会库,因此,炼厂及社会库存水平小幅上涨。

目前,国际原油价格走势震荡,不过仍处高位,主力炼厂挺价意愿较强,另外,少量贸易商近期有备货计划。

进口

韩国:

韩国沥青船货华东到岸价下跌7.5至430-440美元/吨,人民币完税价3250-3320元/吨,进口价格稍高于国产沥青价格,近期有部分项目赶工,支撑进口商出货。

此外,由于1月刚需逐渐走弱,加之前期部分时间原油及新加坡燃料油价格下跌,韩国个别品牌沥青1月船货华东到岸招标价跌至400-410美元/吨左右。

新马泰:

新加坡沥青船货华南到岸价下跌15至480-500美元/吨,人民币完税价3480-3620元/吨。

泰国沥青船货华南到岸价下跌10至485-490美元/吨,人民币完税价3510-3550元/吨。

马来西亚沥青船货华南到岸价下跌10至480-490美元/吨,人民币完税价3480-3550元/吨。据了解,1月部分品牌船货华南到岸价跌至430-440美元/吨。

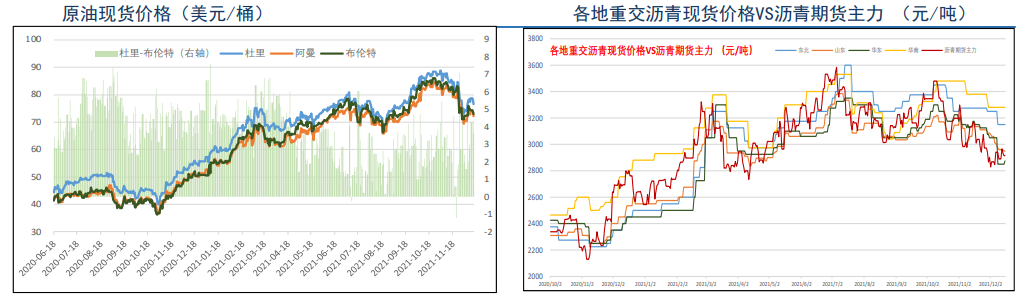

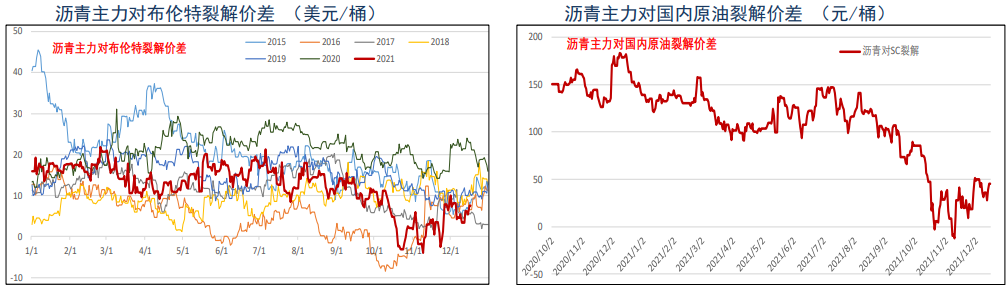

现货价格与裂解价差

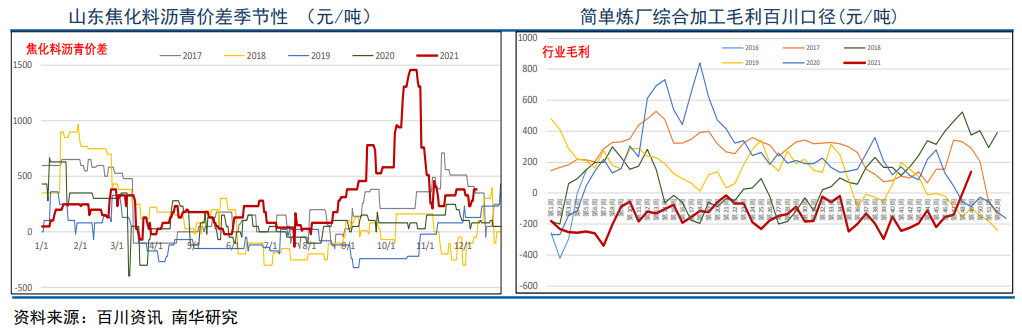

焦化价差和综合利润

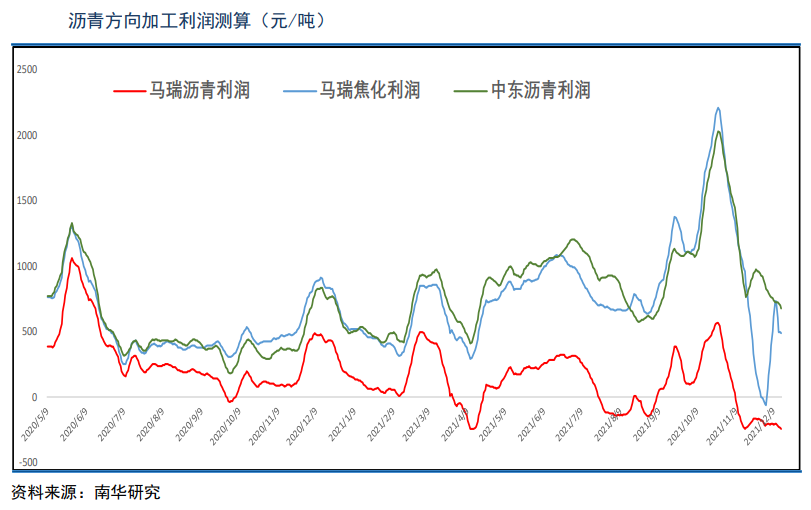

高频利润跟踪

逻辑整理

上周四周五两天沥青期货价格持续大幅走高,虽然有原油成本端上涨的因素,但沥青的涨幅却大幅领先于原油,沥青现货走货依然清淡,但库存已经连续几周大幅去库,加之明年沥青供需结构好转的格局越来越被市场认可,盘面开始交易预期好转的逻辑。

估值端:

虽然近期沥青期货价格大幅反弹,但现货价格依然没有起色,依照现货价格衡量的马瑞油综合加工利润依然处于低位(原油一个月前口径),因此近期沥青产量依然处于低位,但盘面裂解水平当前已经大幅修复至近三个月来的高点,但依然不及往年同期水平,理论上盘面裂解依然有向上修复的可能。

驱动端:

沥青上周延续大幅去库,社库去库近4万吨,厂库去库5.7万吨,上周总计库存227.23万吨已经低于去年同期水平,随着天气转冷华北东北道路沥青需求基本停滞,但长三角和华南地区的需求依然维持了相当的韧性,需求没有如市场预期般弱。

未来我们预计短期长三角华南地区的需求还能延续,同时随着明年需求预期的普遍好转,目前华北东北贸易商冬储的积极性亦有回暖,现货价格可能也会有回暖的空间。

成本端:

原油的价格波动风险依然是沥青价格上行面临的最大风险,目前奥密克戎病毒的影响依然有反复,加之美联储缩债和加息的节奏提前,因此在单边做多沥青需要注意仓位和风控。

策略跟踪

我们曾经提示2900附近考虑单边短多沥青,以及多沥青空高硫燃料油的操作在上周均兑现了较多的利润,但节奏上未来需要几点注意:

1、随着上周沥青盘面价格大涨,现货跟涨有限基差走弱,短线可能受原油回调和基差牵制有所调整;

2、如果基差修复,多沥青空燃料油在价差400附近考虑减仓止盈,但总体我们对明年上半年主线基调依然是多沥青空燃料油,在价差300以下的底仓继续持有。