期货市场

2021年12月,金银期货先跌后涨整体偏强,黄金重返1800美元/盎司以上,白银回升至23美元/盎司附近。

背景分析

截止2021年12月23日,COMEX黄金库存为33,844,673.97盎司,较2021年11月末增加122,861.6盎司,黄金库存回升。

研报正文

期货市场行情回顾

2021年12月,金银期货先跌后涨整体偏强,黄金重返1800美元/盎司以上,白银回升至23美元/盎司附近,主要受三方面因素影响:

(1)货币政策在12月对贵金属价格走势占据主导地位。12月初,鲍威尔在参议院听证会上表示不再认为通胀是暂时性,并将在下次议息会议上讨论这一问题,这是鲍威尔在获得连任后整体立场显著转向。12月美联储会议正式宣布Taper加速加息再度前移,不确定性落地,成为贵金属获支撑反弹的转折点。

(2)通胀对贵金属的驱动有所减弱。美国11月CPI同比进一步走高但环比走低,原油价格高位回落。美联储不再认为通胀是暂时性,市场对通胀的忧虑显著缓解。10年期通胀预期运行中枢显著下移,脱离11月2.7%以上的历史高位回落至2.4-2.5%。

(3)疫情忧虑仍然存在,但难以激发贵金属的避险支撑。Omicron变异病毒扩散因其强传播能力扰动市场情绪,但后续重症率和死亡率未大幅增加,疫苗及特效药取得乐观进展,贵金属避险情绪支撑难以长期延续。

2021年12月,沪金先跌后涨,震荡偏强。截止12月24日,沪金2202合约的月度最低点在363.50元,最高点在374.76元,目前价格在373.50元附近,月度涨幅约1.03%。

2021年12月,沪银先跌后涨整体收涨。截止12月24日,沪银2206合约的月度最低点在4588元,最高点在4916元,目前价格在4865元附近,月度涨幅约1.10%。

持仓、库存和季节性分析

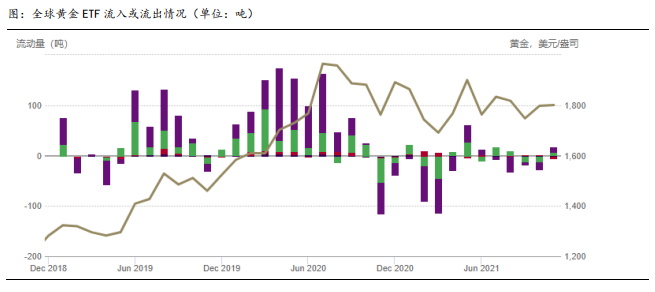

2021年11月,全球黄金ETF净流入13.6吨(约合8.38亿美元,资产管理规模增加0.4%),这是自7月以来的首次月度净流入。

北美和欧洲基金的流入量远超亚洲基金的流出,亚洲黄金ETF自5月以来首次出现流出。全球黄金ETF总持仓已从年内最低点反弹升至3,578吨(约合2,080亿美元)。

北美基金流入12.1吨(-0.7%,约合7.44亿美元),欧洲基金流入5.6吨(+0.4%,约合3.3亿美元),亚洲的黄金ETF规模流出5.0吨(-3.7%,约合2.97亿美元),其他地区黄金ETF基金规模增加1.0吨(+1.7%,约合5,800万美元)。

根据WIND统计的数据,截止2021年12月23日,全球最大黄金ETFSPDRGoldShares的黄金持仓量为973.63吨,较2021年11月末减少19.22吨,降幅约1.9%。

全球最大白银ETFiSharesSilverTrust的白银持有量为16,723.76吨,较2021年11月末减少344.0吨,降幅约2%。

金、银ETF的流动通常代表投资者对未来市场的观点,以及其持有金、银的意愿,是衡量投资者情绪的重要指标之一,黄金白银市场看多情绪持续回落。

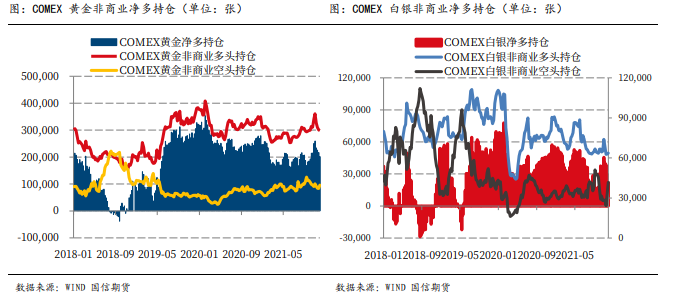

(二) CTFC 持仓

美国商品期货交易委员会公布的周度报告显示:截止2021年12月14日当周,CFTC的期货黄金非商业性净多持仓为202,401张,较2021年11月末减少23,459张,市场黄金看多意愿大幅回落。

CFTC的期货白银非商业性净多持仓为21,984张,较2021年11月末减少16,450张,市场白银看多意愿大幅回落。

库存分析

截止2021年12月23日,COMEX黄金库存为33,844,673.97盎司,较2021年11月末增加122,861.6盎司,黄金库存回升。

COMEX白银库存为356,455,474.01盎司,较2021年11月末增加4,382,759.25盎司,白银库存回升。

需求分析

2021年第三季度,全球黄金需求合计830.8吨,环比下降12.7%,同比下降7.1%,主要来自黄金ETF规模的减少,环比来看各国央行对黄金增持幅度也有所收窄。

分项来看,金条和金币需求升至261.7吨,同比增加18%。金饰需求升至442.6吨,需求同比回升33%,主要受全球经济持续复苏的提振。

黄金ETF投资净流出27吨,造成了整体黄金需求不小的同比降幅,主要是受去年同期高基数影响。

央行购金方面,三季度全球官方黄金储备增加69.3吨,增速相比近几个季度有所放缓。科技用金三季度需求升至84吨,同比增长9%,已恢复至疫情前的季度平均水平。

2021年前三季度,全球黄金需求同比下降9%,全球黄金总供应与去年同期持平。前三季度,央行购金翻了一番,金饰需求量增长了50%,但仅部分抵消全球黄金ETF的净流出,与疫情前2019年水平相比,目前需求仍然疲软。

今年截止第三季度,金矿产量同比增长5%,回收金供应同比减少12%以上。

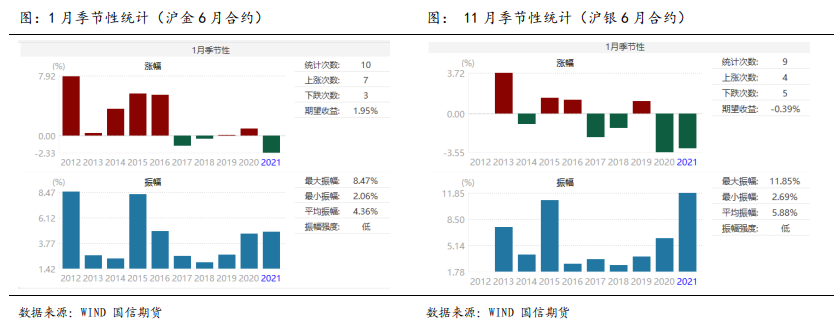

季节性分析

从季节性行情来看,1月沪金上涨概率较大,沪银1月季节性不明显。

过去十年间,1月沪金共计上涨7次,下跌3次,平均月度涨幅1.95%。其中月度涨幅最大的三个月是2012年上涨7.92%,2015年上涨5.42%,2016年上涨5.42%。

一般黄金在12月、1月和2月会有季节性上涨,主要受到亚洲黄金在新年期间采买需求的提振,在3月、9月和11月有季节性下跌。

过去九年间,1月沪银共计下跌4次,上涨5次,平均月度跌幅0.39%。其中月度跌幅最大的三个月是2020年下跌3.55%,2021年下跌3.18%,2017年下跌2.14%。

一般白银在12月会有季节性上涨,在3月、9月和11月有季节性下跌。

主要结论

2021年12月,金银期货先跌后涨,黄金重返1800美元/盎司以上,白银回升至23美元/盎司附近,但仍陷于震荡格局中,主要受三方面因素影响:

(1)货币政策在12月对贵金属价格走势占据主导地位。鲍威尔在参议院听证会上表示不再认为通胀是暂时性,在获得连任后整体立场显著转向。12月美联储会议正式宣布Taper加速加息再度前移,不确定性落地,成为贵金属获支撑反弹的转折点。

(2)通胀对贵金属的驱动有所减弱。美国11月CPI同比进一步走高但环比走低,原油价格高位回落。市场对通胀的忧虑显著缓解,10年期通胀预期运行中枢显著下移。

(3)疫情忧虑仍然存在,但难以激发贵金属的避险支撑。Omicron变异病毒扩散因其强传播能力扰动市场情绪,但后续重症率和死亡率未大幅增加,疫苗及特效药取得乐观进展。

展望1月,美联储12月议息会议货币政策调整节奏加快的利空因素落地,加息预期交易较为充分,而黄金和白银在此冲击下底部仍提供了有效支撑重返震荡区间运行。

四季度能源价格走弱,但在通胀的几大驱动因素并未被逆转的情况下,事实上为随之回落的通胀预期腾挪出了反弹空间。建议把握通胀预期修复下贵金属的逢低做多机会。

操作上建议:

黄金关注伦敦金1770美元/盎司(SHFE365元/克)处支撑情况,若支撑较强将维持1770-1815美元/盎司区间震荡,下一支撑位在1680美元/盎司(SHFE346元/克)附近。

白银关注伦敦银22美元/盎司(SHFE4650元/千克)和21.4美元/盎司附近支撑(SHFE4500元/千克)。