现货市场

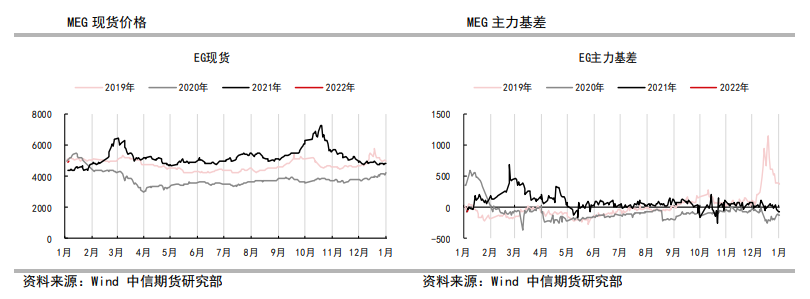

乙二醇内盘现货价格收在5012元/吨,较前一交易日上调17元/吨,内外盘价差回升至-41元/吨;乙二醇2月下纸货价格上调至5030元/吨。

背景分析

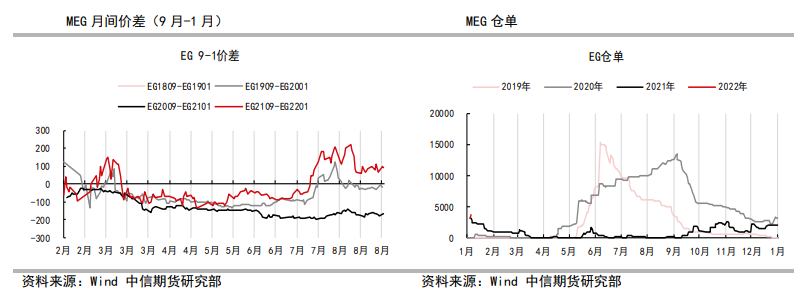

1月4日张家港某主流库区MEG发货量5900吨附近,太仓两主流库区MEG发货量在5500吨附近。

研报正文

信息分析

(1)乙二醇外盘价格收在655美元/吨;乙二醇内盘现货价格收在5012元/吨,较前一交易日上调17元/吨,内外盘价差回升至-41元/吨;乙二醇2月下纸货价格上调至5030元/吨。乙二醇期货5月合约上升至5055元/吨,期货较现货升水43元/吨。

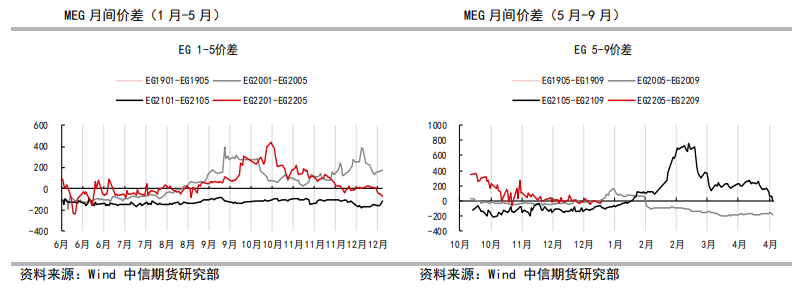

(2)乙二醇期货冲高回落,价格方面,乙二醇期货2月、5月合约分别收在5010元/吨、5055元/吨;乙二醇期货1月与5月合约价差回升至-45元/吨。

(3)到港预报:1月4日至1月9日,张家港初步计划到货数量约12.7万吨,太仓码头计划到货数量约为5.0万吨,宁波计划到货数量约为2.1万吨,上海计划内到船数量约为0万吨,预计到货总量在19.8万吨附近。

(4)港口发货量:1月4日张家港某主流库区MEG发货量5900吨附近,太仓两主流库区MEG发货量在5500吨附近。

(5)装置动态:河南能化濮阳20万吨/年的合成气制MEG装置重启中,预计下周出产品;该装置前期于10月下旬停车检修。镇海炼化80万吨/年的石脑油制乙二醇装置预计于本月中旬出料,目前该装置乙烯裂解已投料。

化工基差及价差监测

逻辑

乙二醇价格偏弱震荡。

从估值来看,石脑油价格坚挺,油制乙二醇现金流继续走弱,低估值抑制乙二醇价格下行空间。

从供需来看,节前乙二醇开工率在62.8%附近,较前一期下降0.9个百分点,12月平均开工率近60.6%。

乙二醇需求仍然是偏弱的,短期受制于聚酯产销疲弱的影响,中期受制于生产的季节性收缩影响。

操作策略:乙二醇期货短期观望。

风险因素:原油、煤炭价格连续下行风险。