背景分析

截至12月底,全国工业库存为149.86万吨,去年同期为206.32万吨。库存同比下降明显,主要是产糖进度偏慢,并且老糖清库存的节奏要同比提前,给新糖销售更多空间。

后市展望

但是持续的低价限制印度出口,没有补贴的情况下,印度难以在19美分之下出口。原油价格持续的强势令巴西开榨后的制糖比转为悲观,提振糖价。

研报正文

行情回顾

1月郑糖二次筑底后小幅反弹。外盘下破18.5美分之后,国内受到外盘拖累,郑糖价格再度下探5700点一线支撑。但现货价格止跌,低价开始刺激成交,期货价格也从低位回升。

1月国际糖价探底回升。需求低迷的影响下,国际糖价不断下挫,跌破18.5美分一线支撑后,技术性抛盘加速跌势,原糖在短暂跌破18美分之后,快速回升。随后原油价格强势带动原糖价格不断走升,重新站上18.5美分一线。

国内市场分析

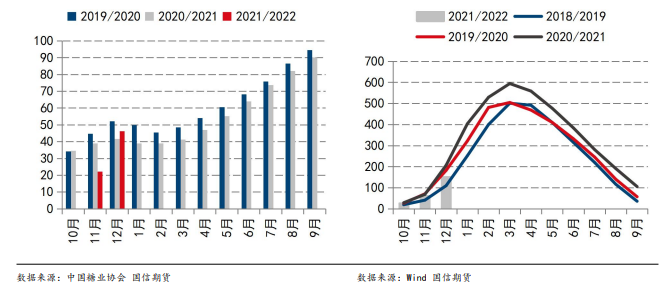

1、12月销糖率同比增加,销售淡季不淡

2021/22榨季,截至12月底,共产糖278.55万吨,去年同期为353.38万吨,累计销售食糖128.64万吨,去年同期为147.06万吨,累计销糖率为46.2%,同比增加4.58个百分点。

其中,广西12月产糖167.99万吨,同比减少11.22万吨,销糖76.49万吨,同比增加1.69万吨。云南12月累计产糖12.11万吨,同比减少5.29万吨,累计销糖4.57万吨,同比增加0.82万吨。12月销量数据相对于市场预期要偏强,淡季不淡的迹象开始体现。

截至12月底,全国工业库存为149.86万吨,去年同期为206.32万吨。库存同比下降明显,主要是产糖进度偏慢,并且老糖清库存的节奏要同比提前,给新糖销售更多空间。

后期来看,国产糖产量预估下调以及进口到港明显减少的影响下,工业库存同比持续偏低的概率较大。

2、12月进口糖量继续下降,后期有望继续减少

海关发布进口数据,12月进口量为40万吨,同比减少51万吨,环比减少23万吨。1-12月累计进口食糖567万吨,同比增加40万吨。21/22榨季榨季累计进口174万吨,同比减少76万吨。

12月进口糖量较前两个月继续下降,与去年同期相比大幅降低,但是基本复合市场预期。2022年一季度从船期上来看,进口量预计讲维持低位,这给国产糖的销售腾出空间。

3、出糖率不理想,全国产量预计下调

蔗区压榨开始后,出糖率并不理想,广西出糖率至12月底仅有11.8%,后期持续阴雨,对于积累糖分不利,预计很难达到12.5%。云南境外甘蔗也存在较大的不确定性。新疆基本收榨,产糖仅有35万吨左右,预计减产27万吨,内蒙进入收尾阶段,预计产糖48万吨,同比或降低41万吨。

综合来看,国产糖产量面临下调风险,如果后期广西的出糖率不能上升,全国产量或不足1000万吨。

国际市场分析

1、南巴西提前收榨 生长期天气因素需关注

巴西12月下半月没有甘蔗压榨,本年度累计压榨甘蔗5.216亿吨,同比减少12.67%,产糖3202.9万吨,同比减少16.14%。在12月下半月就停止生产这种现象非常少见,是2007年来首次。主要还是甘蔗产量下降,使得生产商无原料可用。

巴西主产区12月和1月的降雨量较大,对于甘蔗生长起到明显的利多作用。但是在新榨季生产前,甘蔗还需要很长的生长时间。未来两周巴西甘蔗主产区有少量降雨,再度转为偏干的天气。这给后期甘蔗生长带来不利影响。另外,虽然甘蔗仍在生长期,但是市场对于巴西开榨后的制糖比有一定的预期。

1月以来,原油价格不断飙升,直奔90美元,如果强势延续,势必影响巴西开榨后的生产倾向。目前糖价对于乙醇价格不具备竞争力,市场预计制糖比或回落到46%左右。后期原油价格对于国际糖价的影响仍将非常大,如果原油维持当前强势格局,糖价具备一定上行动力。

2、印度生产进度同比增加,低价抑制出口

印度生产进度同比增加幅度较大。截至1月15日,本榨季累计产糖1514.1万吨,同比增86.3万吨;当前504家糖厂开榨,多于上年同期的487家。

马邦:本榨季开榨同比提前,192家糖厂产糖588.4万吨;上年则为181家产糖515.5万吨。北方邦:120家糖厂开榨,产糖401.7万吨;而上年同期120家产糖429.9万吨。

卡邦:70家糖厂产糖332万吨;去年同期则为66家产糖298万吨。古吉拉特邦:15家糖厂产糖46万吨,同比几乎持平。

泰米尔纳德邦:22家糖厂产糖21万吨,去年同期20家产糖12.3万吨。其余各邦累计产糖125万吨。

天气相对干燥凉爽,使得印度生产较为顺利,丰产以及生产进度较快给国际市场带来压力,但是印度的供应传导主要通过出口,如果不能进行输出,对于全球糖价来说,只是印度本国的库存增加,影响有限。

2021年10-12月实际出口170万吨糖,高于上年同期的45万吨。此外预计1月份能够发运70万吨。目前印度累计签署380-400万吨出口合同。

低价对于印度出口的抑制明显,因为没有补贴,印度出口的前提条件是国际糖价高于国内售价。

近期原糖徘徊在18-19美分之间,对于印度来说,并没有出口利润。不过值得注意的是,随着糖价的回升,伦敦白糖价格已经给出印度出口利润,关注印度后期白糖出口是否增加。

研究观点

国内供应面来看,国产糖产量面临下调是大概率事件。内蒙和新疆甜菜糖减产预计将达到50万吨左右。

蔗区来看,广西出糖率不理想,如果后期阴雨天气持续,糖分无法积累,最终糖产量下调将难以避免。云南的境外甘蔗则存在一定不确定性,需要关注疫情动态。

进口方面,12月进口糖已经开始出现显著下滑,2022年一季度从船期看进口量将持续维持低位。内强外弱格局如果维持,后期进口量都将不足。

消费目前国内呈现出旺季不旺淡季不淡特征,春节过后季节性上是消费的淡季,但在大通胀预期下以及疫情转好的可能性支撑下,消费不过分悲观。

总体来看,郑糖利多在累积阶段,价格下方空间相对有限。

国际市场来看,基本面上依旧维持多空并存的局面。北半球印度和泰国的丰产给市场带来压力,前期巴西的降雨使得市场对于后期甘蔗产量转乐观。

但是持续的低价限制印度出口,没有补贴的情况下,印度难以在19美分之下出口。原油价格持续的强势令巴西开榨后的制糖比转为悲观,提振糖价。

盘面来看,糖价短暂下破18美分后快速拉升,国际糖价在这一线支撑较强,而20美分之上缺乏上行动力。

2月需关注油价走势以及产区天气,如果没有强劲利多出现,预计维持18-20美分之间的震荡。

操作建议:郑糖2201合约5800元/吨以下多头思路为主。