背景分析

根据统计局数据,2021年12月中国玉米进口量为133万吨,较11月增加68%,同比下降40%。

后市展望

综合而言,玉米市场底部或以探明,短期上市继续及消费趋淡,价格偏震荡为主,中期随着粮源转移,重心有望上移。

研报正文

行情回顾

1月玉米期现货震荡上涨为主,主力c2205合约由月初的2650附近一路上涨至2750左右,北方港口现货价格亦呈现震荡走高的态势,由于月初的2610上涨到2650元附近,对c2205合约基差在-50至-114元之间。

山东地区深加企业收购价在月初出现短暂反弹后再度震荡回落,东北地区深加工企业收购价震荡偏强为主,月内录得小幅上涨。

综合来看,1月玉米现货呈现分化格局,山东地区农户售粮积极性上升,深加工企业补库完成较好,东北地区基层农户惜售,加之增储500万吨的传闻提振,使得区域强弱不同。

国内玉米市场动态

1、新作供应:上市节奏有所加速

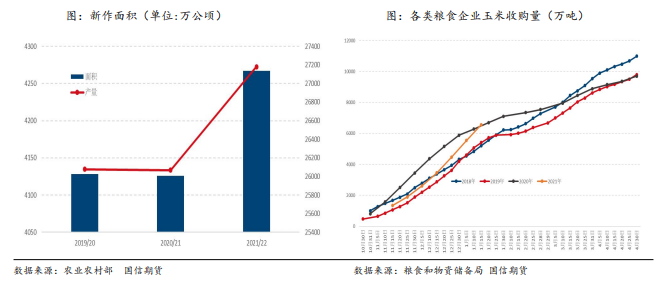

根据相关机构的估计,2021年全年玉米种植意向面积较上年增加1000万亩以上,按照农业农村部的1月的月度供需报告预估,2021/2022年国内玉米种植面积达到4332万公顷,较上年增加206万公顷,产量在2.725亿吨,较上年增加约1200万吨。

目前市场对新作增产形成共识,主流判断为增产2000万吨左右,但各区域有所分化。

具体而言,东北丰产因为面积增加及光温水条件较好,产量增加,华北地区由于降雨较多,产量及品质都有一定影响。

而从上市节奏来看,根据粮食和物资储备局的统计,截至1月15日,全国各类粮食企业玉米收购量为6569万吨,接近上年同期的水平,考虑到本市场年度玉米有一定的增产,这意味着实际售粮进度仍较慢。

根据粮油商务网的统计,截至1月14日,东北产区玉米食粮进度为50%,低于三年平均的售粮进度55%;华北黄淮产区食粮进度的40%,低于三年的平均售粮进度47%。

总体来看,12月下半月以来售粮积极性有明显的上升,但整体仍落后于往年,考虑整体产量的上升的事实,预计春节后仍会有短暂上市压力。

2、进口:进口玉米环比回升

根据统计局数据,2021年12月中国玉米进口量为133万吨,较11月增加68%,同比下降40%。

对于2021/22年,由于内外价差收窄及国内产量增加,预计进口量将有所下降,但仍将处于较高水平,目前农业农村部预估2021/22年的进口量是2000万吨左右,比2020/21年减少约1000万吨。

从美国对华销售订单来看,目前美国对华销售订单已经达到1253.5万吨,高于去年同期水平,考虑到从乌克兰的进口量近两年平均在700万吨左右,要实现2000万吨的难度不大。

从进口节奏来说,2021年12月以来,美国对华出口玉米周均装船量在22万吨左右,较前期有所上升,但整体略低于去年,预计1月、2月到港玉米整体维月均100-150万吨之间。

3、需求:饲料需求短期有韧性 中远期有压力

根据饲料工业协会的统计,截至11月国内饲料产销量累计达到2.68亿吨,同比增加17%,其中11月单月产量为2457万吨,环比减少2.5%。

从结构来看,11月猪料产量为1141万吨,环比增加4.6%,同比增加22.4%;肉禽料产量为729万吨,环比减少5.5%,蛋禽料产量为265万吨,环比增加1.8%,水产料产量为144万吨,环比减少38.1%。

猪料产销量的增加主要反映了10月初大猪抛售导致阶段性猪料需求偏少,而11月生猪压栏、体重上升导致消费增加。

对于12月、1月而言,由于国内生猪出栏量增加,生猪体重下降,预计猪料产销环比下降为主,但由于整体存栏基数较大,下降幅度或有限。

较长期来看,2021年7月能繁母猪存栏出现拐点,预计对2022年下半年生猪饲料消费产生一定压力。

从禽类养殖来看,由于肉禽养殖利润持续维持偏弱的水平,预计肉禽料需求后期仍保持偏悲观的格局。

总体而言,饲料需求短期有一定韧性,中远期有一定下降压力。

4、替代品:新年度小麦替代缺位 需要大量进口替代性谷物

整体来看,国内玉米产不足需,需要小麦、稻谷、高粱等替代性谷物来补足缺口,而这种替代性能量饲料原料主要来自三个方面:一是国产小麦、水稻在价差调节下的自发替代;二是政策性陈化粮食的拍卖;三是进口大麦、高粱等的替代。其中,政策粮拍卖具体不定期性,难以把握,而市场化替代及进口则可以适度监控。

从市场化替代来看,小麦是很关键的一环。2020/21年以来,国内玉米价格总体保持在高位,使得小麦相对玉米的价差转负,并长期维持在低位,这使得小麦大面积替代玉米,不过到2021/22年初,国内小麦价格走高,玉米在局部地区优势下降,预计玉米将在2022年较大程度的抢回份额。

从进口来看,截至1月结束,2021/22年进口高粱、小麦、大麦总量达到811万吨,比2020/21年同期增加了约15%,在缺口仍存的预期下,进口替代性谷物意愿仍较强。

5、库存:深加工企业补库快速推进

根据我的农产品统计,12月以来,国内北方港口玉米库存连续上升,到2022年第1周已经回到291万吨的水平,离上年同期水平仍有一定的差距;到2022年第2周,广东港口内贸玉米库存为53.6万吨,外贸库存87.2万吨,内外贸玉米库存合计在140.8万吨,处于近几年最高的水平。

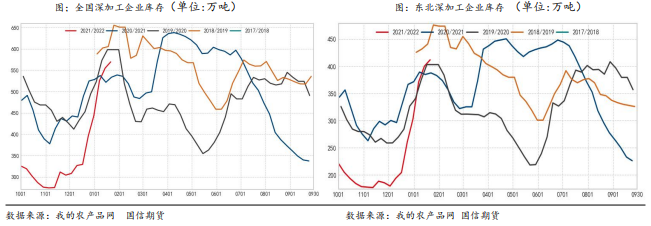

深加工库存方面,根据我的农产品网统计,全国归入统计的96家深加企业的库存已经回到569.4万吨,回到相对中性的水平,其中东北地区深加工企业库存回升较为明显,达到近三年最高水平。

研究观点

2021/22年国内玉米产量增加,但由于目前小麦玉米价差收敛,这意味着上年小麦弥补的缺口部分需要寻找其他替代性供应来补充,因而,从年度平衡表来看,玉米价格保持在高位区间震荡来调节缺口仍是未来市场运行的主线。

从节奏来看,1月国内玉米上市进度较前期有明显的追进,东北基层售粮积极性大幅提升,目前进度已经超过50%,但当地深加工企业补库力度亦较强,有效支撑住粮价。

华北售粮进度相对较慢,但年前售粮变现需求也较强,深加工企业补库意愿相对较弱,价格有所回落。

春节后是传统消费淡季,但经过节前集中售粮之后,整体上市压力有所减轻,加之全社会流通库存偏低,节后玉米回落空间或有限。

综合而言,玉米市场底部或以探明,短期上市继续及消费趋淡,价格偏震荡为主,中期随着粮源转移,重心有望上移。