背景分析

国内供应端最大的冲击主要来自船运的改善,短期将呈现明显回升的势头。这是2月国内供应端主要的风险所在。

后市展望

后期到港量将明显回升,港口累库压力或超出前期的预估。叠加现实需求处于淡季,轮胎厂开工率持续下滑,期现价差仍吸引套利盘的介入,盘面套利压力抑制了胶价的向上动能。下半月盘面价格迎来调整。

研报正文

行情回顾

1月天然橡胶期货维持区间震荡走势,节奏上先扬后抑。

上半月的强势主要在国内市场氛围转暖下,国内基建托底的预期增加,使得市场对于后期轮胎需求的回升预期增强,在国内港口库存依然维持去化的背景下,盘面价格走势偏强。

下半月的弱势,则主要是在国内港口库存迎来累库拐点之际,市场对于春节假期及之后的累库预期开始发生变化,认为后期到港量将明显回升,港口累库压力或超出前期的预估。叠加现实需求处于淡季,轮胎厂开工率持续下滑,期现价差仍吸引套利盘的介入,盘面套利压力抑制了胶价的向上动能。下半月盘面价格迎来调整。

市场基本面信息

1、2022年全球总供应环比增加,增速延续下滑

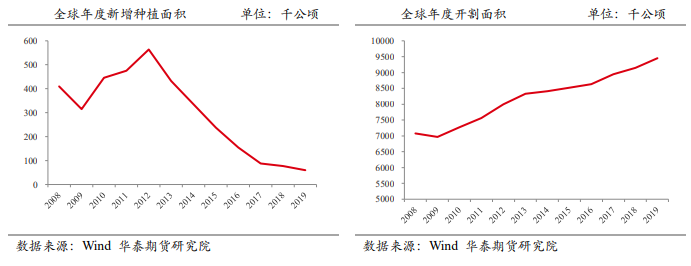

从ANRPC统计的年度新增种植面积来看,按照7年生长周期,2022年可割胶面积增量对应的是2015年的新增种植面积。因胶价的持续回落,2015年种植面积延续下降,导致2022年对应的可割胶面积延续下滑。

但因2012年新种植高峰期的这批橡胶树的割胶旺季时间点将继续覆盖2022年,且从年度开割面积来看,仍处于近年偏高的位置。

因此,2022年的供应维持增加,增速环比继续下降。2021年全年累计产量同比回升,但低于2019年。对于2022年的产量预估,在原料价格高企下,2022年产量维持正常释放的判断。

2、2月国内停割,海外步入供应淡季

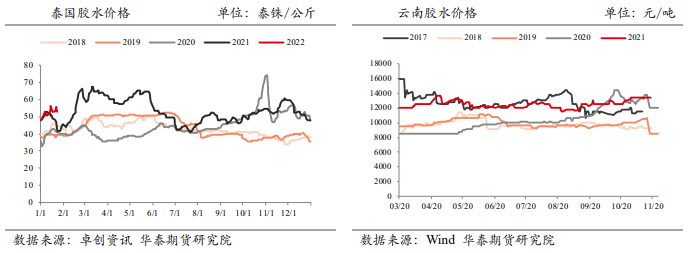

2月份国内主产区已经进入全面停割阶段,因此,原料价格更多看海外主产区。而泰国主产区2月份也将步入供应淡季。目前泰国原料价格仍处于近五年的偏高位,绝对价格水平也有利于胶农的割胶活动。

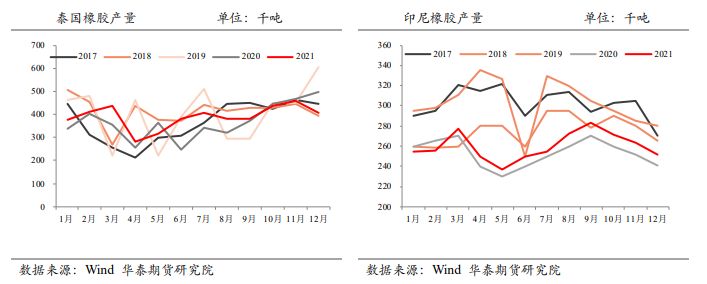

分国别的产量数据来看,2月份越南及中国的产量明显处于年度中的低位,而泰国印尼等主产区业基本处于产量偏低的月份。

根据ANRPC历年的统计数据来看,2015年以来至今,2月份产量环比都是下降,这是季节性所致。

单独看泰国的产量数据来看,则2月份环比增加的年份占比接近一半,都是发生在2019-2021年,这或跟疫情影响有关,而目前全球仍受疫情影响,不排除2月份泰国产量环比仍有小幅回升。

3、2月进口处于季节性低点,但今年需关注船期问题

国内进口量的主要影响因素或分为两个部分,一是下游需求,二是贸易商的套利需求。

国内轮胎实际需求主要分国内轮胎需求以及出口需求。2021年因海外疫情仍较为严峻,且海外为了对冲疫情对于经济的影响,推出大量刺激消费的政策,导致国内轮胎出口维持旺盛的状态,但国内橡胶进口量并没有出现2019年同期的大幅井喷的情况。主要因东南亚船期的影响以及欧美国家生产的恢复带来印尼胶的重新回流。因此国内更多消耗库存为主,带来国内港口库存的持续下滑。

尽管因变异病毒的出现,全球疫情仍较为严峻,但随着时间的推移,疫苗接种率增加以及感染率提升带来的群体天然免疫增强,都将使得后期的疫情对于经济的影响会逐步减少,因此,预计2022年全球的天然橡胶的进出口格局将逐步回归正常。

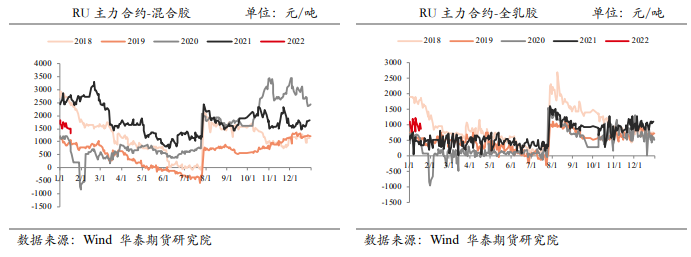

非标价差来看,2022年一直处于价差偏高的水平,但因东南亚船期的紧张,并没有导致混合胶的大量进口。

目前非标价差仍处于较高水平,随着东南亚船期的缓解,预计将有利于进口的回升,因此今年进口量是否会呈现逆季节性增加,还需要关注东南亚船期情况。

4、需求由淡季逐步回升,关注回升力度

从美国以及日本的汽车销量季节性来看,2月份始汽车销量由淡季逐步回升的时间段,而2021年海外汽车销量低迷的影响之一是芯片的缺少,2022年预计将有所缓解,进而推动全年汽车产量的增加。

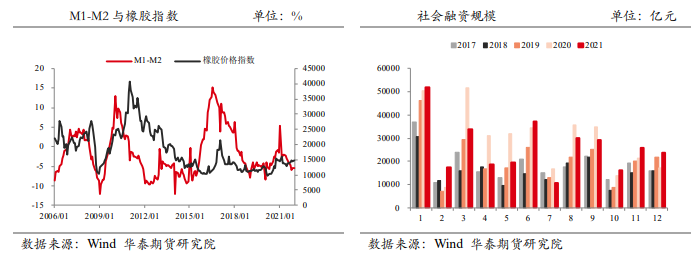

从最新的中央经济工作会议的指向来看,2022年国内基建将有所增加,对于橡胶下游需求将有一定的推动作用,国内下游需求呈现出跟海外类似的季节性,2月份是由淡季逐步回升的时间段,重点关注国内宏观托底下,需求回升力度。

观点总结

2月份全球天然橡胶仍呈现的是供需两弱格局。

国内因主产区仍处于全面停割期,供应量的变化主要来自进口。

而海外因泰国等主产国尽管2月将步入淡季,但因船期延后问题滞留在主产国的橡胶原料还等待运输出去。偏高位的原料价格以及主产区气候并无异常,预计产出基本正常下,国内未来的进口量有望提升。

因此,国内供应端最大的冲击主要来自船运的改善,短期将呈现明显回升的势头。这是2月国内供应端主要的风险所在。

需求端,因国内冬奥会的举办,预计工厂大部分会推迟复工,目前市场预计轮胎厂将在2月下旬陆续复工,叠加工厂较高的成品库存,预计短期的原料采购意愿难以提振。

我们认为,2月国内港口库存有加速累库的风险,或带来2月上旬的橡胶价格压力较大。

总体2月橡胶价格或呈现先抑后扬的走势,区间震荡格局难以打破。

策略:中性。

风险:库存大幅回升,产区供应量大增,需求继续示弱。