主力持仓

PTA主力净空,空减

策略提示

短期成本端居主导地位,盘面维持偏强震荡。

研报正文

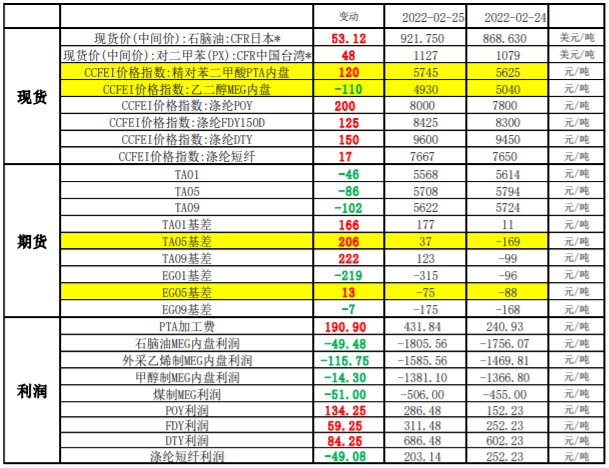

一、期限价格

二、影响因素

利多:

1、成本端油价支撑作用。

2、PTA与MEG环节效益均处于历史低位,未来装置检修预期有望改善供需情况。

利空:

1、聚酯工厂库存压力明显。

2、受疫情与新订单偏少影响,聚酯下游产销受限。

主要逻辑:低加工费下成本因素占据主导地位。

风险点:

1、油价波动剧烈。

2、终端需求恢复不及预期。

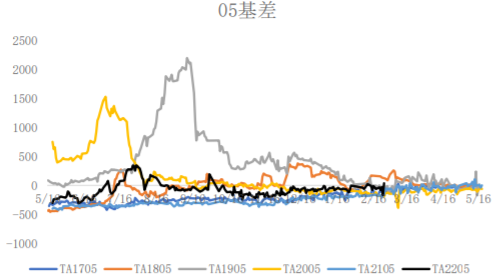

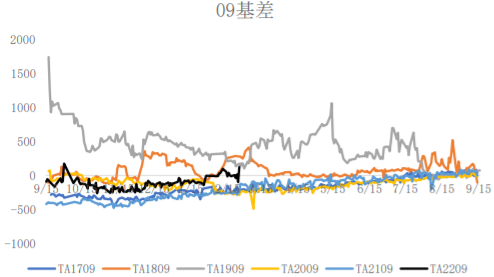

三、PTA

基本面:油价大幅走强,因原料端价格跟涨,下游聚酯产品名义利润回吐,涤丝工厂库存水平出现去化迹象,中性。

基差:现货5745,05合约基差37,盘面贴水,偏多。

库存:PTA工厂库存5天,环比增加0.1天,偏空。

盘面:20日均线向上,收盘价收于20日均线之上,偏多。

主力持仓:主力净空,空减,偏空。

结论:

1、PX方面,跟涨原料不足,现货货源仍然略偏紧,装置负荷稳定为主。

2、PTA方面,加工费不断压缩,装置检修动力增加,供需改善。

3、聚酯方面,聚酯开工偏高运行,各地加弹、织造继续复工,涤丝产销放量,刚需消化速度提升。

4、短期成本端居主导地位,盘面维持偏强震荡。

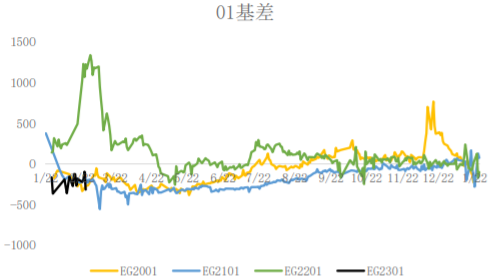

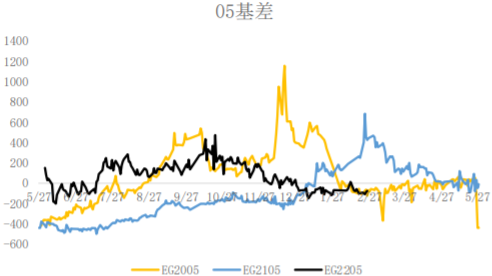

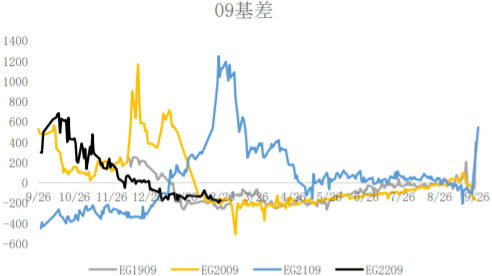

四、乙二醇

基本面:各主流工艺路线利润处于低位,石脑油制亏损进一步加重,但供应端挤出仍需一定时间,21日CCF口径库存为88.9万吨,环比增加6.6万吨,港口库存继续积累,偏空。

基差:现货4930,05合约基差-75,盘面升水,偏空。

库存:华东地区合计库存93.11万吨,环比增加5.01万吨,偏空。

盘面:20日均线向下,收盘价收于20日均线之下,偏空。

主力持仓:主力净空,空增,偏空。

结论:

1、成本端油价大幅拉涨、煤价受监管压力难以再度上行,港口可流转现货持续增量,生产工厂隐性库存偏高,后续仍有持续堆积的空间,市场对于远月供应存在宽松预期。

2、MEG累库程度明显高于PTA,供需过剩依旧,关注供应端挤出情况。