后市展望

伊核谈判艰难进行,即便完全释放伊朗原油,中长期也难以弥补俄罗斯的缺口,油价维持高位运行,可能随情绪再度上升。

背景分析

美国截至2月25日当周API原油库存减少610万桶,预期增加279.6万桶;美国至2月18日当周EIA库存预期增加44.2万桶,实际增加451.4万桶;库欣地区库存至2月18日当周减少204.9万桶,前值减少190万桶;截止至3月1日,上海原油库存为628.7万桶,不变;偏多。

研报正文

一、市场行情

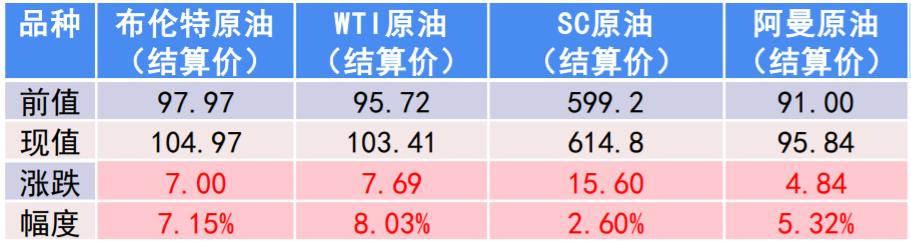

期货行情:

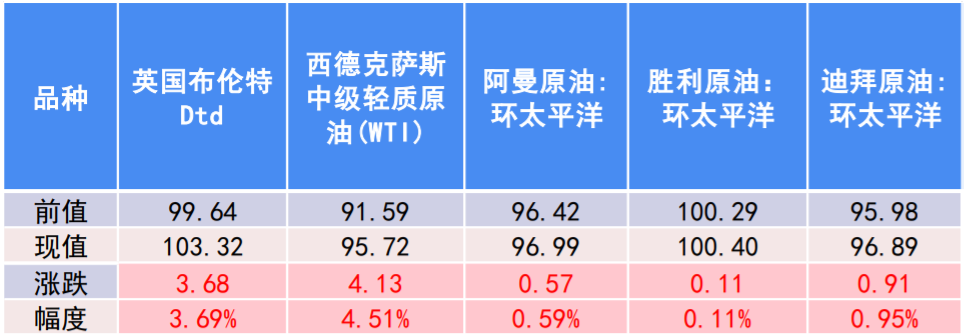

现货行情:

二、影响因素

利多:

1.欧美对俄罗斯制裁可能升级至能源领域。

2.OPEC+维持计划增产,暂未考虑目前形式额外增加产量。

利空:

1.如俄乌谈判成功,战争可能停止。

2.美联储加息预期渐进。

三、基本观点

基本面:

1.国际能源署宣布将投放6000万桶石油库存,但原油市场认为杯水车薪,调查预计OPEC+周三将宣布下月继续温和增产40万桶/日。

2.欧盟据悉同意将包括外贸银行在内的7家俄罗斯银行逐出SWIFT,但第一大银行联邦储蓄银行和俄罗斯天然气工业银行不在名单之列。

3.俄罗斯驻联合国官员:俄方不相信与乌会谈能够达成预期结果;中性。

基差:2月28日,阿曼原油现货价为96.99美元/桶,卡塔尔海洋原油现货价为96.60美元/桶,基差34.53元/桶,现货升水期货;偏多。

库存:美国截至2月25日当周API原油库存减少610万桶,预期增加279.6万桶;美国至2月18日当周EIA库存预期增加44.2万桶,实际增加451.4万桶;库欣地区库存至2月18日当周减少204.9万桶,前值减少190万桶;截止至3月1日,上海原油库存为628.7万桶,不变;偏多。

盘面:20日均线偏上,价格在均线上方;偏多。

主力持仓:截止2月22日,CFTC主力持仓多增;截至2月22日,ICE主力持仓多减;中性。

结论:

1.隔夜俄罗斯对乌克兰攻势加剧,与欧盟间关系持续恶化,而市场亦逐步反应切断部分俄罗斯银行swift情况下,国际市场买家担忧加剧,现货端中东原油大幅升水亦反应这一情况,市场亦在交易切断俄罗斯原油供应的预期。

2.伊核谈判艰难进行,即便完全释放伊朗原油,中长期也难以弥补俄罗斯的缺口,油价维持高位运行,可能随情绪再度上升,投资者注意仓位控制,短线650-664区间偏多操作,长线观望。