期货市场

MA2205合约开盘于3139元/吨,最高价为3144元/吨,最低价为3023元/吨,尾盘收于3060元/吨,较上一交易日收盘下跌18元/吨。

后市展望

在供应压力增加的预期下,将MA作为空配等待时机做空,同时建议逢高配置买入看跌期权,PP-3MA等待反套入场机会。

研报正文

行情回顾

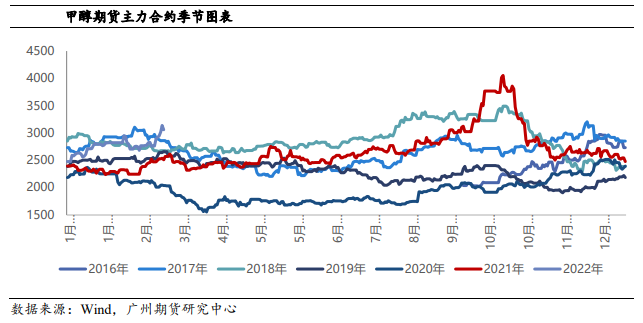

俄乌局势继续升级,原油强势冲击120美元大关,加之原料煤炭于周初放出解开非电煤限价的消息,上周甲醇市场在宏观极度疯狂的背景下上涨。快速的上涨使得卖盘逐步谨慎,上周基差走弱后略显企稳。

截至稿前,MA2205合约开盘于3139元/吨,最高价为3144元/吨,最低价为3023元/吨,尾盘收于3060元/吨,较上一交易日收盘下跌18元/吨,截止收盘MA2205合约持仓量为91.85万手,较上一交易日增加1.37万手。

宏观市场

今年以来,国际原油价格连创新高,铁矿石价格以及其他工业金属价格也持续回升,国内煤炭价格明显反弹。

PPI目前虽延续回落,但速度明显趋缓,保供稳价压力明显上升。

品种行情监测

基本面分析

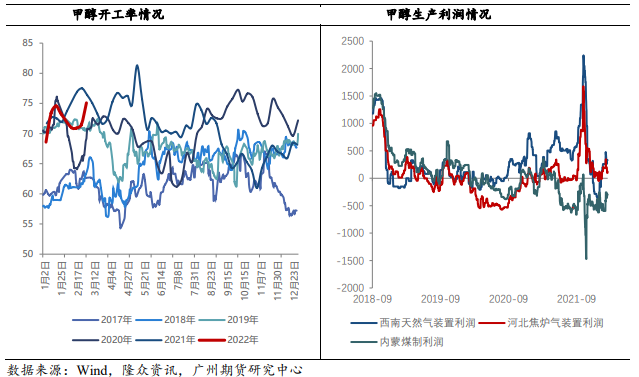

供应预测:

下周暂无装置计划检修,但兖矿榆林60万吨/年、咸阳石油10万吨/年及云南昆钢10万吨/年装置计划重启,同时兖矿国焦25万吨/年装置负荷提升中,兖矿国宏64万吨/年装置计划提升至三炉运行,下周供应或增加。

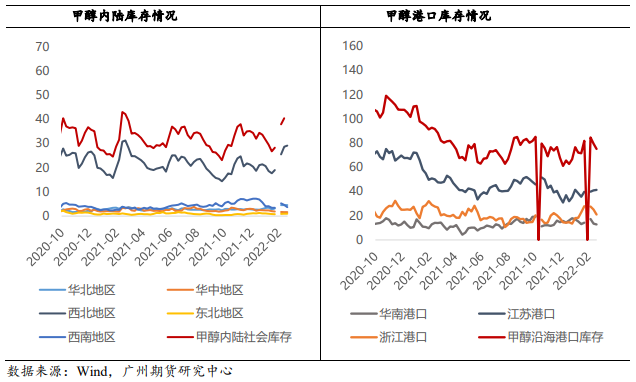

预计下周甲醇港口库存整体或有一定去库,其中江苏到货计划有限,因此大概率去库;浙江MTO到货计划偏多,存一定累库预期;而华南地区则在正常到货背景下窄幅波动。

需求预测:

顺达预计出产品,醋酸产量或增加;MTO、甲醛、二甲醚及MTBE产量变化或不大。

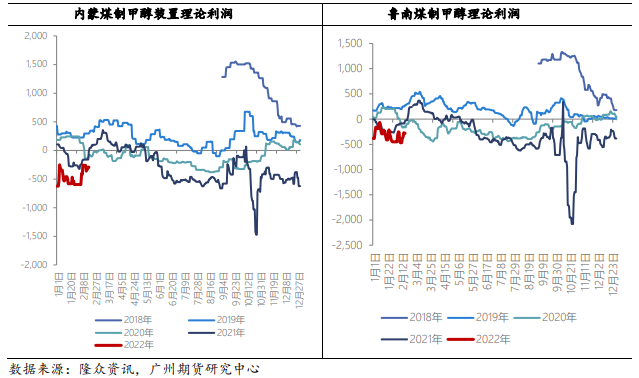

成本分析:

外围形势紧张,欧洲等国煤炭供应不足。国内煤炭供应相对稳定,但需求依旧相对较大,预计下周,煤炭价格或坚挺为主。

交易策略

综合来看,外围依旧存在不确定性,若俄乌问题有所缓和,则国际油价或回归理性,相反或继续走高。而从甲醇需求/供应比值看,短期有减小预期,若春检如期开始,比值将再次增大。

对于中国甲醇市场而言,3月中旬前关注油价及煤价动向,3月中旬后关注基本面变化。

策略建议:在供应压力增加的预期下,将MA作为空配等待时机做空,同时建议逢高配置买入看跌期权,PP-3MA等待反套入场机会。

风险提示:要注意港口库存垒库是否维持低位,下游MTO装置加大开工,地产基建走强等。