策略提示

对于当前主力合约可适当看多。

操作建议

考虑逢低多的思路,不宜过度追涨。

研报正文

市场信息

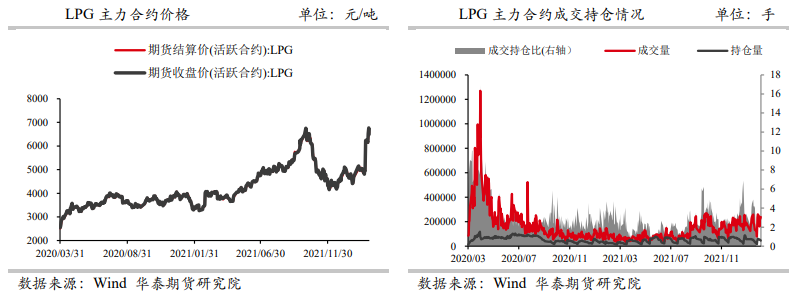

随着俄乌战争持续发酵,国际原油价格不断突破,截至目前Brent与WTI均超过110美元/桶关口,且从市场趋势来看上方空间依然存在。

当下虽然欧美并未对俄罗斯原油出口实施直接制裁,但诸多风险因素使得买家在采购过程中主动避开俄罗斯原油,人为地导致市场供需缺口放大。

而从供给对冲的情况来看,联合抛储的力度仅有6000万桶,抛储力度相对有限且在油种上存在错配。

欧佩克方面则仍旧维持着40万桶/天的月度增产速度,没有大幅增产的意愿。

伊朗是目前少数具备较大剩余产能的国家之一,但在制裁解除前其供应难以放量。

上周有消息称伊核协议将很快达成,但从美国等官方口径来看依然有分歧存在,因此伊朗供应的前景仍不明朗。

总体而言,在目前战争与制裁的阴影下原油实货处于十分紧张的状态,预计局势缓解前油价会维持高位,甚至不排除进一步突破的可能。

但需要注意的是,油市现在对国际政治消息面高度敏感,如果俄乌局势缓和或者伊朗核协议达成,原油价格将面临巨大的下行风险,需保持谨慎。

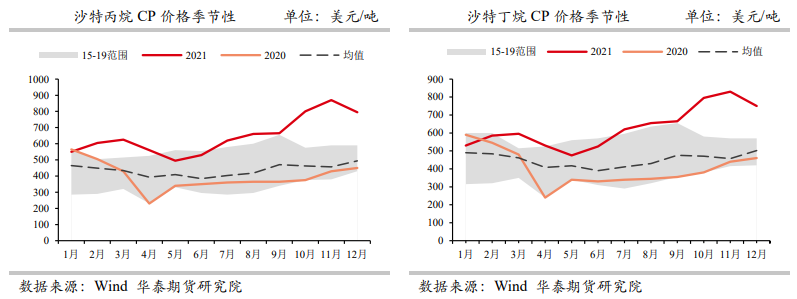

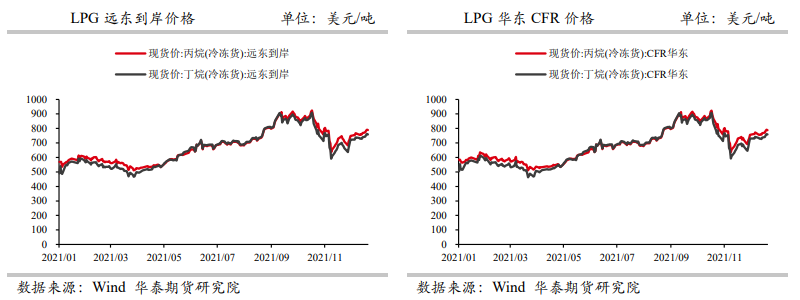

在俄乌局势推涨原油价格的同时,外盘LPG市场也逐渐升温。一方面是成本的抬升,另一方面高企的石脑油、天然气价格也提振了LPG在化工与燃烧领域的替代需求。

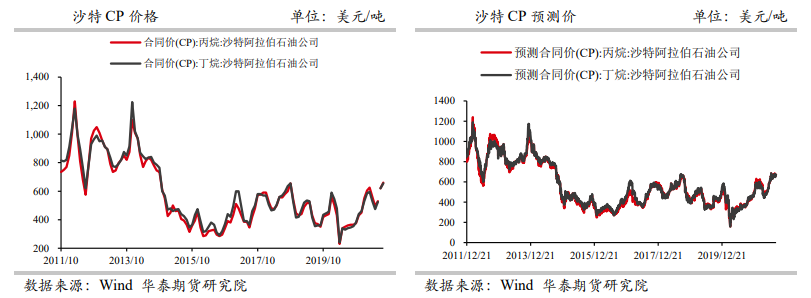

截至目前CP丙烷掉期首行价格已回升至904美元/吨,FEI丙烷掉期首行价格来到899美元/吨。

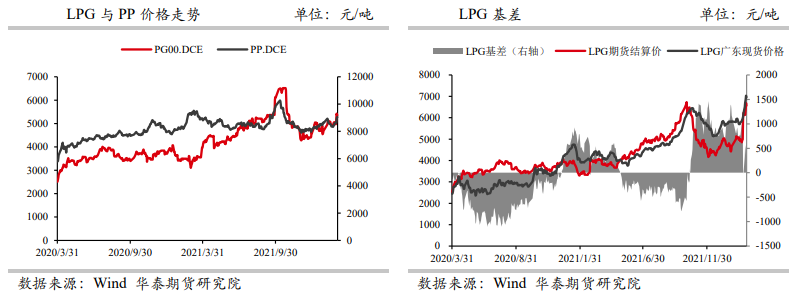

外盘强势背景下我国LPG进口成本继续走高,对国内市场的支撑边际增强。

就国内市场而言,如果排除国际市场的提振,自身驱动相对有限。近期国产气供应量变动不大,下周东明石化计划恢复外放,海南炼化预计近期进入全厂检修期。

液化石油气国内市场

液化石油气国际市场

研究观点

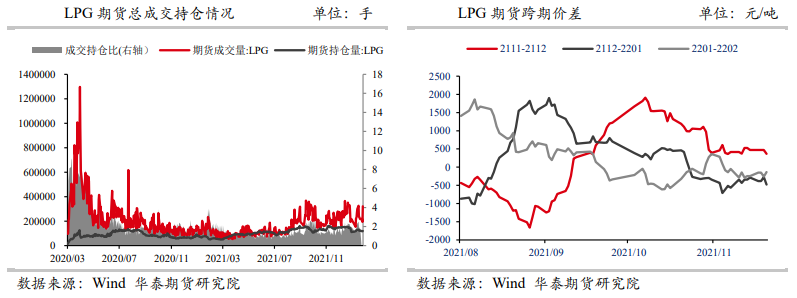

整体来看,下周国内厂家装置大多处于平稳运行阶段,预计产量变化不大。

需求方面,随着气温回升,燃料需求预期有所减弱,且市场价格相对高位,抑制终端需求热情。在化工下游,烷基化装置开工负荷提升。

与此同时PDH利润继续低迷,虽然现有装置的需求基本盘得以维持(美得和海伟还处于检修中),但低利润的环境可能导致未来计划投产的产能延后甚至取消。

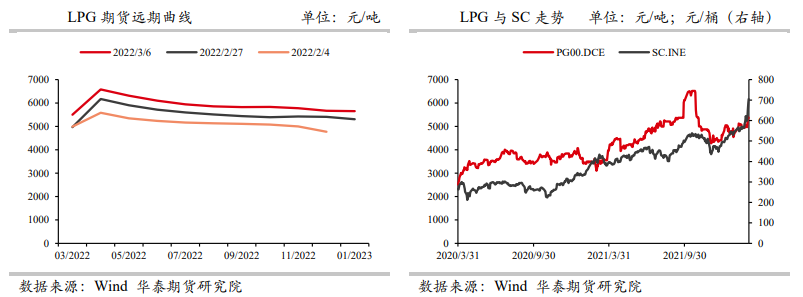

总体来看,受益于原油端以及外盘上涨的利好,加之自身基本面没有显著矛盾,国内现货价格有望偏强运行。

且随着主力合约切换到PG2204,仓单压力将在集中注销后消解,参考历史低仓单状态下LPG盘面普遍呈现升水状态,因此对于当前主力合约可适当看多。

但考虑到俄乌局势的不明朗以及原油端高位的波动风险,可以考虑逢低多的思路,不宜过度追涨。

策略:中性偏多。

风险:原油价格大幅回调;气温高于正常水平;下游化工装置开工不及预期;新仓单大量注册。