背景分析

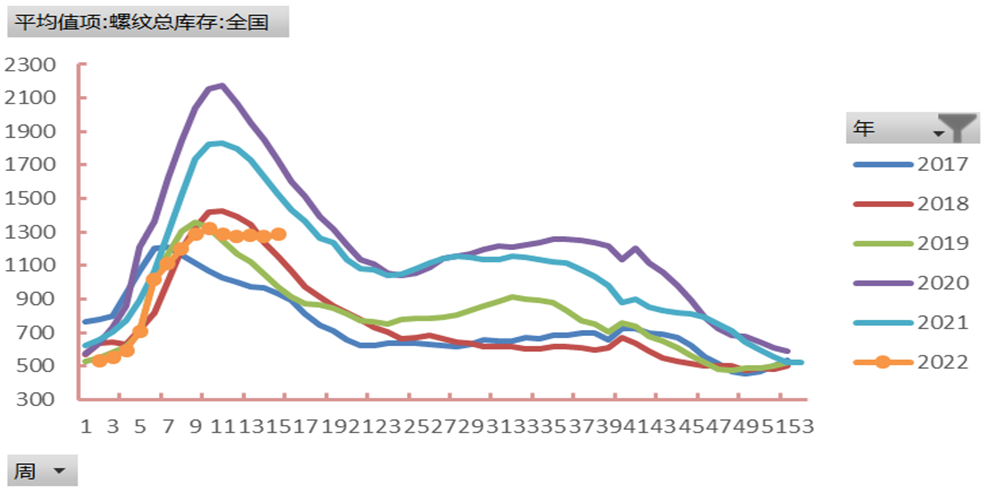

螺纹产量增2.1%至309.76万吨,表需降4.7%至296.16万吨,总库存增1.1%至1286.74万吨,其中厂库增3.4%、社库增0.3%。

风险提示

目前,成材依旧处于“供需双弱”的格局,市场在弱现实和强预期中反复博弈,对未来的需求仍有较大分歧。

研报正文

市场信息

1、2022.04.12,北京建材库存67.82万吨,较04月05日降4.93万吨,上周降5.07万吨,阳历同期65.45,-10.80,农历同期58.5,-6.95。

成交下降,投机需求减少,终端需求相对稳定,钢厂到货还是有物流影响,整体去库,幅度与上周相近。

2、2022.4.12,杭州昨日螺纹出库37528.414吨,目前在库螺纹库存98.4万吨。

3、截至4月11日,共有5家建筑央企公布其1-2月新签合同额情况。总体来看,这5家建筑央企1-2月同比均为正增长,累计新签合同总额约9042亿元,较去年同期(8034亿元)增长8.9%。

4、据中国汽车工业协会统计分析,3月,汽车产销数据分别为224.1万辆和223.4万辆,同比下滑9.1%和11.7%;环比增长23.4%和28.4%。1-3月,汽车产销累计648.4万辆和650.9万辆,同比增长2.0%和0.2%。

5、12日秦皇岛卢龙地区普方坯涨30至4760元含税出厂。

基本面消息

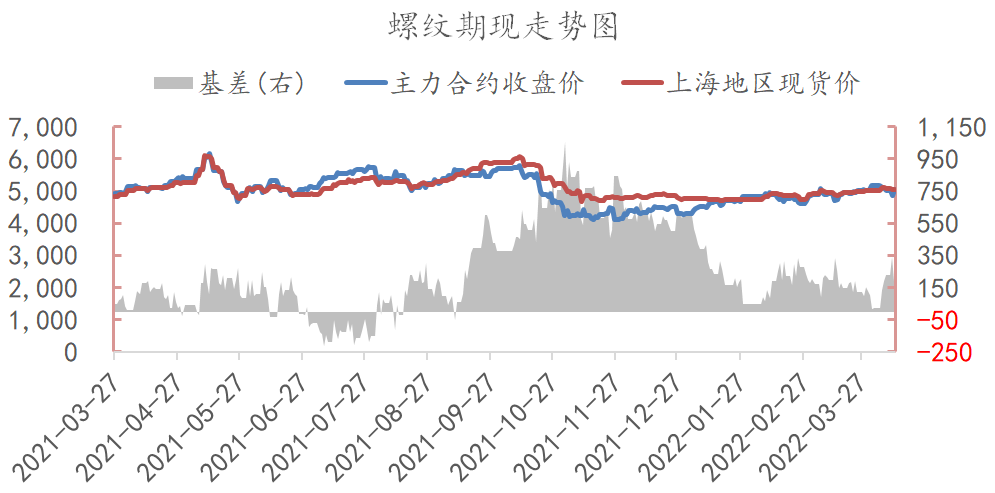

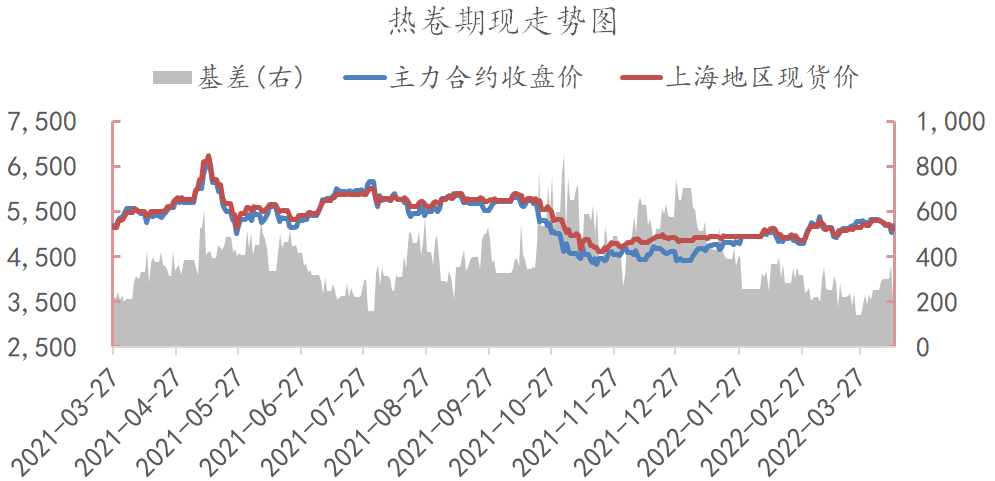

现货方面,上海地区螺纹涨10元至5060元/吨,热卷价格涨20元至5120元/吨。基差方面,期螺、期卷增仓大涨,两品种基差再次收窄。

据Mysteel,截至4月8日当周,五大材产量环比增2.6%至987.55万吨,表需降3.2%至961.48万吨,总库存环比增1.1%至2341.42万吨。

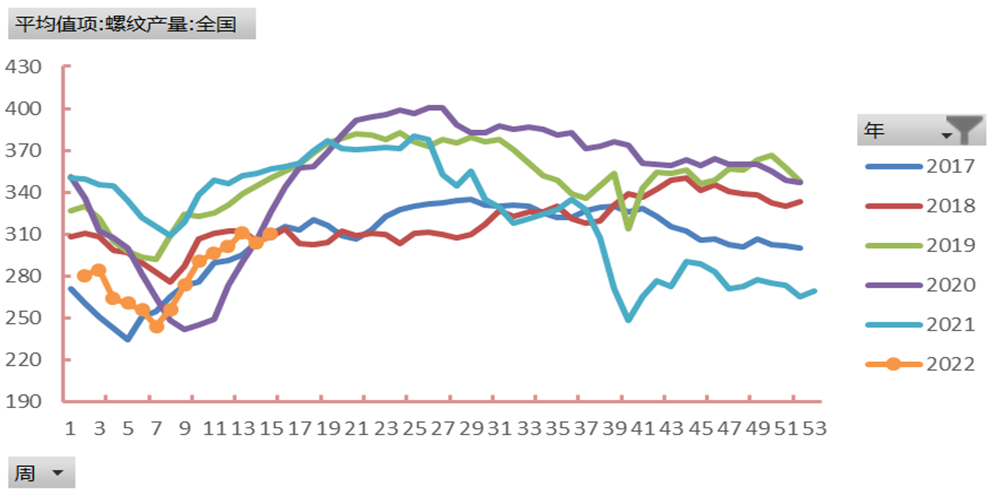

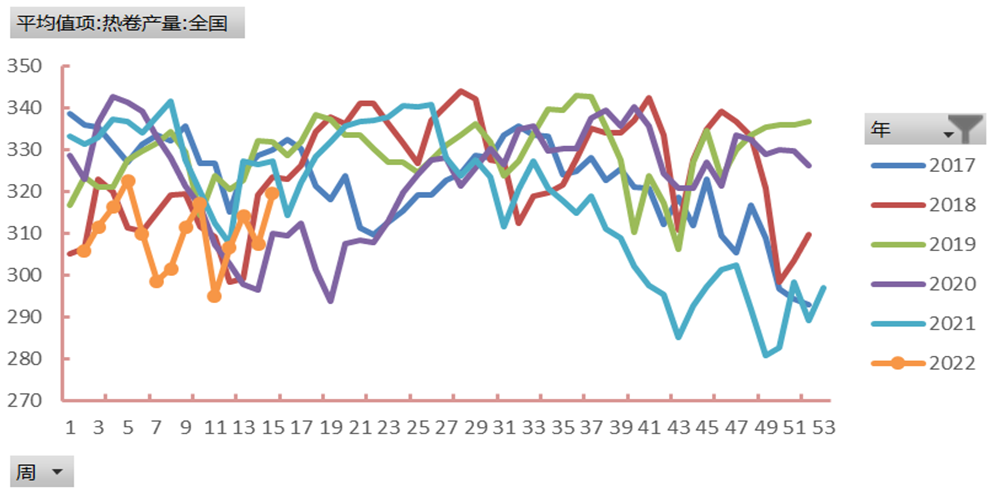

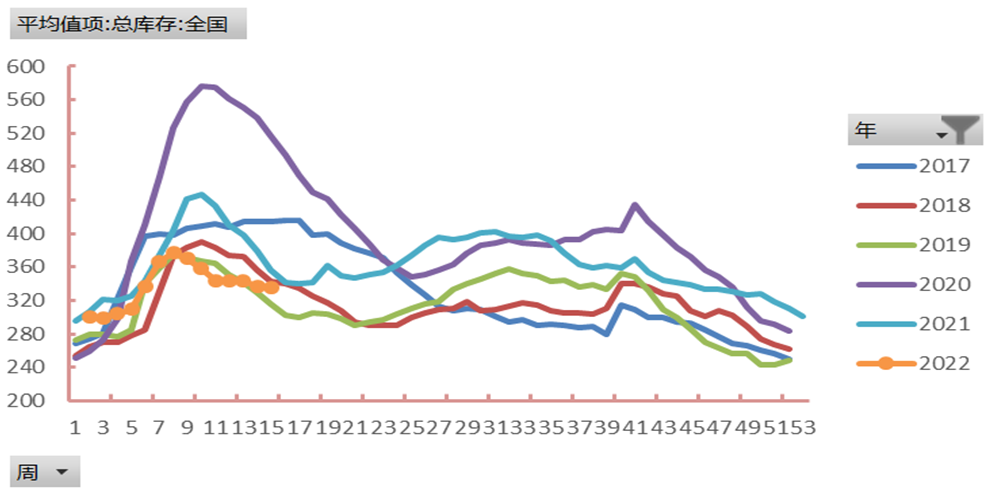

分品种看,螺纹产量增2.1%至309.76万吨,表需降4.7%至296.16万吨,总库存增1.1%至1286.74万吨,其中厂库增3.4%、社库增0.3%。热卷产量环比增3.9%至319.43万吨,表需增2.3%至320.7万吨,总库存降0.4%至335.87万吨,其中厂库增1.3%、社库降1%。

当前长流程螺纹成本约4800-4850元/吨之间,短流程螺纹成本约4900-4950元/吨之间。

近日,李克强总理指出,要确保交通骨干网络、港口等有序运行,畅通国际国内物流,维护产业链供应链稳定。要加强形势跟踪研判,及时研究应对预案,根据需要研究采取更大力度的政策举措。

市场数据跟踪

逻辑观点

数据上看,供应端恢复得较为健康,但上海等地由于疫情原因导致需求迟迟无法兑现,库存继续积累,尤其是螺纹钢厂库累库速度加快,社库由降转增。

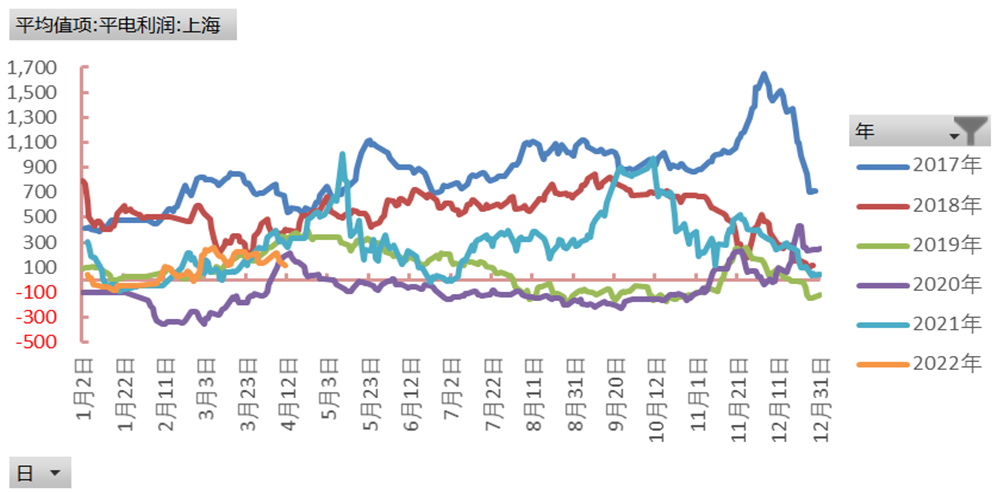

目前,成材依旧处于“供需双弱”的格局,市场在弱现实和强预期中反复博弈,对未来的需求仍有较大分歧。随着成材价格回落、基差回到往年同期均值,但相对焦炭和铁矿明显低估,整体估值中性偏低。

驱动方面,比较确定的是复产逻辑,因此原材料价格较成材更坚挺,成材的成本支撑较强。

中期来看,疫情对经济的影响将会减弱,3月份超预期的社融也表明宽货币正在向宽信用传导。

另外,全年5.5%的GDP增速目标在疫情的干扰下完成难度加大,预计未来将出台更大力度的刺激政策,因此10合约不宜过度悲观,可沿成本线附近做多。

操作建议:沿成本线逢低做多。