背景分析

截止2022年4月14日,SPDR黄金ETF持有量为1099.49吨,较上周增加12.19吨,截止2022年4月5日,COMEX黄金非商业多头净持仓为245541张,较上周减少12055张。

风险提示

虽然欧美主要经济体都同步开启了货币紧缩政策,但是从本轮通胀的推升因素来看,除了需求端的扩张,供应链的紧张也是重要因素。

研报正文

行情回顾

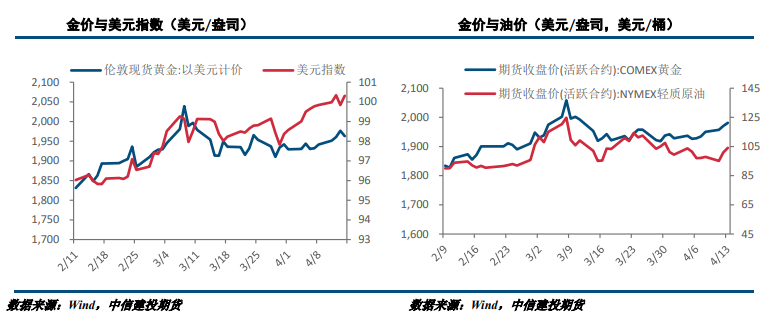

上周金银延续强势反弹之势。美国3月通胀数据继续上升,CPI以及PPI数据同比均大幅上涨,美国的通胀压力非常巨大,随着高通胀数据的公布,美联储的加息预期进一步加强。

市场预计美联储5月份将加息50个基点,美债利率同步快速走高,并且推升美元指数站稳100点。

央行开启货币紧缩政策,幅度超出市场预期,欧央行态度持续转鹰。

地缘政治方面,俄乌冲突持续,愈演愈烈,并且引发新一轮金融制裁与反制措施。

价格影响因素分析

1.宏观金融

美国3月未季调CPI年率上破8%,录得8.5%,创1981年12月以来新高。屡创新高的通胀数据增强了对美联储下个月加息50个基点的预期,并且这也是CPI同比增速连续十一个月高于或者等于5%。即使剔除掉波动较高的食品和能源价格,3月份的核心CPI依然同比上涨6.5%,这也是自1982年以来的最快涨幅。

整体上看,美国的通胀压力已经非常巨大。数据公布之后,10年期美债利率回落,美元指数上涨并重新站上100整数关口。CME加息预期显示5月加息75个基点以上的概率已经上升至85.4%。

加拿大央行如期加息50个基点,开启量化紧缩进程。加拿大央行宣布,停止对加拿大政府债券的再投资,到期的债券将不再被替换,资产负债表将随着时间推移而下降。量化紧缩将辅助政策利率的上调,加息是央行的主要货币政策工具。

加拿大蒙特利尔银行资本市场报告预计加拿大央行将在6月进一步上调50个基点,预计7月还将加息25个基点,使利率升至1.75%。

欧洲央行公布利率决议,维持三大关键利率不变,符合市场预期。欧洲央行表示,资产购买计划每月净购买量将在4月达到400亿欧元,5月达到300亿欧元,6月达到200亿欧元,确认将在第三季度结束资产购买计划净购买。

政策方面,欧洲官员正在起草对俄罗斯石油禁运的计划,这将是迄今为止最具争议的对俄制裁措施,而这一举措长期以来一直遭到抵制,因为它将给德国带来了巨大的成本压力,并且有可能扰乱该地区的政治并提高能源价格。

综上,欧美以及全球的通胀压力持续存在,并且逐渐传导至消费。

虽然欧美主要经济体都同步开启了货币紧缩政策,但是从本轮通胀的推升因素来看,除了需求端的扩张,供应链的紧张也是重要因素,央行的货币政策只能抑制需求端的通胀,而供应链问题受制于地缘政治以及疫情防控,难以有效缓解。

因此,通胀风险依然存在,并且过快的加息预期也会带来滞胀甚至衰退预期,引发避险情绪,推升贵金属的投资价值。

2.持仓分析

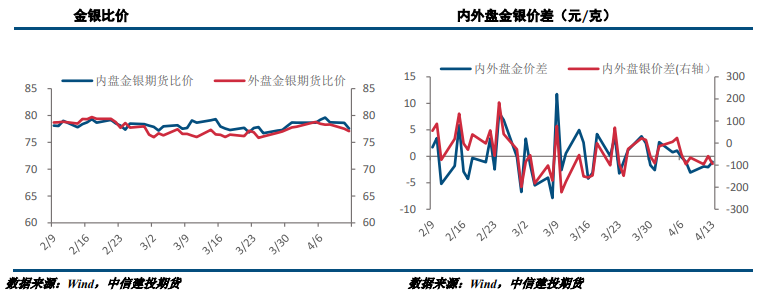

截止2022年4月14日,SPDR黄金ETF持有量为1099.49吨,较上周增加12.19吨,截止2022年4月5日,COMEX黄金非商业多头净持仓为245541张,较上周减少12055张。

截止2022年4月14日,SLV白银ETF持有量为17718.92吨,较上周增加103.4吨,截止2022年4月5日,COMEX白银非商业多头净持仓为45034张,较上周减少3206张。

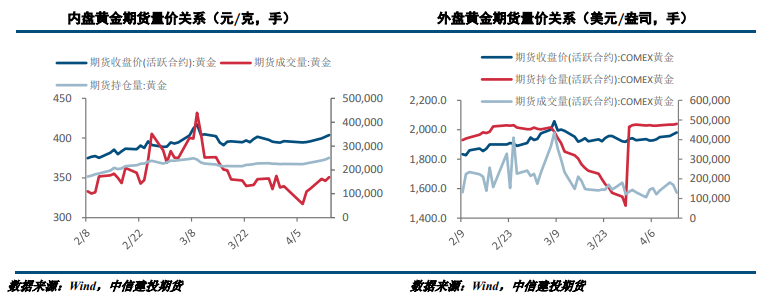

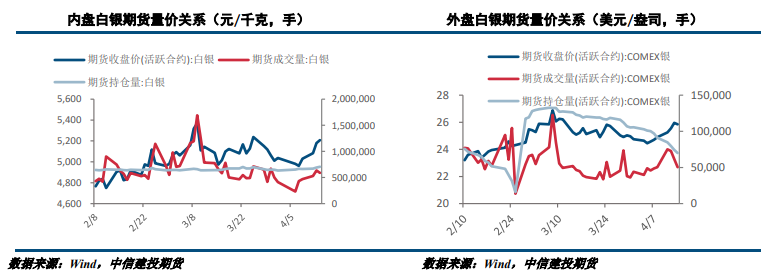

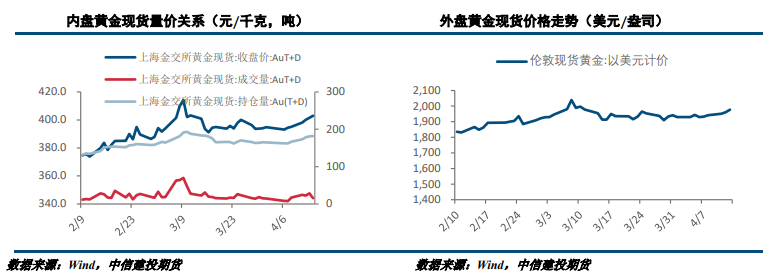

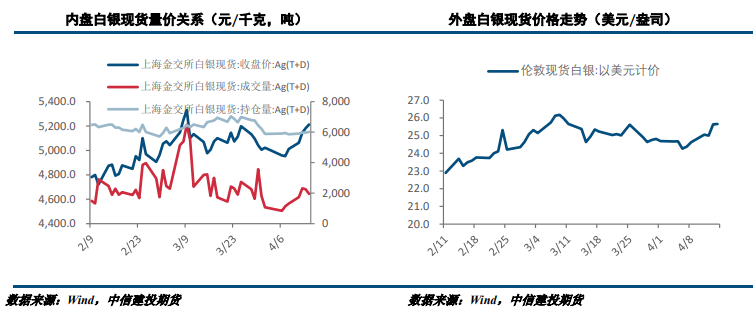

相关图表

行情展望与投资策略

欧美以及全球的通胀压力持续存在,并且逐渐传导至消费。

虽然欧美主要经济体都同步开启了货币紧缩政策,但是从本轮通胀的推升因素来看,除了需求端的扩张,供应链的紧张也是重要因素。

央行的货币政策只能抑制需求端的通胀,而供应链问题受制于地缘政治以及疫情防控,难以有效缓解,因此,通胀风险依然存在,并且过快的加息预期也会带来滞胀甚至衰退预期,引发避险情绪,推升贵金属的投资价值。

不过,近期金银涨势较快,短期进一步上行空间有限,可考虑前期多单止盈离场。

沪金2206参考区间395-410元/克,沪银2206参考区间5100-5350元/千克。操作上,黄金白银前期多单止盈离场。