后市展望

在5月份降价政策落实前下游多保持观望情绪为主,动力煤各月份合约流动性较差,无法真实反应现货市场,盘面高基差没有参考意义,暂时没有交易价值。

背景分析

截止4月15日全国电厂样本区域存煤总计1035.3万吨,环比增加39.9万吨。日耗39.4万吨,环比增加0.9万吨。可用天数26.28天,环比增加0.43天。

研报正文

【每日观点】

基本面:

截止4月15日全国电厂样本区域存煤总计1035.3万吨,环比增加39.9万吨。日耗39.4万吨,环比增加0.9万吨。可用天数26.28天,环比增加0.43天。

坑口、港口受限价影响报价持稳,但个别煤种放开限价,实际市场价格与报价有明显出入。

主产区煤矿继续下调价格,受国内疫情防控影响,拉运受限的情况依旧存在,矿区存煤继续增加。

事故影响港口调运,北港库存短期出现明显下滑。部分工业企业出现阶段性停产停工。

南方提前进入汛期,水电的替代效应增强。进口煤方面,欧盟、日本相继禁止俄煤,市场预期该部分量将流入中国市场中性。

基差:

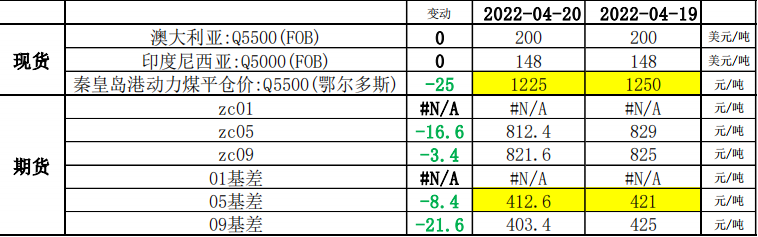

秦皇岛港鄂尔多斯Q5500平仓价现货1225,05合约基差412.6,盘面贴水偏多。

库存:

秦皇岛港口煤炭库存418万吨,环比增加8万吨。六大电数据停止更新偏多。

盘面:

20日均线走平,收盘价收于20日均线之下偏空

主力持仓:

主力净多,多增偏多。

预期:

大秦线事故后运力维持低位,距恢复满发仍需时间,对短期运力造成影响,原计划5月1日展开的大秦线春季集中检修提前在4月21日展开。

在5月份降价政策落实前下游多保持观望情绪为主,动力煤各月份合约流动性较差,无法真实反应现货市场,盘面高基差没有参考意义,暂时没有交易价值。

ZC2205:观望为主。

【影响因素总结】

利多:

产区疫情、安监等因素扰动仍存。

2022年春季大秦线集中检修临近,事故影响短期运力。

利空:

政策端监管限价压力明显,降价政策落实前市场观望情绪较浓。

民用电负荷处于低位,南方提前进入汛期。

受疫情影响,部分工业企业出现阶段性停产停工。

当前主要逻辑:

基本面因素弱化,监管高压保供稳价。

主要风险点:

疫情因素扰动、政策端管控进一步发酵。