背景分析

本周铝锭社库去库4.4万吨,至105万吨。LME库存去库2.2万吨。铝棒库存小幅去化。

风险提示

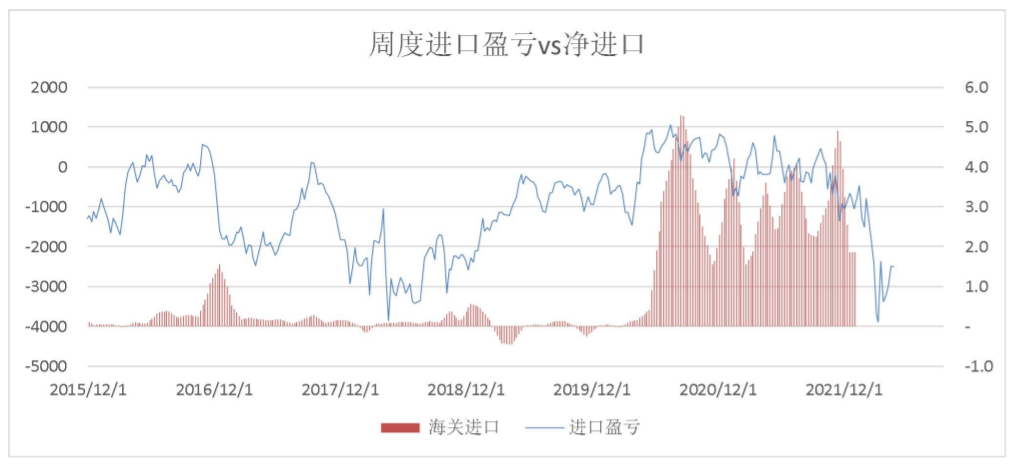

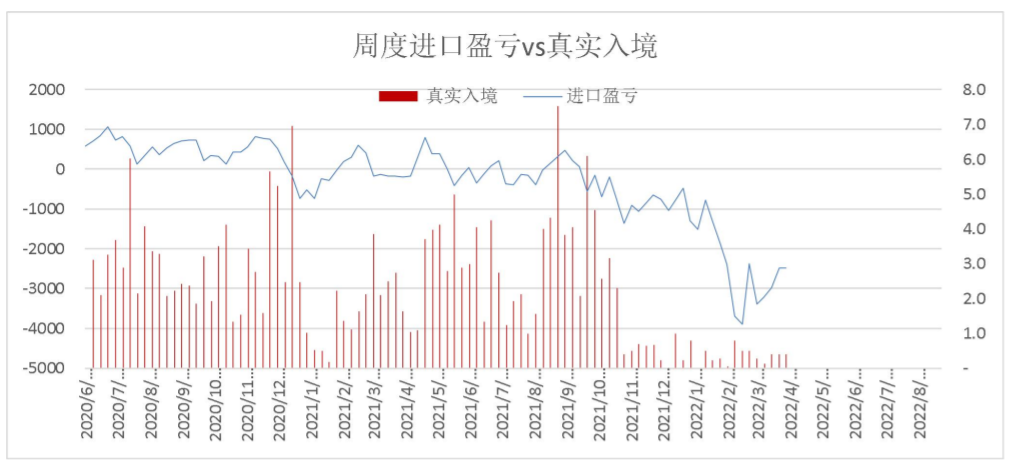

虽然内外铝价整体保持联动,但在高昂海运费及出口关税制约下,内外两个市场或更加割裂,使得国内铝价可能更加反映国内的现实。

研报正文

基本面

供需:

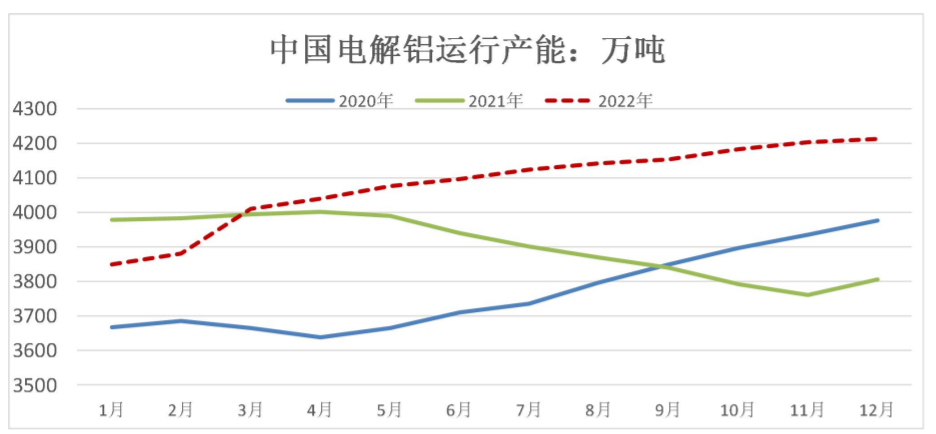

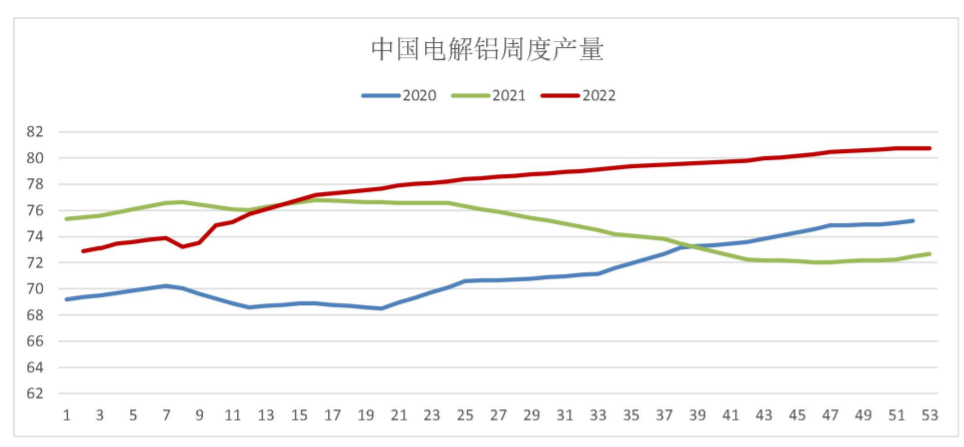

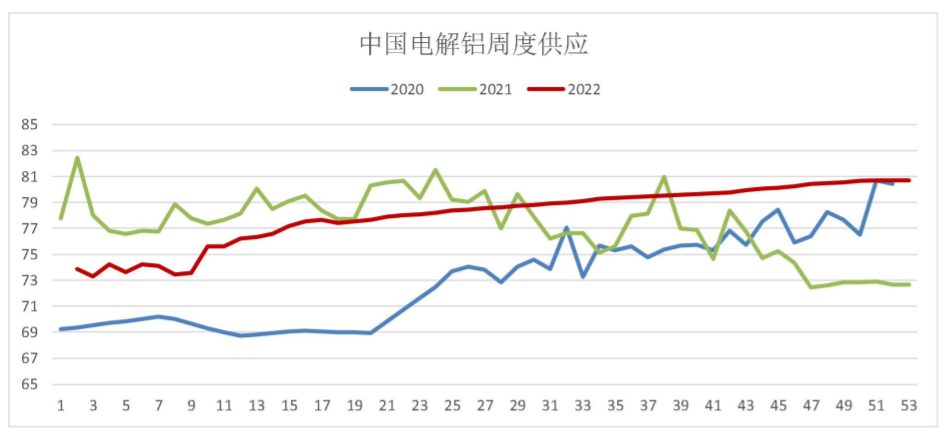

国内3月末产能4010万吨,环比超预期增加120万吨,产能同比已经基本转正,二季度大概还有100万吨的产能增量;进口依然稀少,本周供应同比1%。

本周表需82万吨(到货偏少,表需虚高),同比持平;下游龙头开工率再次下降。

库存:

本周铝锭社库去库4.4万吨,至105万吨。LME库存去库2.2万吨。铝棒库存小幅去化。

铝锭厂库小幅下降。

价差:

LME0-3价差维持-10,3-15价差稍有回升;国内现货贴水收窄,远近月差维持contango;铝棒加工费上升;精废价差高位回落;欧美地区溢价高位。

市场数据跟踪

观点

最近市场供需都受疫情干扰,供应方面物流不畅,到货偏少,需求方面疫情管控持续,复工缓慢,实际需要依然低于潜在需求水平。

预期方面,在动态清零政策不变的背景下,由于上海疫情数字短期难以下降到可以大规模复产的程度,华东地区的物流保持一定的拥堵,叠加全国其他地区的零星病例和此起彼伏的管控,预计二季度原本的旺季需求将因疫情被削减5%左右。

而供应端,周度产量在未来3个月将以每个月递增0.5万吨的速度稳步上行。

这样,二季度社会库存可能会仅仅下降20万吨左右,并从二季度末开始持续累库。

海外方面,虽然LME库存保持去化,但是下降速度从每天0.5至1万吨变为0.3至0.5万吨。

虽然内外铝价整体保持联动,但在高昂海运费及出口关税制约下,内外两个市场或更加割裂,使得国内铝价可能更加反映国内的现实。

总结:弱现实,弱预期,中期看跌,短期震荡。