背景分析

从库存的角度来说,随着双焦总库存进入低位区间,库存带来的蓄水池作用已然弱化,这也意味着价格的波动会变得非常剧烈。

风险提示

一是下游及终端市场情况是否会在疫情之后得到明显改善,二是政策面后续是否将精力从动力煤和铁矿向焦煤倾斜,三是蒙古和俄罗斯煤的动向。

研报正文

行情回顾

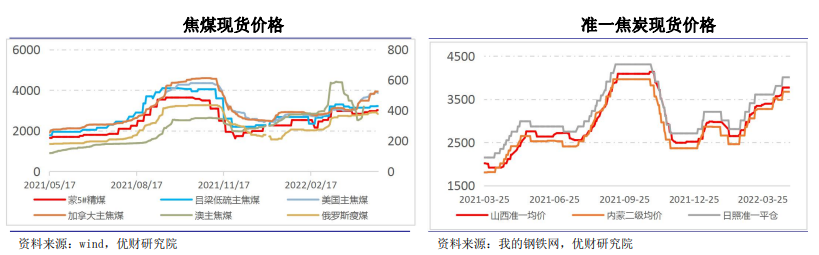

4月伴随着产地、消费地疫情起落,双焦供需矛盾经历了短期激化到初步缓和的过程,因此现货端也是开启了新一轮涨势,但是中下旬以后随着整个情绪达到高潮,配合粗钢压减政策明晰以经济悲观需求预期升温,双焦市场开始降温,盘面率先展开回调,价格回落至3月震荡平台。

截止至4月29日,焦煤2209合约月跌幅5.84%报2852.5元/吨,安泽低硫主焦报3550元/吨,较3月底涨300元/吨,焦炭2209合约月跌幅3.41%报3625元/吨,山西准一3760元/吨,月内两轮200元/吨提涨,累涨1200元/吨。

基本面分析

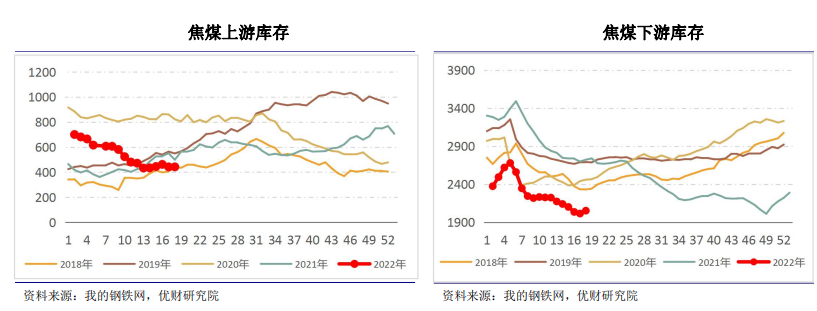

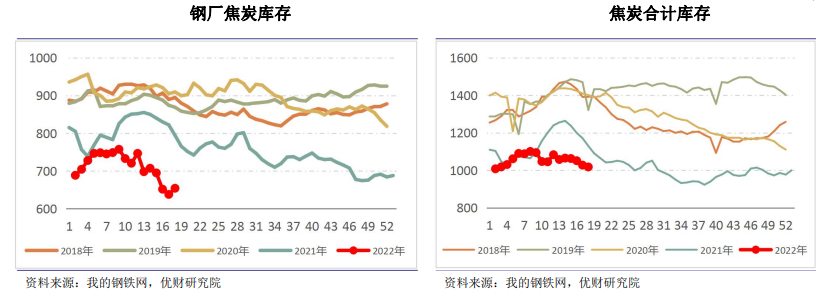

回顾4月可以看到去库和新低是全月的库存变化主题,无论是焦煤还是焦炭,都呈现出供给端库存暂稳,下游库存大幅去化见新低的特点,充分体现出疫情对黑色供应链的冲击,即供应中断导致原料积压上游,上游主动减产降压,中下游补库不畅提产受限,但在利润、需求预期和限产政策减除等驱动下生产积极性始终维持高位,导致原料库存被动消耗。

因此从库存的角度来说,随着双焦总库存进入低位区间,库存带来的蓄水池作用已然弱化,这也意味着价格的波动会变得非常剧烈,而货权集中上游,下游可用天数较往年出现偏离的情况下,现货价格仍将维持偏强势状态,不过随着疫情带来的运输问题缓和,整体紧张形势见到改善迹象,疫情带来的短期溢价需要回吐。

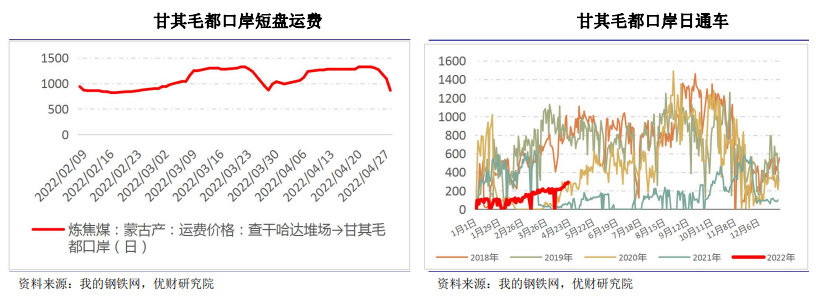

历时一个月甘其毛都口岸终于将日通车辆提至300车水平附近,并且给出了明确的提量制度,即单周进口路径无阳性则下周增30辆直至无量可增,一旦出现阳性则增量部分清零,这一制度在蒙古疫情基本平复的背景下基本保证了蒙煤进口的平稳增长,但也意味着短期之内蒙煤依然无法提供有效增量,后续关注在蒙方积极推进以及国内疫情平复的形势下其余口岸通关正常化进度。

另外3%的关税可以略微降低蒙煤资源成本,但是考虑的汇率变化,很难起到明显作用。

俄罗斯煤方面依然受制于交易结算以及俄罗斯方面远东运力的限制,并非价格矛盾。

澳煤目前基本不在考虑范围内,加、美价格由于倒挂严重,且近期汇率大幅波动导致进口市场环境进一步恶化,3%的关税目前来看作用杯水车薪,5月进口市场依然不容乐观。

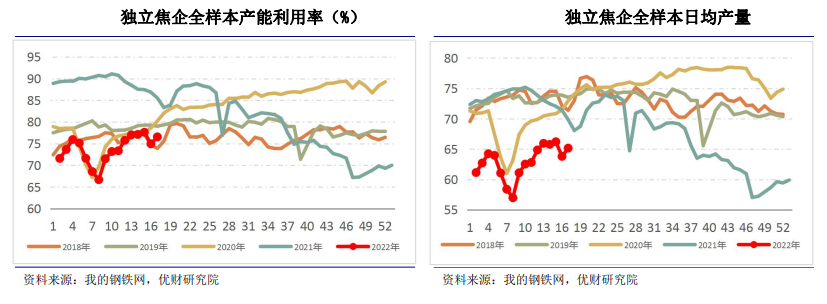

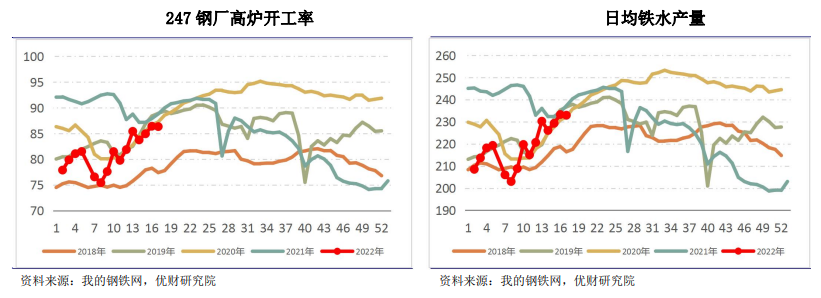

数据上来看,四月疫情产生了两大影响,一是压制住了焦炭和铁水的增长,供需两端均因为原料问题出现提产瓶颈。

但铁水的恢复明显是好于焦炭,这也导致四月焦炭的供需错配问题被强化,也就产生的第二大影响,即产业利润内部重分配,成材利润在无法有效扩张的情况下进一步被原料挤压,成材接近盈亏平衡,焦化利润见到今年新高(300-400),焦煤利润再涨100探到1800+,整个产业的利润分配越来越极限越来越畸形。

那么展望5月,焦企在解决了焦煤运输问题以后再高利润驱动下势必加速提产,而钢厂在弱需求低利润格局下或维持刚需补库稳生产,那么焦炭的供需矛盾则有望得到改善,利润会重新向钢厂这端回流。

但是只要看不到铁水从230的水平下来,焦煤这端是存在强供给缺口的,很难看到焦煤价格出现快速大幅的坍塌,因此靠炭元素来改善钢厂利润空间比较有限。

如果回到4月初,市场对于限产政策退出后铁水增长是充满想象空间的,当时疫情尚未恶化,而一季度又经历了大规模的政策限产,粗钢减量超2000万吨,在粗钢产量全年平控或略减的思路下,后续尤其是即将到来的旺季,铁水增量的想象空间是非常充足的,而这样的预期也在铁水恢复至230的水平后达到高潮。

但随之而来的是疫情的快速、多点爆发,先是河北再到山西、上海等地,疫情不仅导致产业链条的割裂,也导致了市场对于经济前景的预期开始回调,随后发改委明确提出全年实现粗钢减产,近一步压低了市场对于后续铁水增长的预期。

虽然目前看后续铁水维持在230-240的区间依然没有问题,但是对终端承受能力的预期走弱叠加需求增长空间的压缩,开始对炉料端形成预期上的负反馈。

逻辑总结与策略建议

综合来看四月主要交易的重心从一开始的疫情之下双焦供需错配问题激化,到换月之后,开始转向交易政策压力以及经济下行压力下需求预期走弱叠加疫后供需矛盾缓和产生的产业链低利润负反馈预期。

目前盘面已经交易了焦炭四轮提降预期以及蒙煤仓单成本,那么回过头不难发现,悲观预期已然交易的比较充分,而现货市场才刚刚开始反应,并且整个双焦市场的核心问题即高铁水需求与低焦煤供应的不匹配问题依然在延续。

结合上文所说,疫情下被激化的供需矛盾缓和,带来的溢价回吐这是预期之内的,但是要打塌焦煤的价格目前来看还没看到足够强的驱动,那么价格下方的支撑依然有效,盘面回调至此短期不宜过度悲观,价格反弹后或寻到新的平衡。

后续究竟是走负反馈逻辑还是重新走上需求复苏逻辑,则需要在后市重点关注三个点,一是下游及终端市场情况是否会在疫情之后得到明显改善,二是政策面后续是否将精力从动力煤和铁矿向焦煤倾斜,三是蒙古和俄罗斯煤的动向。

操作建议:

高波动下建议单边观望为主,激进投资者可尝试低多09焦煤,建议焦炭可做多成材利润套利的空配头寸,但持续性存疑。

风险提示:疫情反复、蒙古和俄罗斯煤通关正常化、钢厂超预期提产、政策关注。