后市展望

目前油脂影响因素越发繁杂,美元指数持续新高,国际原油高位波动加剧,叠加印尼出口禁令启动而马棕油供给走向宽松,市场高位调整波动或加剧。

背景分析

中国物流与采购联合会今天(6日)发布4月份全球制造业采购经理指数,4月份全球制造业采购经理指数为53.2%,较上月下降0.9个百分点,连续2个月环比下降。

研报正文

行情综述

昨日国内油脂期货集体延续下跌,其中棕榈油跌幅最大。主要受国际大宗商品和股市大幅下跌影响,油脂期货多头集中离场避险,造成市场震荡下跌加剧。

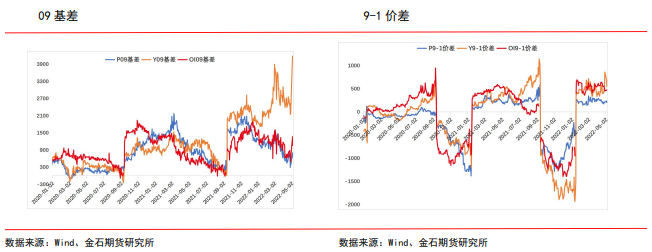

主力P2209合约报收11112点,跌幅1.89%;Y2209合约报收11562点,跌幅3.15%;OI2209合约报收13539点,跌幅1.37%。

现货方面,三大油脂现货大幅下调报价,上调幅度在90-280元/吨左右。

目前油脂影响因素越发繁杂,美元指数持续新高,国际原油高位波动加剧,叠加印尼出口禁令启动而马棕油供给走向宽松,市场高位调整波动或加剧。

宏观要闻

1、FAO:粮农组织食品价格指数4月平均为158.5点,较3月创下的历史峰值回落1.2点(0.8%),但同比仍高出36.4点(29.8%)。本月植物油价格指数大幅回调,领跌食品价格指数,同时谷物价格指数也略有下降。同期食糖、肉类和乳制品价格指数则维持小幅增长。

2、美能源部5月5日宣布将招标购买6000万桶石油以补充战略储备,招标将在2022年秋季进行,目的之一是应对俄乌冲突导致的能源价格上涨问题。

3、英国央行宣布加息25个基点至1%,为2021年12月以来第四次加息,符合市场预期。此次加息使英国央行的基准利率升至13年来最高水平。英国央行预计,今年英国通胀率将达到10%以上,英国经济将在2023年萎缩0.25%。

4、离岸人民币兑美元跌破6.71关口,现报6.7158,为2020年11月以来首次。

5、中国物流与采购联合会今天(6日)发布4月份全球制造业采购经理指数,4月份全球制造业采购经理指数为53.2%,较上月下降0.9个百分点,连续2个月环比下降。

行业要闻

1、USDA出口销售报告:截至4月28日当周,美国2021/2022年度大豆出口净销售为73.5万吨,符合预期;2022/2023年度大豆净销售40.7万吨。美国2021/2022年度对中国大豆净销售20.1万吨;2022/2023年度对中国大豆净销售26.8万吨。美国2021/2022年度对中国大豆累计销售3004.5万吨。

2、据彭博调查公布预测显示,马来西亚2022年4月棕榈油产量料为148万吨,较3月环比增加4.96%;马来西亚2022年4月棕榈油出口料为110万吨,较3月环比减少13.39%;马来西亚2022年4月棕榈油库存料为166万吨,较3月环比增加12.9%;马来西亚2022年4月棕榈油进口料为8万吨,较3月环比减少5.7%。

3、Secex:巴西4月出口大豆1157.54万吨,较上年同期的1611.49万吨下降28.17%。巴西4月日均大豆出口量为60.92万吨,较上年同期的日均出口量80.57万吨下降24.39%。

4、StoneX:将巴西大豆产量预估提高了140万吨至1.234亿吨,比Conab高100万吨。Conab的更新预测将于当地时间5月12日发布,与WASDE同步。

Conab:巴西大豆的收获完成率为93.9%,去年同期为96%。大多数州都完成了收割工作,除南里奥格兰德州。帕拉纳州大豆收获已完成99%。

5、国家粮油信息中心:

①巴西大豆收获工作进入尾声,阿根廷收获进入高峰期,受干旱天气影响,南美大豆减产已成定局。受减产影响,巴西植物油行业协会(ABIOVE)将大豆出口预测值下调至7720万吨,南美大豆出口量减少。

②新季美国大豆播种工作已进行半个多月,受低温多雨天气影响,播种进度缓慢;由于玉米播种进度延迟,市场预期部分玉米耕地将改种大豆,大豆面积或将增加,打压美豆价格。

主产区天气

1、美国大豆主产区天气:

①5月5日至5月13日期间,美国大豆主产区中,北部、中西部、南部地区降雨有所减少。

②5月13日至5月21日期间,美国大豆主产区中,北部和南部地区降雨有所增加。其中,大豆主产区爱荷华州降雨有所增加。

美国大豆主产州未来6-10日94%地区有较高的把握认为气温将高于历史平均水平,56%地区有较高的把握认为降水量将低于历史中值。

2、巴西大豆主产区天气:从5月6日更新的天气图来看:5月6日至5月14日期间,巴西大豆主产区中,北部、南部地区降雨轻微减少,其余地区维持此前降雨预期。阿根廷大豆主产区中,北部地区降雨微幅减少。

5月14日至5月22日期间,巴西北部、中部地区降雨有所增加。阿根廷东部和南部地区降雨预期增加。

2、棕榈油产区天气:2022年5月6日至2022年5月7日预期内,马来西亚棕榈油种植区:绝大部分地区有小雨到中雨,局部无雨。印度尼西亚棕榈油种植区:绝大部分地区有小雨到中雨,苏门答腊岛北部地区局部有大雨到暴雨。

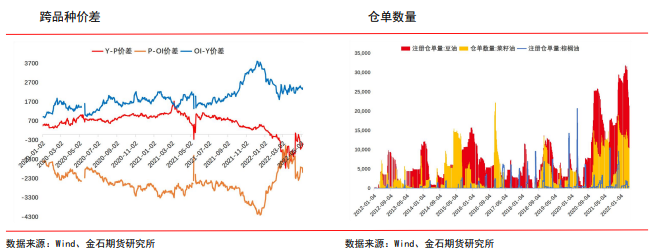

基本面数据图表

观点及策略

棕榈油:

受马来西亚4月棕榈油库存回升影响,棕榈油连续走低。

目前马棕正处于季节性增产周期,5月马棕库存可能环比下降,因印尼出口禁令将令马棕发货增加来抢印尼的市场份额。

但国内因印尼出口禁令延迟采购或取消进口棕榈油,5-6月实际到港预计减少。由于国际原油以及印尼政策的不确定性,因此短期棕榈油市场将高位震荡加剧。

豆油:

昨日美豆出口销售数据高于预期,未来南美大豆出口供应下降,进口大豆成本维系上涨,全球大豆市场维持紧平衡格局。

国内豆油跟随棕榈油下行,大豆进口压榨量持续回升,导致豆油库存小幅回升,加上进口大豆抛储持续,均使得豆油价格承压回落。

菜油:

跟随棕榈油和豆油运行。国内菜油供需两淡,5-8月份,国内新增进口菜油的供应仍然偏少,欧洲植物油供应紧张令国际菜油价格仍然强劲,短期内对国内菜油构成支撑。

综上所述,虽然印尼棕榈油出口禁令和俄乌葵油出口限制情况下,全球食用植物油的供应担忧将继续支撑油脂价格,但是随着国内豆油供应的阶段性充足,以及印尼出口禁令取消后,马棕油存在供应增加预期,预计油脂有高位回落的风险,油脂大概率将进入宽幅震荡,操作上建议暂时观望为主。