后市展望

铁矿基本面当前仍处于持续改善中,但在终端需求未出现明显恢复,钢厂利润空间未出现改善之前,缺乏进一步上行驱动,近期将维持高位震荡走势。

背景分析

FMG今年一季度铁矿石产量为4420万吨,环比减少10%,同比减少1%,2022财年内已累计加工1.418亿吨,同比增加5%。

研报正文

期现行情

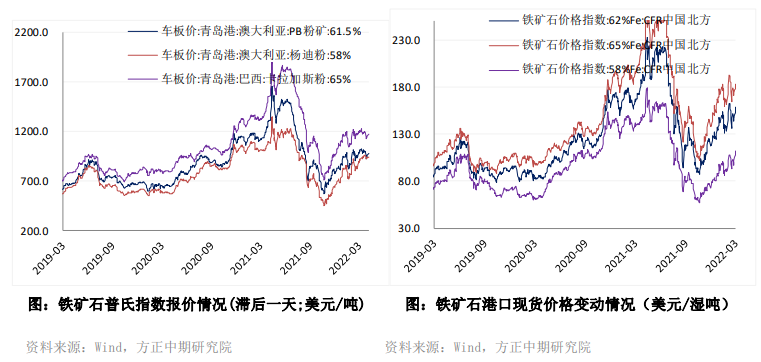

期货市场:日间铁矿盘面出现明显回调,主力合约下跌5.12%收于825。

现货市场:日间铁矿现货市场价格仍维持坚挺,粉矿涨幅收窄,基差走扩。截止5月6日,青岛港PB粉现货价格报982元/吨,日环比上涨4元/吨,卡粉报1180元/吨,日环比上涨8元/吨,杨迪粉报945元/吨,日环比上涨5元/吨。

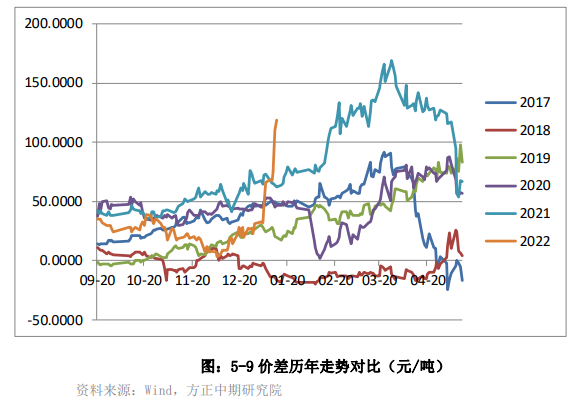

基差和价差

航运市场回顾

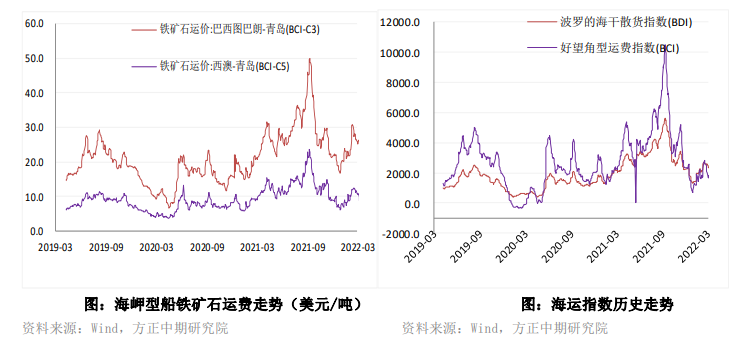

2022-5-4,波罗的海干散货指数(BDI)收2485,日环比上升73或3.03%。

2022-5-4,巴西图巴朗-青岛港海岬型船铁矿石运费为26.98美元/吨,日环比上涨1.3美金或5.06%。西澳到青岛海运费12.09美金,日环比上涨0.1美金或0.80%。

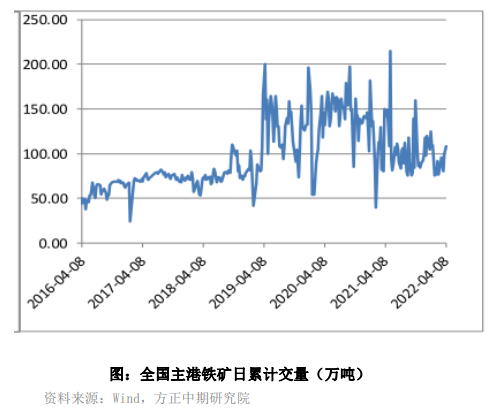

港口成交量

基本面及重要资讯

4月中国PMI47.4,前值49.5,非制造业PMI41.9,前值48.4.美联储上调基准利率50个基点至0.75%-1.00%区间,为2000年以来首次加息50个基点,符合市场预期。6月将开始渐进式缩表。

印度央行宣布将关键贷款利率提高40个基点至4.4%,为近四年来首次加息。

澳大利亚开启自2010年来首次加息,利率上调至0.35%。

英国央行将基准利率提升25个基点至1%,符合预期,为去年12月以来第四次加息,当前英国基准利率为13年以来的最高水平。

根据Mysteel调研的全国高炉企业,5月预估平均产能利用率88.05%,环比上升1.98个百分点,同比下降3.1个百分点。

国内主要钢铁生产企业高炉开工数较节前增加5座,日均铁水产能增加1.34万吨,预估开工率80.93%,较节前上升0.69%。

最近一期澳矿发运量环比增加116.9万吨至1803.2万吨,其中发运至中国的量环比下降13.3万吨至1450.7万吨,巴西矿发运量为788.7万吨,环比增加174.2万吨,发运至中国的量环比增加65.1万吨至337万吨。

FMG今年一季度铁矿石产量为4420万吨,环比减少10%,同比减少1%,2022财年内已累计加工1.418亿吨,同比增加5%。一季度发运量4650万吨,环比减少2%,同比增加10%,2022财年已累计发运1.4亿吨,同比增5%左右。

FMG上调2022财年发运目标至1.85-1.88亿吨,之前为1.8-1.85亿吨,预计今年二季度发运区间4540-4840万吨,大概率在4750万吨附近。

央行自2022年5月15日起下调金融机构外汇存款准备金1个百分点,外汇存款准备金率从现行的9%下调至8%。

为弥补生铁供给缺口,部分欧盟钢厂自3月中旬开始增加了对印度及巴西资源的采购,成交价格普遍在850美元/吨CFR以上。

一季度我国主要用钢行业实际钢材消费同比下降5%,其中建筑业下降7%,制造业下降2%。

一季度我国粗钢表观消费量约2.35亿吨,同比下降9.5%。预计今年下半年钢铁消费不会弱于去年同期,前期受抑制的需求有望出现回补,全年粗钢产量与消费量预计与去年同期基本持平。

世界银行将2022年全球GDP增长预期从4.1%下调至3.2%。

根据世界钢铁协会最新预测报告显示,全球钢铁需求继2021年增长2.7%之后,在2022年将继续增加0.4%,达到18.402亿吨。2023年继续增长2.2%至18.814亿吨。

央行表示今年已向中央财政上缴结存利润6000亿元,相当于投放基础货币6000亿元,和全面降准0.25个百分点基本相当。一季度GDP同比增速为4.8%。

4月25日下调金融机构存款准备金率0.25个百分点,本次下调后金融机构加权平均存款准备金率为8.1%,此次降准共释放长期资金5300亿元。

3月我国出口钢材494.5万吨,环比增加132.5万吨,同比下降34.4%,1-3月累计出口1317.9万吨,同比下降25.5%。

2022年一季度各地共发行地方债18246亿元,是去年同期发行量的两倍多,其中新增专项债发行12981亿元,高于2019和2020年一季度,为历史上同期最快的专项债发行速度。

全球风险资产再度出现集体下调,铁矿盘面短期承压,但现货市场价格当前仍维持坚挺,铁矿石自身基本面仍处于持续改善中。

五一期间高炉复产增多,本周日均铁水产量继续增加,5月铁矿实际日耗有进一步上升空间。疏港进一步改善,本周日均疏港量已升至310万吨上方,为历史同期高位,下游主动采购意愿进一步增强,进口矿港口库存继续去化。

五一期间成材表需虽然出现短期走弱,当近期市场对华东地区的终端需求恢复预期逐步转向乐观。今年一季度我国粗钢表观消费量约2.35亿吨,同比下降9.5%,4月成材表需恢复速度无明显加快,旺季不旺。但在稳增长预期下,全年粗钢表观消费预计将大体持平于去年。

国内铁元素需求后续有集中回补预期,主力合约估值有修复空间。4月主流外矿产销量无明显增幅,最近一期发运节奏环比加快,但发运至我国的量增幅仍不明显,短期到港压力不大,铁矿实际供需仍有改善空间。

产业层面,当前长流程钢厂的利润水平仍偏低,限制铁矿价格短期上行空间。

钢厂持续下调铁矿的入炉品位,减少对球团和块矿的使用比例,而对烧结矿的使用比例已经升至近两年来的最高水平,低品矿的溢价持续走强。

港口库存可能出现的结构性矛盾,后续需密切关注。

交易策略

铁矿基本面当前仍处于持续改善中,但在终端需求未出现明显恢复,钢厂利润空间未出现改善之前,缺乏进一步上行驱动,近期将维持高位震荡走势。