背景分析

从全球天胶的主产区来看,当前国内云南已正常割胶,海南产区目前东南部个别区域开割,但胶水产量稀少,5月份产量或将有所提升。

后市展望

从中长期来看,重点要关注全球经济的恢复速度、以及芯片的实际供应情况,谨慎操作。

研报正文

【行情回顾】

4月份天胶主力合约在均线系统之下承压下挫,价格并不断创近期新低,短期市场整体走势偏弱。

主要是受国内疫情的影响,下游轮胎市场整体需求不佳,出货不畅,而4月份国内云南产区已陆续开割,海南也陆续步入开割期,供需错配下,市场看空氛围明显,价格大幅下滑。

【供需分析】

1、供应方面:

从全球天胶的主产区来看,当前国内云南已正常割胶,海南产区目前东南部个别区域开割,但胶水产量稀少,5月份产量或将有所提升。

从外围市场来看,泰国产区近期整体降雨不多,局部小雨,对割胶作业影响较小,依旧处于低产期,但是东北部已经陆续试割,5月份的割胶量也存在上涨的预期。

越南产区,割胶工作开展顺利,南部西宁一带开割率已达5成。平阳、平福一带预计5月中上旬陆续开割。

目前越南全境天然橡胶产出仍然偏低,产量大概是旺产季的2成。

综合来看,五月份处于全球低产期的尾部,产量或较4月份有明显的抬升,存在小幅增长的预期。

2、需求方面:

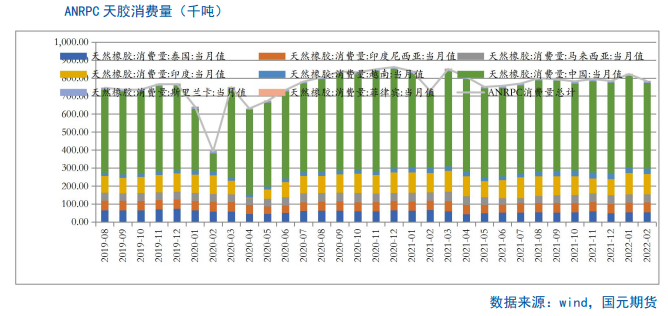

从ANRPC消费情况来看,截止2月份其消费量总计达到78.27万吨,较上月环比下滑4.79个百分点,较去年同期上涨7.34个百分点。其中,降幅最大的为泰国,达到16.54%,主要是由于疫情的影响导致其需求乏力。而中国及印度的需求量则出现大幅的上涨。

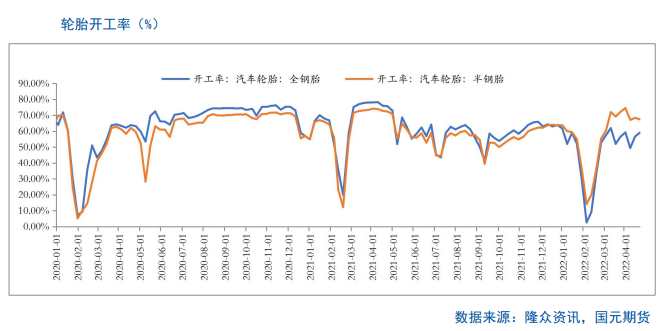

但是3月份受国内疫情的影响,以及4月份各地疫情反复,国内轮胎开工率出现明显的回调,需求呈现持续萎缩的局面,叠加俄乌冲突没有缓和迹象,市场整体需求不佳。

而5月份美联储加息预期强烈,以及俄乌局势瞬息万变,市场不确定因素仍然较多,全球的需求量还有待于验证。

3、国内方面:

5月份国内海南产区或将步入全面开割,叠加云南产区,届时国内产量将呈现季节性上涨的局面。

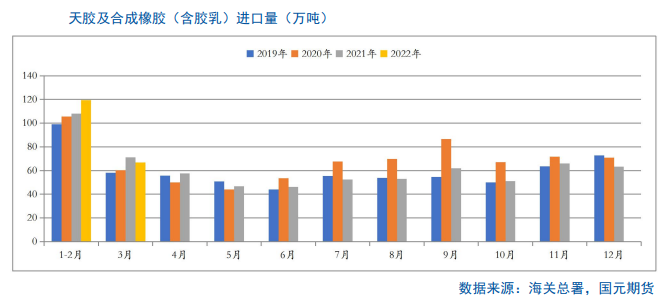

从进口市场来看,2022年3月中国进口天然及合成橡胶(含胶乳)合计66.8万吨,较2021年同期的71.1万吨下降6%。

但是2022年前3个月中国进口天然及合成橡胶(含胶乳)共计186.1万吨,较2021年同期的179.1万吨增加3.9%。

3-4月份国内受疫情的影响,物流运输依旧不畅,下游轮胎开工率走低,对天胶市场存在一定的负反馈,导致整体成交乏力。

而目前国内疫情仍处于多点爆发,需求端恢复不及预期,而轮胎出口量也出现了明显的下滑态势,1-3月份,中国橡胶轮胎累计出口量为178万吨,同比下降0.3%。除非5月份疫情好转,叠加出口有明显的提升,否则5月份天胶市场疲弱态势难改。

【相关图表】

【策略观点】

通过对天胶基本面的分析,我们认为5月份全球供应处于低产期的末尾,产量或较4月份有明显的抬升。

国内下游轮胎市场虽有回暖,但是并未全面恢复,而5月份国内疫情影响仍然存在不确定性,叠加外围市场走势疲弱。尽管五一过后市场将迎来一小波的采购,但是持续力度还需谨慎。

从中长期来看,重点要关注全球经济的恢复速度、以及芯片的实际供应情况,谨慎操作。