背景分析

装置重启小于检修力度,供应端维持偏紧局面。随着疫情逐步得到控制,下游需求预期好转,但终端订单回升有限,需求端提振力度仍受限。

后市展望

上半年PTA新增产能有限,或存在阶段性去库,基本面支撑良好;原油强势运行带来成本支撑,PTA积极跟随原油波动。

研报正文

基本面分析

1、市场担心美联储加息不足以抑制通胀急升,宏观风险压制市场

上周四凌晨2点,美联储宣布,货币政策委员会FOMC的委员一致投票同意,将政策利率联邦基金利率的目标区间从0.25%到0.50%上调至0.75%至1.00%。

这是美联储2000年5月以来首度一次加息50个基点,也是2006年以来首次连续两次会议加息。但市场担心加息不足以抑制通胀急升,周四夜盘美元指数拉高至2002年12月以来最高,欧美股市遭遇大幅抛售。

2、OPEC+6月坚持小幅增产计划

OPEC+部长级会议同意再次小幅增加月度石油产量,该组织称不能为俄罗斯供应受扰背锅,并表示中国的新冠封控威胁了需求前景。OPEC+将6月产量目标提高43.2万桶/日,延续循序渐进式增产方式。

3、供应担忧挥之不去

欧盟周三公布了迄今为止最严厉的对俄制裁,宣称对俄罗斯石油实施全面进口禁令,包括海运和管道输送石油、原油和成品油。此次禁令可能会分阶段实施,但不排除对部分国家进行豁免。按照欧盟规则,任何制裁提议都需要27个成员国一致同意才能生效,而意大利和西班牙反对对俄石油禁运,关注后续进展。

4、EIA 周报:上周美国原油商业库存意外增加,成品油库存下降

炼厂继续增加燃料出口,上周美国馏分油和汽油库存再次下降,但商业原油库存意外增加。

EIA数据显示,截止4月29日当周,美国商业原油库存增加130万桶,分析师预期为减少82.9万桶。炼厂加工量下降21.8万桶/日,平均产能利用率下降1.9个百分点。

截止4月30日当周,美国汽油库存减少220万桶;包括柴油和取暖油的馏分油库存减少230万桶,降至2008年4月以来最低水平。

过去四周,美国燃料出口平均为630万桶/日,比上年同期增长22%。同期美国燃料进口则下降14%。

5、上周PTA基差回升

节后现货价格坚挺,而期货盘面反弹有限,基差回升,隆众数据显示,截止5月6日,华东地区PTA现货基准价6558元/吨,较节前回升163元/吨;基差89元/吨,较节前回升89元/吨。

6、检修大于重启,供应端维持偏紧局面

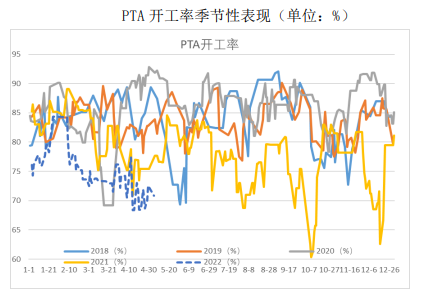

上周亚东石化75万吨装置重启,台化兴业120万吨装置停车检修,PTA开工率小幅下降。同花顺数据显示,截止5月6日,PTA开工率71.95%,较节前回落0.64个百分点。

后期来看,逸盛大连2#375万吨近日有减产计划,恒力石化1#220万吨将要复产,装置重启小于检修力度,供应端维持偏紧局面。

7、下游市场有望缓慢复苏,但需求端提振力度料有限

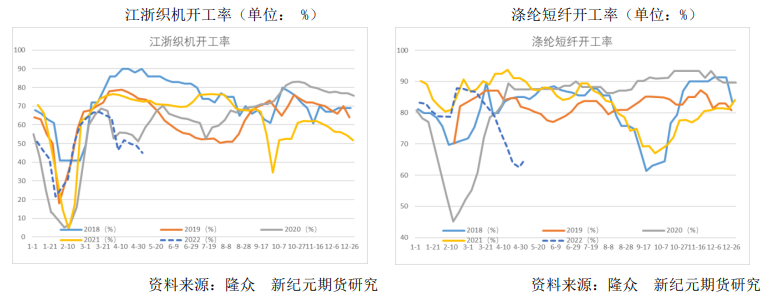

五一期间,聚酯工厂并无提负动作,江浙织机开工进一步下滑。

隆众数据显示,截止5月5日,聚酯开工率80.51%,较4月29日下滑1.2个百分点;江浙织造开工率为45.00%,较4月29日下滑3.92个百分点。

后期来看,随着疫情逐步得到控制,下游市场有望缓慢复苏,但终端订单回升有限,需求端提振力度仍受限。

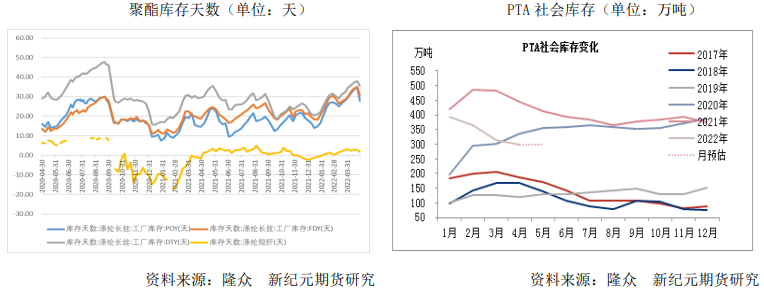

节前聚酯去库明显。同花顺数据显示,截止4月29日,江浙织机涤纶短纤库存天数1.8天,较上一周下降1天;涤纶长丝FDY30天,较上一周下降1.5天;涤纶长丝DTY35.5天,较上一周下降2.5天;涤纶长丝POY27.7天,较上一周下降7天。

8、PTA 去库节奏放缓

上周PTA微幅累库。隆众数据显示,截止5月5日,PTA社会库存298.01万吨,较节前微增0.69万吨。

逻辑观点

一方面,市场面临美国自2000年以来最激进的货币政策紧缩,宏观恐慌情绪加剧。

另一方面,OPEC+坚持小幅增产计划,欧盟或通过对俄罗斯石油禁运计划,供应紧缩担忧挥之不去。宏观风险博弈供应担忧,油价高位强势震荡。

自身基本面而言,装置重启小于检修力度,供应端维持偏紧局面。随着疫情逐步得到控制,下游需求预期好转,但终端订单回升有限,需求端提振力度仍受限。

上半年PTA新增产能有限,或存在阶段性去库,基本面支撑良好;原油强势运行带来成本支撑,PTA积极跟随原油波动。

操作建议:已有多单持有,若不破6200-6250支撑,可加持多单。