期货市场

5月锡价破位下行,月末主力换月,沪锡新主力最低逼近24.6万关口。

后市展望

锡市供需边际将会出现改善态势,锡价有超跌后磨底整固趋势,关注国内复工复产进展和内需刺激政策。操作上尝试等待回调企稳之后,区间思路操作,中期仍有下跌空间。

研报正文

一、行情回顾

5月锡价破位下行,月末主力换月,沪锡新主力最低逼近24.6万关口。

国内疫情形势蔓延,锡市供给及需求均受到冲击。疫情对供应端影响主要在物流层面,运输效率明显降低,并造成部分产业链停摆。此外精练锡进口持续盈利,天量进口冲击国内市场。

需求方面,下游需求表现不一,1季度光伏新增装机量同比增长148%,而PC、智能手机等电子产品订单疲软。疫情导致江苏、上海等地部分企业暂时停工停产,因此需求总体疲软。

库存方面,4月国内库存有所回升,但回升幅度相对有限,国内外整体仍处于偏低水平。

宏观方面,美联储收紧货币政策被逐步消化,美元指数见顶回落,在海外低库存下,有色金属仍然表现偏弱,市场焦点在于国内产业链停摆,造成的弱需求预期与现实。

二、供需分析

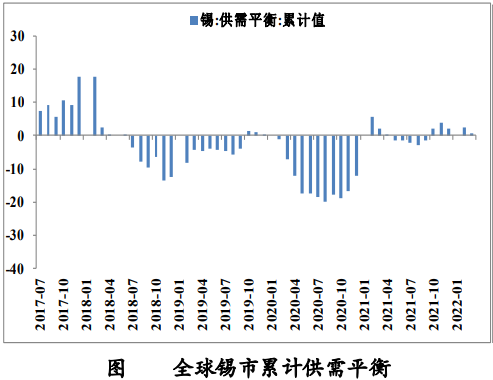

据世界金属统计局WBMS数据,全球锡市自2018年以来多数月份处于供应短缺局面,且缺口在2020年扩大,但21年供需由缺口逐步转向小幅过剩0.21万吨。

2022年锡市场延续小幅过剩局面,1-3月全球锡市过剩0.07万吨,过剩量相对于全年锡消费量来看,处于紧平衡状态。国际锡协数据与WBMS存在差异,但趋势大体一致。

2020年疫情拖累全球精练锡产销均下滑,2021年疫情影响依然存在,但明显减弱,供给及需求均明显回升,且供给增速高于需求增速。

据国际锡业协会数据,2021年全球精练锡产量为37.81万吨,同比增长11.53%。需求为39.09万吨,同比增长5.69%,高锡价在一定程度抑制消费,供应仍存缺口但缺口收窄至1.28万吨。

对于2022年,产销维持增长态势,预计2022年全球精练锡产量为39.33万吨,同比增长4.02%。消费量为40.52万吨,同比增长3.66%。供需缺口小幅收窄至1.19万吨。

三、季节性分析

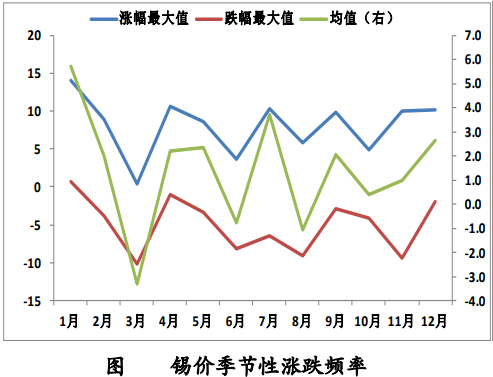

从锡价历史表现来看,锡价在3月份表现最弱,3、8月下跌概率较大。

1、7、12月往往有较强表现,上涨概率大且涨幅相对可观。6月锡价上涨概率大于下跌概率,但涨幅相对有限。

四、后市展望

第一,上海疫情明显好转,复工复产速度将会加快;5月末国内消费刺激政策开始密集出台,尤其是新能源汽车和光伏行业,6月或迎来下游企业赶工生产及报复性消费,锡消费将改善。

第二,而供应受疫情影响不大,生产维持稳定,短期因锡价高波动造成开工下降,后期则维持稳定或将会出现提升。

第三,进口窗口关闭,4、5月天量进口将告一段落,因此6月锡市供需将会出现边际改善态势。改善幅度仍受终端行业影响,目前不同消费领域表现分化,电子产品偏弱,光伏、新能源汽车等保持高增速。

第四,由于锡市场供应弹性小,国内库存受春节及疫情影响有所回升,但回升幅度有限,全球显性库存仍处于偏低水平,对锡价形成一定支撑。

综上所述,锡市供需边际将会出现改善态势,锡价有超跌后磨底整固趋势,关注国内复工复产进展和内需刺激政策。操作上尝试等待回调企稳之后,区间思路操作,中期仍有下跌空间。