行情复盘

6月21日,玻璃期货主力合约收跌3.62%报1653元

策略提示

建议依托10日均线逢高短空操作

现货市场

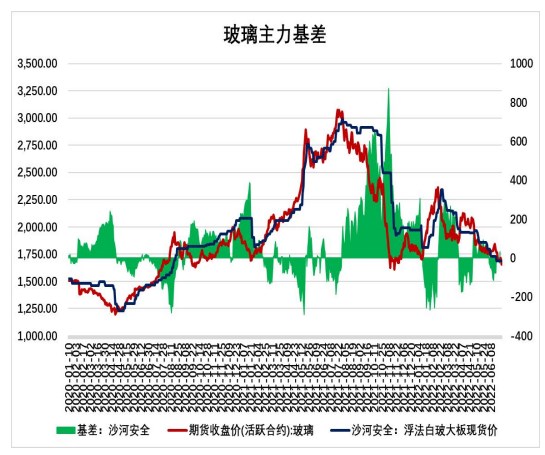

浮法玻璃现货基准地河北沙河安全现货1686元/吨,FG2209收盘价为1653元/吨,基差为33元,期货贴水现货。

背景分析

玻璃行业处于负利润状态,但生产刚性下产能仍维持高位;房地产刚需改善缓慢,叠加6、7月份传统雨季是消费淡季,下游加工厂按需采购原片,需求表现疲弱;玻璃生产成本支撑有所显现。

研报正文

基本面:玻璃行业处于负利润状态,但生产刚性下产能仍维持高位;房地产刚需改善缓慢,叠加6、7月份传统雨季是消费淡季,下游加工厂按需采购原片,需求表现疲弱;玻璃生产成本支撑有所显现。

基差:浮法玻璃现货基准地河北沙河安全现货1686元/吨,FG2209收盘价为1653元/吨,基差为33元,期货贴水现货。

库存:全国浮法玻璃生产线企业总库存355.20万吨,较前一周上涨0.75%,仍大幅位于5年均值上方。

盘面:价格在20日线下方运行,20日线向下

主力持仓:主力持仓净空,空减。

预期:玻璃弱势基本面压制明显,短期预计低位震荡运行为主,建议依托10日均线逢高短空操作。

近期利多利空分析

利多:

1、近期多地房地产调控呈现放松趋势,央行下调首套房房贷利率下限,在稳经济预期下,中长期房地产对玻璃的需求有望回暖。

2、玻璃生产成本持续抬升,成本支撑作用明显;生产利润大幅下滑至历史同期低位,预计中长期玻璃冷修产线将增多,产量将逐渐萎缩。

利空:

1、近期部分玻璃复产产线陆续点火引板生产,供应压力有所增加,在产产能维持高位。

2、终端房地产刚需短期暂无改善预期,叠加6、7月份是传统雨季消费淡季,下游深加工订单数量较少,多数工厂按需补货、低仓操作为主,开工率较低,整体需求表现仍然疲弱。

当前主要逻辑和风险点

1、主要逻辑:目前玻璃上有弱势基本面压制,下有成本支撑,多空博弈依然激烈,短期期价预计低位震荡运行为主;中长期在地产稳增长政策支撑下,需求预计缓慢恢复,期价或将逐步企稳回升。

2、风险点:房地产需求回暖不及预期、玻璃生产线冷修线偏少。