行情复盘

7月1日,甲醇期货主力合约收跌3.55%至2553元。

策略提示

短期关注盘面是否超跌。

背景分析

内陆库存41.64万吨,较上期+0.05万吨,+0.13%;港口库存103.22万吨,较上期-0.93万吨,环比-0.89%。

后市展望

中长期宏观整体转为弱势,但短期国际原油价格震荡反复,或在下周扰动甲醇估值重心,如果原油和宏观情绪回暖,甲醇期价或出现超跌反弹,反之亦然。

研报正文

【宏观环境】

国际原油价格可能已经筑顶,化工商品价格从长期来看,难有明显涨幅。

2021年底甲醇预估产能已接近1亿吨,待投200万吨(久泰,下游配套eg)装置迟迟未兑现,未来上游要投装置基本都处于资金缺口或者碳指标未明确等因素之下,投产节奏放缓。

【驱动因素】

成本端:内地主产区部分煤矿价格试探性小幅上涨,短期趋势不明,持续跟踪。

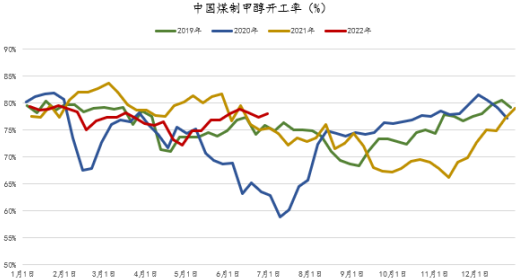

国内供给:最新甲醇开工率81.07%,环比+1.03%。进口情况:预计7月进口115万吨附近,6月装船量较多,进口维持高位。

MTO需求:MTO/CTO/MTP最新开工率为89.33%(-1.52%)。

传统需求:目前传统下游整体开工尚可:甲醛和二甲醚开工弱势,醋酸和MTBE开工上升。

库存情况:内陆库存41.64万吨,较上期+0.05万吨,+0.13%;港口库存103.22万吨,较上期-0.93万吨,环比-0.89%。

上游利润:上游利润走弱,西北煤制甲醇-200元/吨(+50);西南天然气制甲醇200元/吨(-100)。

下游利润:下游MTO利润波动不大,近期随着甲醇价格下跌明显,有一定回暖;传统下游利润多数处于较低水平。

【观点策略】

短期甲醇自身基本面维持弱势,期货价格持续下跌的情况下,现货也难有起色,内地也出现累库。甲醇自身供应依旧充裕;目前需求端难有明显增量,MTO和传统下游需求表现不温不火。

后续甲醇到港量偏多,关注弱需求之下的港口库存回升速度,但港口绝对水平偏高,后期伊朗装船较多,或压制价格反弹高度。

展望后市,目前甲醇下游处于弱现实和弱预期之中,自身基本面难寻重大利好。中长期宏观整体转为弱势,但短期国际原油价格震荡反复,或在下周扰动甲醇估值重心,如果原油和宏观情绪回暖,甲醇期价或出现超跌反弹,反之亦然。