行情复盘

7月25日,黄金期货主力合约收涨0.66%至377.18元。

主力持仓

7月25日,黄金期货主力持仓呈现多空双增局面。

后市展望

本周美联储加息即将落地,预计会继续加息75BP。此次加息的影响可能会边际减弱,贵金属价格在稍加震荡整理后会继续上涨。

背景分析

欧洲央行推出反金融分裂新工具购债;拉加德预计通胀维持高位、适合继续加息,但放弃利率前瞻指引。

研报正文

一、上周市场综述

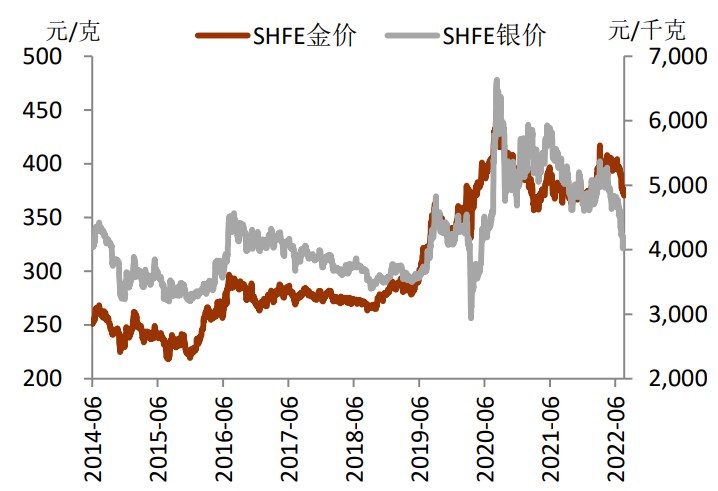

上周黄金价格先抑后扬小幅收涨,国际金价在触及近两年的低点后止跌反弹,回到1700美元/盎司上方。而白银价格则继续走低。

二、市场分析及展望

美元指数在触及近20年高点109.3后上周回落。一方面,上周欧洲央行时隔11年重启加息,且加息幅度超市场预期,欧元走强压制美元整数走势。

另一方面,纽约联储最新数据显示美国长期通胀预期走低,以及美国7月PMI初值明显恶化,使得市场对于美联储激进加息的预期减弱,美元指数高位回调。美国7月Markit制造业、服务业、综合PMI均创两年多新低,其中服务业和综合PMI陷入收缩区间,经济恶化情况显著。

具体来说,订单情况在变糟,就业增长放缓,通胀增速在变缓。美国7月Markit制造业PMI初值录得52.3,虽然好于预期的52,但低于6月数值的52.7,创下2020年7月以来最低。7月Markit服务业PMI从6月的52.7跌至47.0,远低于预期的52.7,创下2020年5月以来最低。

7月Markit综合PMI初值录得47.5,创下26个月新低。Markit服务业和综合PMI均低于50的荣枯分界线,表明显著陷入收缩,暗示经济的技术性衰退迫在眉睫。美国6月成屋销售总数年化512万户,创2020年6月以来新低,预期538万户,前值541万户。

美国上周MBA30年期固定抵押贷款利率5.82%,前值5.74%;7月15日当周MBA抵押贷款申请活动指数281.1,前值300。美联储正积极加息以对抗通胀,借贷成本飙升继续侵蚀人们购房负担能力。美国6月新屋开工总数为155.9万户,为2021年9月以来的最低水平。最新数据表明抵押贷款利率上升已令美国住房市场开始降温。

美国7月份NAHB建筑商信心指数从上个月的67降至55,连续第七个月下滑,创下2020年5月以来的最低水平,当前销售、未来销售和潜在买家流量三个分项指标均大幅下滑。

美国截至7月16日当周初请失业金人数达25.1万,创8个月来最高水平,较上一周增加7000人,预期24万,前值24.4万。美国截至7月16日当周续请失业金人数为138.4万,预期134万,前值133.1万。

美国6月大企业联合会领先指标环比降0.8%,为2020年4月以来最大降幅,预期降0.5%。美国7月费城联储制造业指数为-12.3,预期0,前值-3.3。欧元区7月综合PMI初值了录得49.4,创17个月新低;欧元区7月服务业PMI初值录得50.6,创15个月新低。

欧元区7月消费者信心指数初值-27,预期-24.9,前值由-23.6修正至-23.8。英国6月CPI同比上升9.4%,创1982年有数据纪录以来新高,预期9.3%,前值9.1%;环比升0.8%,预期0.7%,前值0.7%。

IMF将2022年德国经济增长预期下调至1.2%,2023年为0.8%;预计德国2022年通胀率将达7.7%,2023年将达4.8%。花旗经济学家表示,全球经济衰退是明显且迫在眉睫的危险,全球经济陷入衰退可能性为50%,预计2022年世界经济增长2.9%,2023年增长2.6%,略低于之前预测。

预计美国和欧元区将在未来12至18个月陷入温和衰退。上周四欧洲央行宣布将三大关键利率上调50个基点,加息幅度高于市场此前预期的25个基点。

这是欧洲央行自2011年以来首次加息,旨在遏制当前欧元区居高不下的通货膨胀。欧洲央行推出反金融分裂新工具购债;拉加德预计通胀维持高位、适合继续加息,但放弃利率前瞻指引。

日本央行无惧加息浪潮按兵不动,决定继续维持超宽松货币政策,把短期利率维持在负0.1%的水平,并通过购买长期国债使长期利率维持在零左右。

同时,日本央行把2022财年日本GDP增速预期从2.9%下调至2.4%,核心CPI预期从1.9%上调至2.3%。欧洲央行时隔11年重启加息,且加息幅度超市场预期,欧元走强压制美元整数走势,贵金属低位反弹。

另外,美国最新公布的经济数据走弱,市场对美国经济衰退的预期增强。本周美联储加息即将落地,预计会继续加息75BP。此次加息的影响可能会边际减弱,贵金属价格在稍加震荡整理后会继续上涨。

本周重点关注:美国二季度GDP、6月PCE数据、美国6月耐用品订单、上周初请失业金人数,欧元区第二季度GDP、7月调和CPI数据等。事件方面,需关注美联储7月利率决议。

操作建议:金银逢低做多。

风险因素:美联储鹰派超预期。