行情复盘

7月25日,棉花期货主力合约收涨1.37%至15140元。

主力持仓

7月25日,棉花期货主力合约持仓呈现多空双减局面。

后市展望

棉花整体处于供需双弱、需求更弱的格局。宏观加息背景下,市场焦点转向需求,需求存在进一步下调的可能,棉花供需格局将逐步宽松。

背景分析

美国农业部本月公布的2022/23年度全球棉花需求数据与6月份预估值相比下调35万吨,与2021/2022年度的预估值相比增加了3万吨。

研报正文

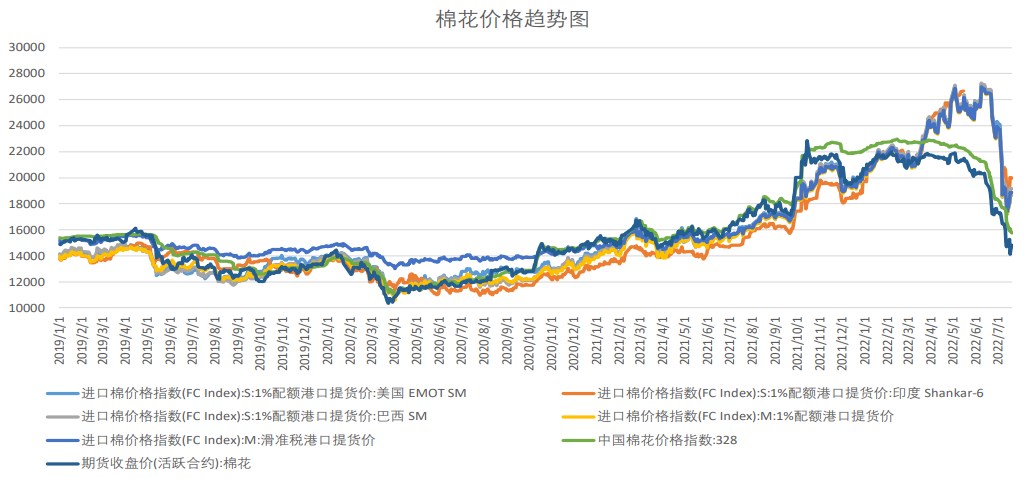

现货价格:

当前国内棉花期现价差904元/吨,同时进口亏损4025元/吨。

供应:

美国农业部本月公布的2022/23年度全球棉花产量数据与6月份预估值相比上调26万吨,同比调增了84万吨;美国产量与6月份预估值相比下调了22万吨,同比调减43万吨。

中国产量与6月份预估值相比持平,同比调增11万吨;印度产量与6月份预估值相比持平,同比调增65万吨。

需求:

美国农业部本月公布的2022/23年度全球棉花需求数据与6月份预估值相比下调35万吨,与2021/2022年度的预估值相比增加了3万吨。

中国需求与6月份相比下调了11万吨,同比上调11万吨;印度需求与6月份相比下调了11万吨,同比下调11万吨。

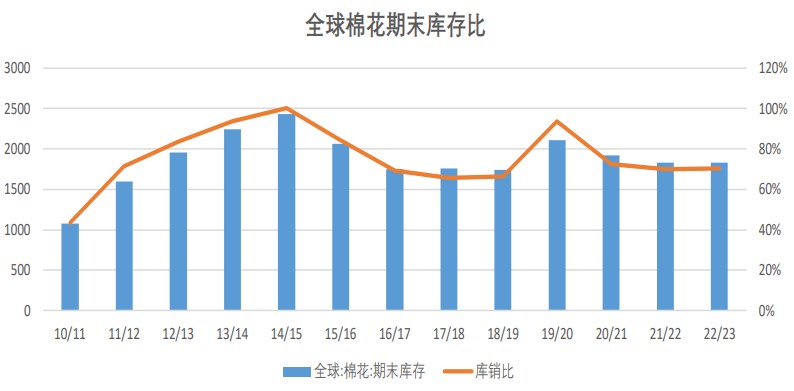

库存:

美国农业部本月公布的2022/23年度棉花期末库存数据与6月份预估值相比上调了32万吨,同比上调了5万吨;美国库存与6月份预估值相比下调了10万吨,同比调减21万吨。

中国库存与6月份预估值相比上调了15万吨,同比下调1万吨,印度库存与6月份预估值相比上调了20万吨,同比上调了11万吨。中国5月份商业库存416万,环比下调10.7%,同比上调16.3%。

观点:

棉花整体处于供需双弱、需求更弱的格局。宏观加息背景下,市场焦点转向需求,需求存在进一步下调的可能,棉花供需格局将逐步宽松。

国内自身基本面偏弱,上游库存高企,虽收储政策落地,银行展期轧花厂清零压力有所缓解,但下游需求淡季成品库存持续累库,棉价缺乏来自下游需求端的支撑,叠加疆棉禁令影响,市场对下游更加悲观。近期新疆政策端消息频出,持续关注具体落实情况。关注宏观环境、下游新增订单。