行情复盘

8月16日,甲醇期货主力合约收跌0.6%至2501元。

主力持仓

8月16日,甲醇期货主力持仓呈现多空双增局面。

后市展望

从后市走势来看,目前阶段性供应缩量或支撑短期行情,后续供应恢复预期,及烯烃/传统需求的弱需求或导致甲醇氛围整体弱势,中长期市场或再次回归弱势。

背景分析

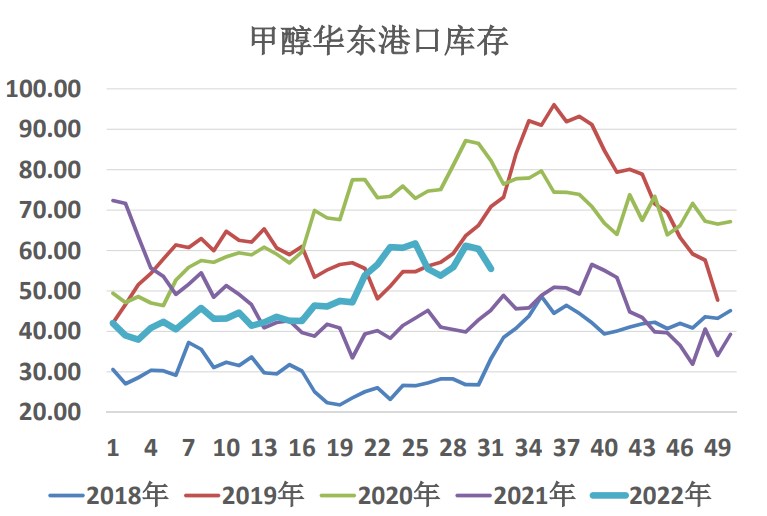

截至2022年8月11日,华东、华南港口甲醇社会库存总量为75.03万吨,较上周下滑3.92万吨。

研报正文

基本面:上半周国内甲醇市场表现尚可,内地在产区局部供应缩量支撑下延续坚挺行情,且昨日山西拍卖及鲁北招标价价格尚可,短期或维持该趋势,关注停车装置重启情况。港口维持期现联动,期货主力顺利换月后宏观逻辑为主,关注原油及政策影响。

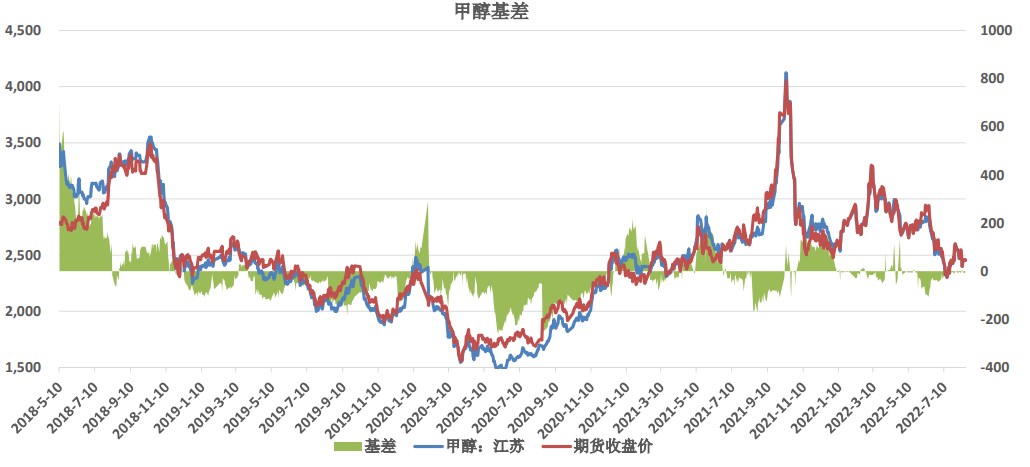

基差:8月16日,江苏甲醇现货价为2455元/吨,基差-2,现货平水期货。

库存:截至2022年8月11日,华东、华南港口甲醇社会库存总量为75.03万吨,较上周下滑3.92万吨;沿海地区(江苏、浙江和华南地区)甲醇整体可流通货源在46.64万吨附近,较上周降1.44万吨。

盘面:20日线偏平,价格在均线下方。

主力持仓:主力持仓多单,空翻多。

预期:甲醇供应端、需求端近期均呈现缩量状态,且区域分布不同,生产区供应端缩量支撑居多,消费区需求端弱化较为明显,进而导致近期区域行情分化、涨跌均有,并导致内地区域价差进一步收窄。

从后市走势来看,目前阶段性供应缩量或支撑短期行情,后续供应恢复预期,及烯烃/传统需求的弱需求或导致甲醇氛围整体弱势,中长期市场或再次回归弱势。

川渝限电虽有炒作,但供需双弱压制甲醇走势。短线2440-2520区间操作,长线观望。

利多:

1.因钢厂利润不佳,目前山西、山东、华北等地焦化企业限产集中,且局部力度较前期略提升,关注持续性发酵提振。

2.目前甲醇本土开工67.8%,较7月初降8.5%,目前部分装置计划内检修尚存。

3.伊朗部分装置仍停车中,叠加海外船只趋紧,8月进口存缩减预期;马油两套临停中,恢复待定。

利空:

1.传统下游季节性淡季、房地产不佳,甲醛、板厂类需求仍表现一般,不利于市场运行。

2.8月初,国内部分停工项目计划重启恢复,如鄂能化、盛隆、华昱、万盛等,关注局部供应增量节。

3.另8月中关中、河南部分停工装置存回归预期。

行情驱动:焦炉气装置限产带来供应端偏紧预期。

风险点:需求端持续偏弱。