行情复盘

8月17日,燃料油期货主力合约收跌1.07%至3229元。

主力持仓

8月17日,燃料油期货主力持仓呈现多增空减局面。

后市展望

原油成本端中枢下滑拖累燃油,高低硫燃油基本面维持边际转向,预计LU-FU价差仍有向下修复空间。

背景分析

俄罗斯高硫燃油出口西方受阻,转移出口至亚太地区的贸易量增加,短期新加坡高硫燃油市场仍面临较大压力。

研报正文

1、基本面:原油价格中枢持续下跌,成本端拖累燃油;俄罗斯、中东高硫燃油大量出口亚太,新加坡高硫供给充裕;中东、南亚夏季发电旺季叠加欧美炼厂进料需求旺盛,高硫整体需求维持偏强。

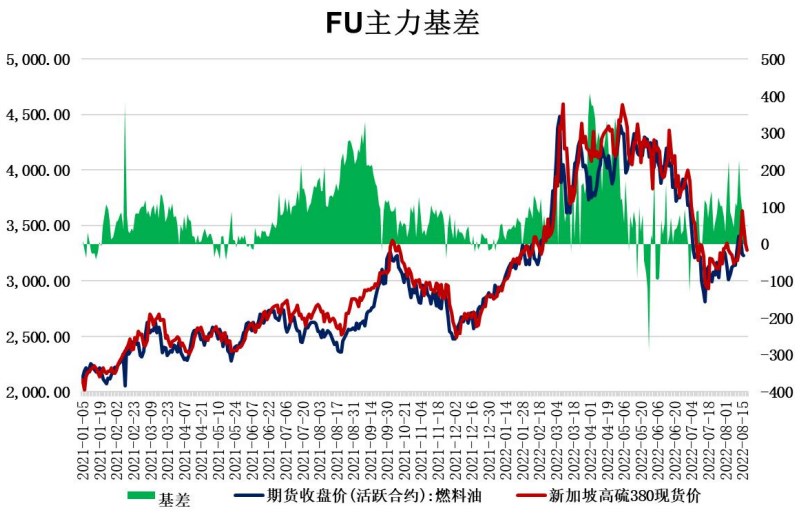

2、基差:新加坡380高硫燃料油折盘价3281元/吨,FU2301收盘价为3229元/吨,基差为52元,期货贴水现货。

3、库存:新加坡高低硫燃料油库存1708万桶,环比前一周减少5.16%,库存仍位于5年均值下方。

4、盘面:价格在20日线上方运行,20日线向上。

5、主力持仓:主力持仓净多,多减。

6、预期:成本端支撑走弱,但燃油旺季需求支撑基本面向好,短期燃油预计维持震荡运行为主。

FU2301:日内3190-3280区间操作。

利多:

1、中东、南亚电厂夏季处于采购高硫燃料油发电需求旺季,叠加天然气价格高位,高硫需求受到季节性和经济性双重提振。

2、新加坡高低硫价差高位回落,但高硫燃油对低硫船燃的替代性具有滞后性和高粘性。

利空:

1、主要产油国供给逐步增加,原油供给紧张有效缓解;市场对经济衰退预期判断反复,原油需求依然存在隐忧;原油供需基本面走弱拖累燃油。

2、俄罗斯高硫燃油出口西方受阻,转移出口至亚太地区的贸易量增加,短期新加坡高硫燃油市场仍面临较大压力。

3、柴油裂解价差大幅下滑,对低硫燃油调油组分的吸引力有所下滑,对低硫生产的挤出效应减弱,低硫供给预期逐步有效缓解。

当前主要逻辑和风险点

1、主要逻辑:原油成本端中枢下滑拖累燃油,高低硫燃油基本面维持边际转向,预计LU-FU价差仍有向下修复空间。

2、风险点:欧洲能源危机再度升级、俄罗斯燃油出口亚太增加。