行情复盘

8月22日,铜期货主力合约收涨0.84%至62770元。

主力持仓

8月22日,铜期货主力持仓呈现多空双减局面。

后市展望

国内政策着力推动经济复苏,只是弹性受限于疫情和地产约束;总体看,在海外衰退程度观察期,铜价可能从下跌趋势转为震荡。

背景分析

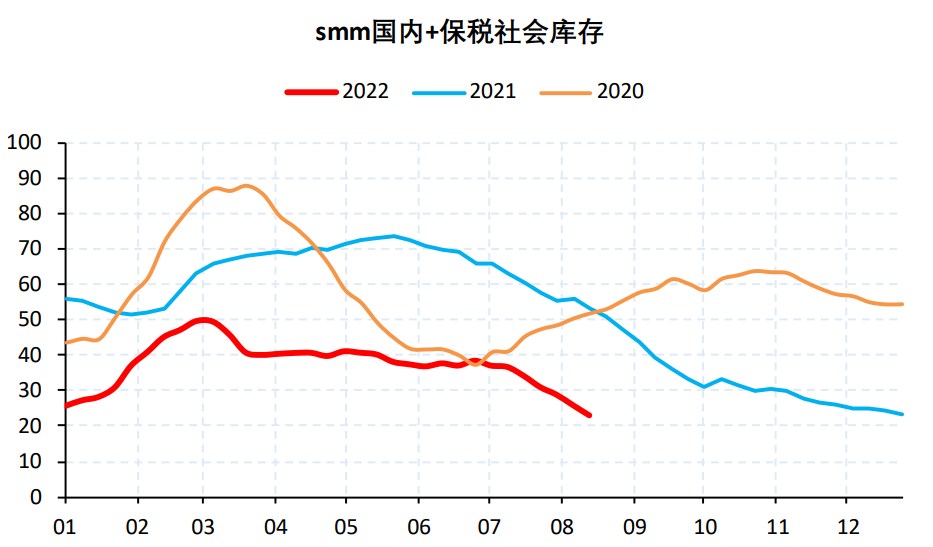

库存:截至本周,中国地区显性库存23万吨,低位下降;三大交易所加上海保税的铜显性库存37万。

研报正文

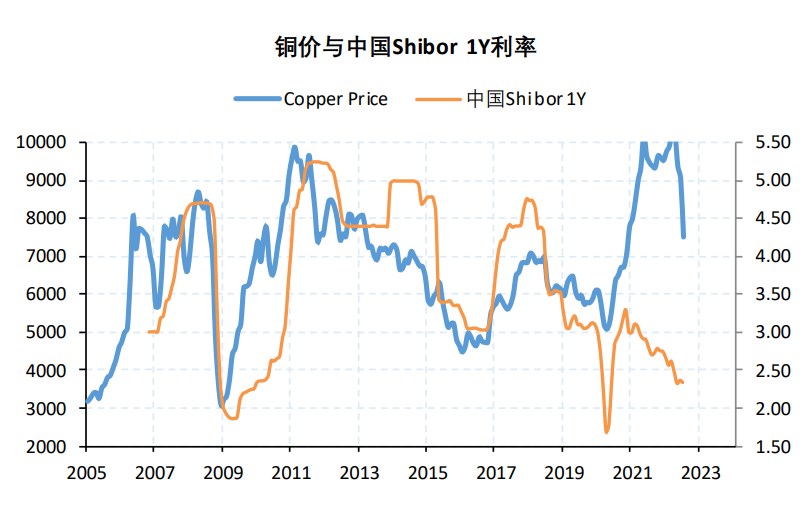

宏观:以货币供给代表的金融环境是经济增长的背景,而利率水平作为经济增长的外在表征,暗含的通胀预期也相应地与铜价同步波动。

目前内外政策周期刚好相反,即中国处于宽松阶段、而美国加速收紧。铜主要消费国为中、美、德、日等国家,且主要应用在工业生产等制造业领域(如建筑、电网、汽车、机械等),因此,观察主要国家工业生产及PMI景气,有利于整体判断铜的消费趋势。

当前全球制造业PMI扩张已明显放缓:海外需求处于扩张持续回落之中,而国内复苏还偏慢、还要观察是否会在下半年碰到外需收缩导致的进一步压力。

供需:2022年全球铜矿供给预计会进入3年供给小高峰,几座大型铜矿投产预计将使得全球铜矿供给进入每年5%的增长水平。

另一方面,需求层面看,中国地产疲弱,拖累相关行业如电网、家电等需求;欧洲由于能源高企,工业生产也出现收缩;美国制造业也看到终端企业补库见顶迹象。

从中国地区平衡看,21年实际需求增长约3.5%(扣除20年收储基数),在3季度缺电冲击后,4季度开始快速恢复,但22年2季度因疫情影响,需求再次大幅转弱。

高频角度来看,我们发现,7月国内铜资源进口有所回落,而3季度延后需求也有一定复苏,这意味着季节性淡季中供应压力有可能与需求得以匹配。

库存:截至本周,中国地区显性库存23万吨,低位下降;三大交易所加上海保税的铜显性库存37万。

价格:由于中国是全球最大的电解铜消费国,因此,进口变化值得高度重视;而高频的保税溢价变化刚好可以同步反映进口量或保税库存变动。目前洋山港铜提单溢价107美金/吨,可能说明国内8月需求进一步好转,预期进口还将增加。

观点:全球制造业PMI扩张放缓,海外加息背景下需求预期偏弱。铜矿偏宽松,冶炼环比增产,但国内现实供给多次不及预期;国内政策着力推动经济复苏,只是弹性受限于疫情和地产约束。总体看,在海外衰退程度观察期,铜价可能从下跌趋势转为震荡。