主力持仓

据统计PTA期货主力持仓呈现多空双减局面。

操作建议

因此对PTA中长期维持偏空看待。

期货市场

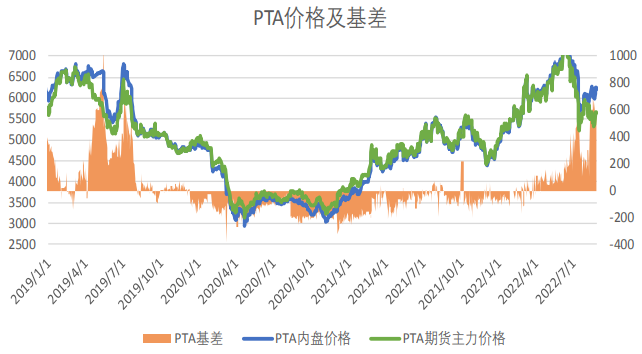

2022年8月,PTA期货价格整体呈现震荡走势,月内运行区间为5306元/吨-5974元/吨。

背景分析

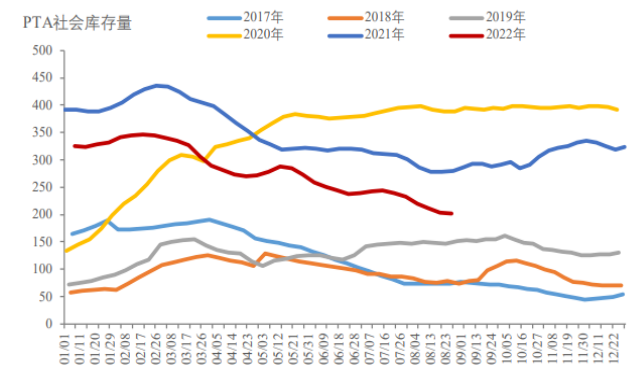

库存方面,8月PTA社会库存整体呈现持续去库状态。究其原因主要在于月内意外停车及降负装置偏多,致使PTA供应端缩量明显。截至8月28日当周,PTA社会库存总量为203万吨,较7月底去库36.3万吨。

研报正文

一、行情回顾

2022年8月,PTA期货价格整体呈现震荡走势,月内运行区间为5306元/吨-5974元/吨。

成本端来看,8月原油价格震荡下行,月内OPEC+会议同意9月增产10万桶/日,而该增产幅度也创出了该机构的历史最小增产幅度。

此外,市场一度传闻伊核谈判取得进展,伊核协议最终文本或被接受使得原油价格大幅下跌。PX方面,由于8月PX供应有所下调,致使PX供需整体维持偏紧状态,PXN价差在月内持续处于偏高区间震荡,PX绝对价格基本跟随油价进行波动。

从PTA自身供需层面来看,8月PTA装置意外检修偏多,供应端损失量较大,而需求端虽环比有所好转,但改善幅度有限。

总体来看,8月PTA基本面整体依然维持供需两弱格局,月内加工利润处于中性偏高区间运行。截至8月26日,主力合约TA2301收于5634元/吨。

8月乙二醇期货价格整体呈现震荡下行走势,价格运行区间为3855元/吨4477元/吨。成本端来看,月内煤炭现货价格依旧高企,而原油价格则显现弱势运行态势。

相较成本端价格而言,乙二醇自身价格表现同样疲软,这也导致了乙二醇各工艺加工利润维持低位。低加工利润下国内外装置检修不断,开工负荷维持低位。

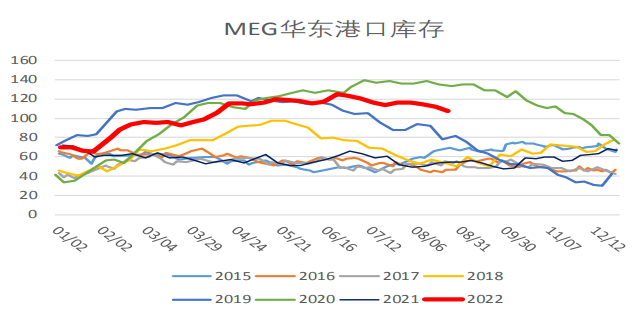

库存方面来看,8月乙二醇港口库存基本维持小幅去库节奏,月内到港量中性偏低,港口提货较前期有所恢复,库存绝对量同比仍处高位区间。高库存弱需求下,乙二醇期货价格持续承压。截至8月26日,主力合约EG2301收于4099元/吨,较7月底收盘价下跌8.91%。

二、上游成本分析

2.1原油短期或将反弹,中长期维持偏空看待

8月原油市场维持震荡。月内油价涨跌交替,其中布伦特原油最高涨至104.43美元/桶,最低跌至90.95美元/桶;WTI美原油最高涨至98.65美元/桶,最低跌至85.35美元/桶。

月内OPEC+会议同意9月增产10万桶/日,会议认为长期投资不足导致产能闲置偏低,因此闲置产能必须谨慎使用。而增产10万桶也创出了该机构史上最小增产幅度。此前OPEC+在7月和8月均同意日增产超60万桶。

此外,全球经济进一步放缓,欧元区7月制造业PMI降至49.8,自2020年6月以来首次跌破荣枯线。中国7月制造业PMI为50.4,较前值51.7同样出现下降,而美国7月制造业PMI为52.2,同时CPI同比增速降至8.5%,较上月9.1%的同比增速有所回落。

核心CPI同比增长持平于5.9%,环比增长0.3%。从分项来看,通胀回落主要受到油价下跌影响,而夏季过后机票与酒店价格下降亦有一定程度贡献。

目前食品价格以及房租仍在上行使得通胀粘性增加,因此从分项数据上很难得到通胀风险解除的有力证据,而非农就业数据表现强劲也在一定程度上暗示通胀或仍有较长路要走。因而当前切不可因单月数据出现降幅而低估了通胀的相应韧性。

另外月内市场传闻伊核谈判取得进展,伊核协议最终文本或被接受。但之后美国方面拒绝了伊朗提出的所有附加条件,同时沙特考虑减产使得油价再度回升。

展望未来,伊核协议由于涉及内容以及条款复杂繁多,预计短期内难以达成,即使有所突破,也可能出现“分阶段履行协议”,未来伊朗产量能否释放依然存疑。

而从过去几年OPEC+成功预期管理油价来看,OPEC+再次减产比伊朗核协议能否达成更为可控,同时概率也更大。

预计短期内OPEC+新减产逻辑或成主要矛盾,而中长期考虑到旺季结束后成品油消费将有所下滑,成品油裂解利润回落或将带动原油需求有所转弱,同时考虑到美联储主席在JacksonHole年会上整体立场偏鹰派,未来或将大幅加息以对抗通胀,因此中长期对原油价格维持偏弱看待。

2.2PXN价差高位震荡,石脑油价差大幅回落

8月石脑油裂解价差较7月出现回落。截至8月26日,石脑油月均裂解价差为-14.14美元/吨,较7月月均24.92美元/吨回落39.06美元/吨,整体跌幅为156.74%。

目前来看,石脑油环节加工利润依然处于压缩状态,由于PX环节利润的持续高企,使得石脑油环节持续承压,未来待PX环节利润出现压缩后,石脑油利润或将得以修复。

8月PX价格重心有所回落,但PXN加工利润则依然维持偏高区间运行。截至8月26日,PX月均加工利润为377.11美元/吨,同比处于中性偏高水平。

从PX自身基本面来看,国内外PX开工率在上半月持续下降,到了下半月后开工率虽有一定程度回升,但仍处于低位运行,因此月内PX供应端整体趋紧,供应量维持偏低。而下游PTA装置负荷同处低位。供需双弱下短期内PX维持偏紧格局。

而福化PX装置重启延后至9月底,ZPC在9月有消缺计划,预计三季度PX整体维持偏紧格局。进口方面,7月我国共进口PX61.5万吨,环比上月减少9.8万吨,7月净进口56万吨,创历史新低。

总体来看,当前国内装置开工率及进口量均维持偏低状态,PX供应偏紧状态下未来或将依赖于新装置投产,后期需重点关注盛虹、威联化学和广东石化的PX装置投产进度。

2.3乙烯价差有所回升

东北亚乙烯价格在8月持续走弱。截至8月26日东北亚乙烯价格为861美元/吨,8月均价为852美元/吨,较上月月均价899美元/吨下降了47美元/吨,环比下降5.23%。

8月乙烯裂解价差有所回升,月均价差为151美元/吨,较上月月均价差回升39美元/吨,环比上升34.8%。

三、供应分析

3.18月PTA装置检修维持偏多,加工利润表现良好

8月PTA装置检修依旧偏多,月内嘉兴石化150万吨装置、珠海BP125万吨装置、恒力石化3号线220万吨装置以及福海创450万吨装置均有检修。此外,部分装置如四川能投100万吨在月内意外停车检修,逸盛大连1号线225万吨装置将检修时间提前至8月底。

整体来看,8月装置集中性检修导致损失量较大,月内开工负荷环比虽有回升,但同比仍处于近几年低位。

库存方面,8月PTA社会库存整体呈现持续去库状态。究其原因主要在于月内意外停车及降负装置偏多,致使PTA供应端缩量明显。截至8月28日当周,PTA社会库存总量为203万吨,较7月底去库36.3万吨。

8月仓单数量+有效预报量下降,截至8月26日,PTA仓单数量+有效预报合计为1.31万张,较7月底减少1.51万张。

加工利润方面,8月由于主流供应商挺价使得PTA现货价格表现坚挺,因此加工利润在此期间表现十分良好。截至8月26日,8月PTA月均现货加工利润为559元/吨,当日PTA现货加工利润为658元/吨,同比处于中性偏高水平。

展望未来,9月检修装置整体偏多。目前来看,前期检修的逸盛宁波200万吨装置、恒力石化3号线220万吨装置、四川能投100万吨装置均将在9月继续检修。而9月计划新增检修装置有仪征化纤65万吨装置、中泰石化120万吨装置以及海南逸盛200万吨装置。

此外,恒力石化2号线220万吨装置目前检修时间仍处待定。整体来看,9月PTA装置检修依然偏多,供应端维持偏紧,而上游PX供应同样偏紧背景下,短期内对于PTA绝对价格存在较强支撑。

而中长期来看,由于四季度PTA新装置存在产能投放预期,预计共将投放750万吨新产能,因此在当前产能过剩的大背景下,新装置的投放势必将进一步加大PTA的供应端压力,因此中长期对于PTA维持弱势震荡看待。

3.2港口库存维持小幅去化,各工艺利润持续亏损

8月国内乙二醇综合开工率依然维持低位运行,其中油制及煤制装置均受到生产效益影响而下调开工负荷。整体来看,在当前偏低的乙二醇价格下,各工艺路径均已处于亏损状态,低加工利润对于乙二醇供应端产量的限制作用较为明显。

进口方面,8月到港量不多,进口总量预计在55万吨左右,较7月进口量小幅下降。由于月内实际到港偏低,致使港口库存下降明显。截至8月25日,华东港口乙二醇库存量为107.45万吨,较7月底库存量下降8.26万吨,去库幅度为7.14%。

利润方面,当前甲醇MTO制法、石脑油制法、外盘乙烯制法以及煤化工制法依然维持亏损状态,整体亏损幅度较7月有所收缩,其中月均石脑油制法利润为211.21美元/吨。外采乙烯制法利润为-147.38美元/吨。

展望未来,由于油制装置计划陆续重启,而煤制装置由于受到生产效益制约影响,使得未来计划检修装置增多。

具体来看,油制装置中,浙石化新装置出料,恒力一条线已经提负,卫星石化提负;煤制装置中,通辽金煤30万吨装置计划8月26日停车检修;陕西渭河彬州化工30万吨装置计划8月底停车检修,预计30天左右;延长中煤10万吨装置计划9月1日检修,持续约40天。

此外,多套煤制重启延后,9月煤制检修维持偏高。进口方面,美国新装置逐步贡献产量,美国和加拿大货源出口或有增加,9月乙二醇进口量或将小幅回升。

整体来看,未来乙二醇供应端增量较为有限,同时考虑到下游随着高温天气逐渐缓解,未来开工率存在一定回升预期,因此预计9月乙二醇供需格局或有好转,港口库存或将维持小幅去库态势,但去库幅度预计较为有限。

四、下游需求分析

4.1聚酯开工小幅回升,库存压力难以缓解

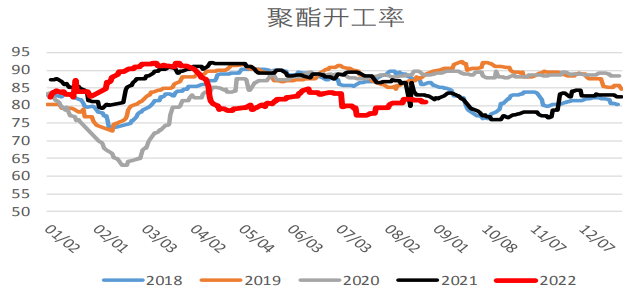

8月聚酯开工率环比虽有所回升,但同比依然处于近五年来低位水平。月内各品种利润表现出现分化。涤纶长丝中POY、FDY利润月内基本维持震荡,而DTY利润较7月出现持续回升态势。

其余聚酯品种如短纤以及切片利润在月内则呈现走弱态势。表现最好的依然是瓶片,8月瓶片月均利润基本维持在1400元/吨附近,同比处于历史绝对高位。

而从聚酯综合利润情况来看,8月聚酯综合利润维持区间震荡,且震荡区间基本与7月近似。库存方面来看,月内聚酯各品种库存基本维持缓慢累库态势,库存绝对量同比依然处于高位。

同时月内由于受到高温天气影响,聚酯企业错峰生产,致使8月聚酯环节整体需求表现清淡,聚酯开工率未能出现显著上升。

展望未来,随着高温天气逐渐缓解,终端织造开机率存在一定回升预期,同时考虑到临近“金九银十”的传统旺季,织造环节对于原料的需求或将有所好转,而当前织造整体原料备货处于低位,未来若终端需求出现改善,或将由下向上形成正反馈从而带动聚酯环节出现去库。

而聚酯环节的库存压力若能得到释放,在当前表现尚可的加工利润驱动下,聚酯工厂或将提升其自身开工率,从而使得聚酯环节需求出现改善。因此,未来需重点关注终端需求恢复情况以及下游织造开工率提升状况。

4.2终端需求持续低迷,织机开工延续低位

8月江浙织机综合开机率维持低位运行。截至8月26日,江浙织机综合开工率为51.07%,较月初下降约0.38个百分点。具体按地区来看,吴江地区织造市场平稳运行,部分因有序用电而停工的织造工厂陆续恢复生产,前期正常生产的织造工厂多维持前期开机率水平,因此本周喷水织机开机率温和回升。

日本、欧美的外贸订单少量下达,但利润不高,工厂多维持机器正常生产。内销客户下单意愿不高,部分织造工厂表示出货速度较前期略有下降,但暂不影响工厂正常生产,库存略有上升。

出伏后高温天气影响因素或将减弱,预计吴江地区喷水织机开机率或低位回升;长兴地区喷水开机率低位回升。

当地织造工厂普遍表示行情未见好转,但部分前期停工的织造工厂陆续提升开机率,因此长兴地区喷水开机率小幅上升。

因内销市场未有好转迹象,加之坯布出货较为缓慢,部分前期停工的织造工厂计划继续停工至月末;外贸家纺类、服装类订单少量下达,但多为小批量的应季订单。因涤纶长丝涨价,织造工厂在涨价前适量采购原料。

后续若终端服装销售不见起色,加之外贸订单未能批量下达,预计长兴地区喷水开机率回升空间较为有限;萧绍地区圆机开机小幅下降,加弹开机率略有上升。

秋冬面料出货速度放缓,部分针织工厂开机率略有下降,也有部分针织工厂表示新订单下达不及前期,当前订单仅能支撑到月底。而多数加弹工厂因价格上涨使得涨价前出货略有好转,但当前库存压力依旧较大。

后续考虑到内销需求恢复缓慢,外贸新订单下达迟缓,圆机开机率或维持较低水平,随着天气转凉,加弹机开机率或存一定回升空间;海宁地区经编织机负荷变化不大,经编工厂多数延续错峰生产,因此实际开工变化不大。

目前冬季面料订单下达情况不佳,同时多数工厂和贸易商此前累库较多冬季坯布,因此短期海宁地区经编工厂开工或维持低位。

4.3内需边际好转,外需表现良好

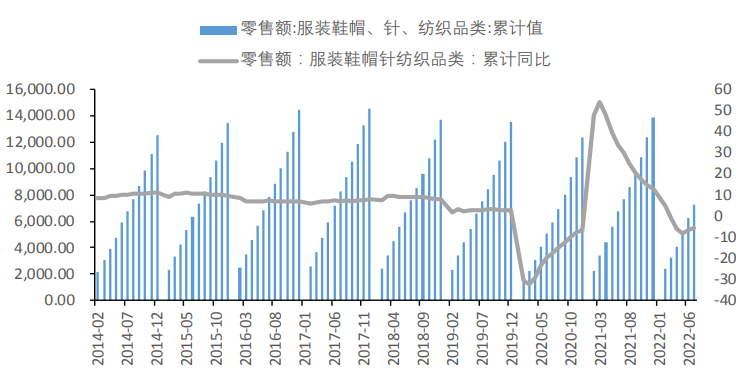

内需来看,2022年7月服装鞋帽、针、纺织品类零售总额为964.3亿元,较2021年同比增长0.8%。2022年服装类累计零售总额则为5130.7亿元,较2021年同比减少6.9%。

整体来看,2022年7月国内服装纺织品类需求有所回升,但服装类需求表现却要弱于去年同期。外需来看,2022年1-6月纺织纱线、织物及制品出口金额累计同比增长11.9%,服装类出口金额累计同比增长12.9%。目前来看,2022年服装外需表现相较于内需而言表现更为良好。

展望未来,短期内随着国内疫情稳定可控,预计内需表现将呈现一定程度回暖,而中长期考虑到全球宏观经济整体偏弱运行,而纺织服装的零售又与GDP存在较高相关性,因此预计2022年纺服的内需增长较为有限。

此外,考虑到当前我国人口出生率相对偏低,未来在人口数量难以出现明显增长背景下纺服需求预计难以出现较大增长。

外需方面,海外补库已基本完成,未来在货币政策收缩背景下,海外消费者的消费能力下降,同时随着东南亚地区的逐步复苏,部分订单回流至东南亚地区,因此未来出口面临较大的下行压力。

五、行情展望

成本端来看,由于OPEC+再次减产比伊朗核协议能否达成更为可控,同时概率也更大,因此预计短期内OPEC+新减产逻辑或成主要矛盾,油价短期偏强运行。

而中长期考虑到旺季结束后成品油消费将有所下滑,成品油裂解利润回落或将带动原油需求有所转弱,同时考虑到美联储主席在JacksonHole年会上整体立场偏鹰派,未来或将大幅加息以对抗通胀,因此中长期对原油价格维持偏弱看待。

PX方面,短期国内装置开工率及进口量均维持偏低状态,PX供需整体偏紧,PX绝对价格在跟随油价波动基础上表现或将更为坚挺。

整体来看,未来短期内成本端支撑或将偏强,但中长期存在转弱可能性。供应端来看,9月PTA装置检修依然偏多,供应端维持偏紧,而中长期由于四季度新装置存在产能投放预期,供应端或将有所承压。

需求端聚酯表现未来将主要取决于织造环节表现情况,考虑到进入9月后高温天气逐渐缓解,终端织造开机率存在一定回升预期,同时临近“金九银十”的传统旺季,织造环节对于原料的需求或将有所好转,因此预计未来织造开工率将有所回升,从而向上带动聚酯实现去库。

而聚酯去库后结合其自身较为良好的利润表现,或将使得聚酯开工率有所回升。因此需求端在9月存在一定转好预期。

总体来看,未来短期内PTA成本端支撑较强,同时供需存在边际改善预期,预计短期PTA价格表现或将偏强,而中长期考虑到成本端存在转弱预期,叠加四季度新产能或将投放,因此对PTA中长期维持偏空看待。

乙二醇目前来看供应端短期依然维持低供应量,未来油制装置计划陆续重启,但煤制装置由于受到生产效益制约影响,计划检修装置增多,因此短期乙二醇整体供应端增量较为有限。

而需求端聚酯表现在进入传统旺季后或将有所改善。此外,美国新装置逐步贡献产量,美国和加拿大货源出口或有增加,9月乙二醇进口量或将小幅回升。预计9月乙二醇港口库存或将维持小幅去库态势,但去库幅度预计较为有限。

整体来看,短期乙二醇供需结构有所改善,同时港口库存小幅去化叠加成本端表现偏强下或将使得乙二醇绝对价格表现偏强,但库存绝对量同比仍处高位,同时乙二醇自身仍处供应过剩格局之中使其上方空间较为有限,因此预计中长期乙二醇价格将呈现宽幅震荡走势。