主力持仓

据统计黄金期货主力持仓呈现多空双减局面。

策略提示

加息预期仍将使贵金属承压。

后市展望

此外,欧洲能源危机愈演愈烈,对于美元指数推动的持续性较强,贵金属也将承压。但不可忽略的是衰退预期正在逐步体现对贵金属的支撑,衰退也是未来贵金属反转的主要动力。

背景分析

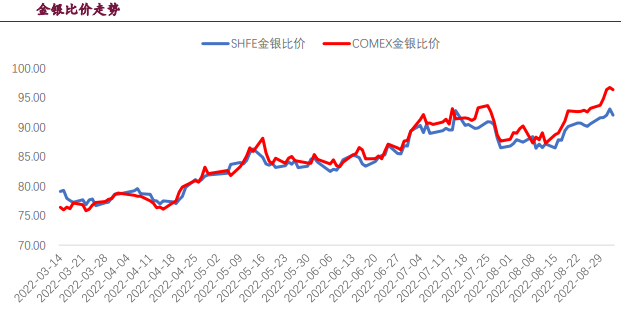

上周贵金属大幅下挫,白银跌幅大于黄金,金银比价较上周大幅上涨,突破7月高点,无限逼近110。

研报正文

一、行情回顾

1.1价格走势

1.2重要消息

8月30日,美国6月S&P/CS20座大城市未季调房价指数同比录得18.6,预期19.5,前值20.5。

8月30日,美国7月JOLTs职位空缺1123.9万人,预期1047.5万人,前值1104.0万人。

8月31日,欧元区8月为季调CPI同步录得9.1%,预期9.0%,前值8.9%。

9月1日,德国8月制造业PMI录得49.1,预期49.8,前值49.3。

9月1日,美国8月ISM制造业PMI录得52.8,预期52.0,前值52.8。

9月2日,美国8月非农就业新增人数为31.5万人,预期30.0万人,前值52.6万人。8月失业率为3.7%,预期3.5%,前值3.5%。

二、金价与其他市场的联动

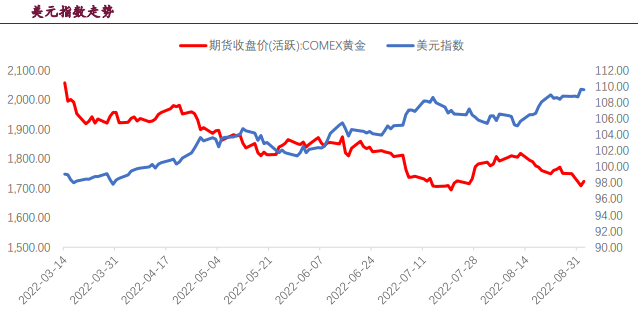

上周四欧美各国陆续公布8月PMI数据,整体超出8月底公布的初值预期,欧美经济分化明显。美国Markit制造业PMI录得51.5,初值51.3;美国ISM制造业PMI录得52.8;欧元区Markit制造业PMI录得49.6,初值49.7。美元指数一度冲击110,纽约金一度下挫至1700美元。

上周五公布8月美国非农就业数据,数据整体并没有延续7月份的强劲。非农新增人数录得31.5万,预期30.0万,前值52.6万;失业率由7月的3.5%上升至3.7%。非农就业公布后,市场加息预期有所下降,美元指数小幅回落,纽约金反弹近10美元。

8月上旬美元指数触底反弹后再度走强,很大程度上是由于美国经济预期衰退预期的减弱,相对于欧洲经济表现强势,而非加息预期的增强。最直接的表现便是美国7月CPI同比回落,而欧元区CPI同比持平,英国CPI同比仍在创新高。

8月下旬,欧美制造业PMI明显分化,美国经济相对表现韧性,美元指数一度逼近110。2月下旬以来,俄乌交战带来的恐慌情绪很大程度上促进了全球的美元回流,尤其是欧洲市场。在美联储加息背景下,美元回流本身是存在基本面支撑的。

俄乌的开战后带来的连锁反应,增加了欧洲经济的不稳定预期,更加突出了美元资产的价值,从而加速了美元回流,欧元以及英镑兑美元大幅贬值,其股市也遭遇暴跌,相反资本回流一定程度上利好美元资产。

从历史的角度来看,美债实际收益率走势与金价走势在长期呈现高度负相关,相关系数为负0.9以上。在美联储加息缩表的背景下,美债实际收益率将持续上行并且使贵金属承压,但当前衰退交易使美债收益率上行速度放缓。

二季度以来美元指数与美债收益率走势相似度较高,主因美联储货币政策是影响美债收益率和美元指数的根本因素。美元指数走势是美国经济相对于其他经济体相对强弱的象征,而美债收益率则更偏向于美国自身经济的反映。

6月中旬加息预期达到高潮后,市场步入衰退交易,商品大跌的背景下美股率先止跌反弹。美股的反弹一定程度上助推了黄金的下跌。

7月下旬开始,美股与贵金属出现齐涨共跌的情形。个人认为,齐涨是因为欧洲央行和美联储7月加息陆续落地,从而利空出尽,市场多头情绪亢奋。

而共跌则是因为市场对美联储加息预期的增强。自4月底美联储立场彻底转鹰后,美股和贵金属走势很大程度上均受制于货币政策预期。

三、其他指标追踪

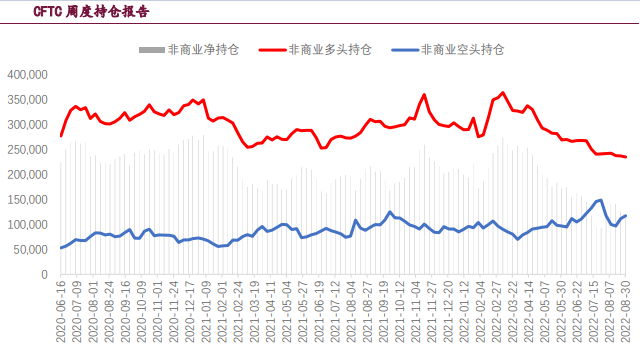

CFTC持仓周报来看,非商业多头持仓从3月15日开始回落。根据8月30日数据显示,较上周多头持仓减少了2113张,空头持仓增加了6000张,多头净持仓减少了8113张。

净多头持仓上周持续下降,主因空头持仓大幅增加。从持仓角度来看,后市继续看跌。该指标相较于黄金ETF来说,对贵金属价格走势的反应更为灵敏,但更新频率较低,时效性较差。

截止9月2日,SPDR黄金ETF上周减持11.30吨;iShare黄金ETF上周减持了1.82吨;SLV白银ETF上周持仓减少了110.82吨。4月下旬随着贵金属下挫,黄金白银ETF持仓总体呈现净流出状态。

7月下旬以来贵金属大幅反弹,但黄金ETF持仓并未跟进,白银ETF有所跟进。需要注意的是,无论是CFTC持仓报告还是贵金属ETF持有量的走势往往同步或滞后于价格走势,属于价格走势的滞后指标,可用于验证贵金属价格走势,但不能用于指导价格走势。

截止9月2日,10年期美债收益率收于3.20%,2年期美债收益率收于3.40%,两者差值为-0.20%,较上周收窄20BP。

8月美国经济数据较欧洲表现较强的韧性,衰退预期有所减弱,这是近期十年期美债上行的主要原因,从而2/10年期美债大概有所改善。

此外缩表加速可能也是十年期美债上行的因素之一。当前美股经济边际下滑是不争的事实,制造业PMI在不断下滑,但8月ISM制造业PMI录得52.8,与前值持平。

定调硬衰退仍为时过早。8月非农就业虽然并未如7月强劲,但也符合预期。3月中旬以来长短期美债收益率陆续出现倒挂。

一般来讲,近端的美债收益率取决于基准利率,而长短的货币政策更偏向于长期经济。利率倒挂在一定程度上说明了市场对于美国长期经济的看衰,利好黄金,将给予黄金支撑。

上周贵金属大幅下挫,白银跌幅大于黄金,金银比价较上周大幅上涨,突破7月高点,无限逼近110。

截止9月2日,COMEX金银比价收于96.4;SHFE金银比价收于92.07。目前金银比价处于历史高位,但若贵金属下行,金银比价仍有望持续走高。

从历史的角度来看,贵金属走势趋同的情况下,由于白银波动较大,故在贵金属上涨行情中,金银比价往往出现下跌,而在下跌行情中,金银比价往往出现上涨。

四、结论

上周四欧美各国陆续公布8月PMI数据,整体超出8月底公布的初值预期,欧美经济分化明显。美国Markit制造业PMI录得51.5,初值51.3。

美国ISM制造业PMI录得52.8;欧元区Markit制造业PMI录得49.6,初值49.7。美元指数一度冲击110,纽约金一度下挫至1700美元。

次日,非农数据并未如7月强劲,市场加息预期有所降温,贵金属日内延续反弹态势。纽约金上周最低跌破1700美元,也已接近7月低位,存在技术性反弹。

但我们预计9月伴随着美元指数的持续上涨,金价将持续承压。大概率将突破前期低点,暂时看到1650美元。

最大的风险点在于8月通胀数据大幅改善,从而使美联储偏鸽,在9月议息会议中加息50BP。届时贵金属将存在大幅反弹的动力,但个人认为这种概率很小。

以月度的思维去考虑,美国的通胀数据并不乐观,我们认为通胀加息正反馈远未结束,加息预期仍将使贵金属承压。

此外,欧洲能源危机愈演愈烈,对于美元指数推动的持续性较强,贵金属也将承压。但不可忽略的是衰退预期正在逐步体现对贵金属的支撑,衰退也是未来贵金属反转的主要动力。