行情复盘

9月6日,豆油期货主力合约收涨1.34%至9558元。

主力持仓

9月6日,豆油期货主力持仓呈现多增空减局面。

背景分析

前期美联储鹰派发言令美元指数再度走强,周五公布的美国8月非农数据忧喜参半,非农就业人数新增31.5万,高于预期,但远低于上个月,且失业率攀升至3.7%,美国就业市场降温。

风险提示

印尼政策变卦,马来高产季表现不佳、大豆超预期减产、生物柴油政策加码、国际原油再度飙升等造成较大波动风险。

研报正文

一、期现行情

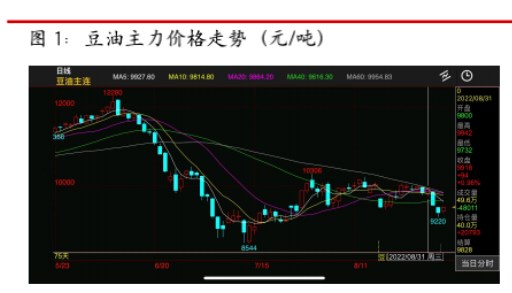

回顾油脂8月走势,基本面与宏观面联动下,以宽幅震荡行情为主,且已换月至01合约。截止8月31日,Y01较上月增0.83%至9918元/吨,P01较上月增1.01%至8588元/吨,菜油01较上月降1.55%至11108。

现货价格并未表现出相对稳定性,与盘面同涨同跌,宏观面敏感偏空的大环境下,以低库存为背景,基差依靠盘面补涨回归的惯性交易逻辑失灵。

豆油现货基差修复至200元/吨左右的水平,对01合约基差再次回到900-1000元/吨的高位;棕榈油现货基差修复幅度有限,在600-800元/吨左右,对01合约基差表现区域间有所分化,进口到港放大预期下,华南地区降至700元/吨。

二、宏观环境

简析美元指数高位运行,商品价格承压

前期美联储鹰派发言令美元指数再度走强,周五公布的美国8月非农数据忧喜参半,非农就业人数新增31.5万,高于预期,但远低于上个月,且失业率攀升至3.7%,美国就业市场降温。

但表现依旧有韧性,提振了美联储抗通胀的信心,市场开始在加息50与75bp间摇摆不定,美元指数韧性表现,下探后反弹。欧洲依旧面临能源短缺威胁,高通胀引发经济衰退担忧。

欧洲8月通胀率按年率计算达9.1%,再创历史新高,随着俄罗斯暂停对欧洲供应天然气,市场预期欧元区通胀率还未触顶,欧洲央行加息压力上升。鉴于欧洲经济面相对脆弱,欧元表现乏力,侧面对美元提供支撑。

三、油脂基本面分析

印尼税收调整,近月维持优惠远月下调征收门槛

9月上半月棕榈油参考价格设为929.66美元/吨,对应的CPO出口税维持在74美元/吨,继续低价促销,且在印尼出口价格占优情况下,主要需求国倾向于与印尼合作,马棕后期出口增幅受限。

不仅印度承诺将向印尼进口260万吨棕榈油产品,印尼也表示将向巴基斯坦提供250万吨食用油,中国也将增加采购印尼100万吨棕榈油。

11月开始恢复Levy,且调整了税收结构,下调征收门槛,当参考价格超过每吨1430美元时,执行最高征税即每吨240美元,产地远期提价行为使得国内11月后CNF报价呈现近弱远强。

马来8月延续增产累库,劳工短缺问题市场关注度下降,但仍是中长期限制其产量的隐患

一方面,马棕7月产量高于去年同期,高产季下,8月产量表现继续较去年延续改善趋势,据UOB、MPOA两大机构前20日高频数据显示继续增产,且幅度超过8%。

另一方面,三大船运机构数据显示,马棕8月出口微增或降幅有限,较7月环比变动-3%−1.6%,期末库存预计继续回升至180万吨以上。

但需要注意的是,前期一直担忧的马来劳工短缺问题尚存,虽然政府已批准分批引进外劳,但由于行政问题,实际引进过程仍然缓慢。

截至6月底,马来仅为种植园招聘了4699名工人,加上非法移民等非官方渠道,也与超过5万的劳工缺口相差甚远,其中受影响最大的收割工作也面临28940人的缺口。

需求回暖,国内棕榈油库存难以大幅累积

进口利润窗口打开,中国棕榈油进口已从低位明显回升,海关数据显示,7月进口量恢复至40万吨(硬脂+液油),据买船统计,8月24度液油预计到港30万吨。

供应增加的同时也伴随需求回暖,现货市场交易活跃,8月成交5.6万吨,较7月增82%,库存回升之路曲折,截至2022年8月26日(第34周),棕榈油商业库存仍在27.675万吨的低位,且鉴于到港货源已提前销售,可销售的现货头寸不宽裕,限制棕榈油现货基差的修复幅度。

随印尼开放税收优惠至10月底,国内9、10月进口继续放量,对01基差存在下行空间。

加菜籽新季恢复性增产,国内菜系逐步宽松

经历了2021/22年度干旱减产、出口供应大幅萎缩后,加拿大农业部8月报告预计2022/23年度将恢复正常,产量增加至1840万吨,出口增长近80%至920万吨,全球供应紧张局面将改善。

随进口菜籽价格回落,国内榨利或重新开启,目前进口菜籽盘面榨利倒挂有所收窄。国内供应预计转宽,一方面,据海关数据显示,菜油7月进口量已回升至31万吨的偏高水平。

另一方面,四季度将迎来菜籽到港放量,据我的农产品网数据显示,预计达180万吨,随榨利好转,不排除继续买船;供应增加预期下,国内菜油持续去库局面预计有所好转。

价格表现

从价格表现上来看,棕榈油1-5价差处于历史偏低位置,从近期供应来看,9、10月到港放量,近月偏弱,此外,印尼11月后恢复Levy征税,远月存在成本提振,1-5价差预计保持低位,但可能存在港口拥堵导致卸货不畅的阶段性走强情况。

对于豆油1-5价差,大豆买船偏慢,加之榨利较差,油厂无压力,按需开机,且存在挺价心理,目前以正套逻辑为主。

此外,品种间价差YP01价差绝对值处于高位,棕榈油存在比价优势,可逢高建仓做缩价差,但需要关注豆油消费端及成本端美豆是否存在提振风险。

四、结论与建议

基本面上,棕榈油产地话题乏善可陈,国内累库幅度受限。印尼近月维持税收优惠,压价促销,且马棕也处于增产累库周期,成本端短期承压,关注马棕8月供需数据是否复合预期。

国内供应增加的同时也伴随需求回暖,现货市场交易活跃,目前国内棕榈油价格占优,前期被替代的部分需求回归,制约后期累库幅度,进而限制01合约基差下行空间。

此外,印尼11月后恢复Levy,远期提价行为又对盘面有所支撑。紧现实转向宽预期,菜油01空头配置显现。

外部因素上,宏观环境偏空,美元指数表现韧性,商品价格整体承压,国际原油基本面多空交织,宽幅震荡行情也联动油脂板块波动加大。

综上,在基本面和宏观面联动下,预计豆棕两油以区间震荡为主,大方向保持向下趋势不变;菜油供应改善预期偏强,可逢高试空或做空头配置。此外,套利上,仍可继续观察逢高布局做缩豆棕价差机会。

风险提示:印尼政策变卦,马来高产季表现不佳、大豆超预期减产、生物柴油政策加码、国际原油再度飙升等造成较大波动风险。