主力持仓

据统计白银期货主力持仓呈现多空双减局面。

策略提示

同时白银本身存在供不应求的情况。

期货市场

截止9月16日当周,沪银主力期货持仓量为47.66万手,较前一周减少6.04万手。

背景分析

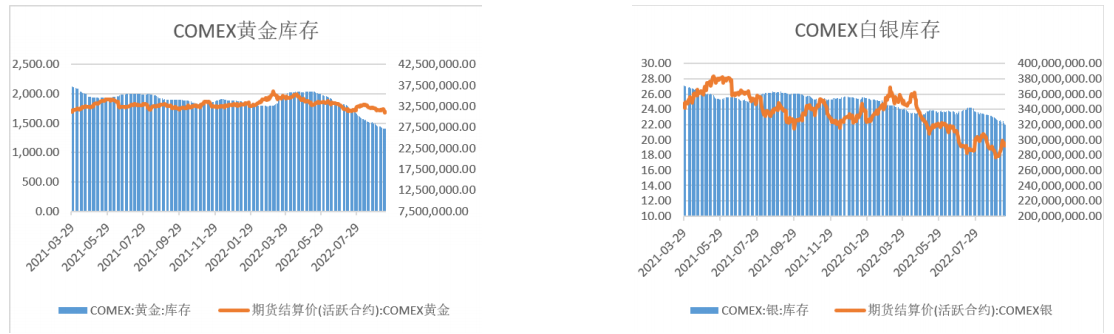

COMEX银库存为3.20亿盎司,较前一周减少420.63万盎司,COMEX银库存减少,对银价形成支撑。

研报正文

策略观点

上周美元重新走高,贵金属走势分化。超预期的通胀数据使得市场对美联储加息给予更高的定价,提振了美元,黄金价格承压,白银价格受供需影响逆势上涨。

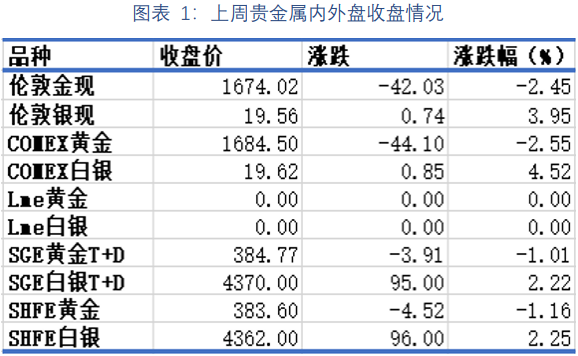

一、周度行情回顾

上周贵金属价格走势分化,黄金下跌,白银上涨。黄金周内低于5日均线,资金进场,收盘下跌。白银走势相对黄金较强,资金离场,收盘上涨。

二、基本面

1、中国公布8月经济数据,投资、消费指标总体改善,房地产周期类消费待恢复。

2、中国“新对冲工具”中证500ETF期权、创业板ETF期权9月19日上市交易。

3、美国8月零售销售环比升0.3%,高于预期,7月环比下修至-0.4%。

4、欧美通胀仍强劲:美国8月PPI同比增速较7月回落至8.7%,核心PPI仍高于预期;英国8月CPI同比增9.9%,略低于逾10%的四十年高位。

5、工会拒绝初步协议,美国三十年来首次全国铁路罢工迫在眉睫。

6、美国8月CPI同比8.3%高于预期,核心CPI意外加速;“新美联储通讯社”称数据为下周至少加息75基点奠定基础,未来几个月继续大幅加息的前景升温;市场对美联储下周加息100基点预期概率逼近50%。

7、欧盟能源计划曝光,拟对低成本电价设定180欧元上限,整体用电量减少10%;德国拟为能源企业提供670亿欧元贷款担保,争取今年内实行电价上限。

三、重要事件

1、9月13日,美国劳工统计局公布数据显示,美国8月CPI同比上涨8.3%,高于市场预期的8.1%,前值8.5%;8月CPI环比上涨0.1%,高于市场预期的-0.1%,增速较前值的0%小幅回升。

在剔除波动较大的食品和能源价格后,8月核心CPI同比上涨6.3%,高于市场预期的6.1%,高于前值的5.9%;8月核心CPI环比上涨0.6%,高于市场预期以及前值的0.3%。

数据公布后,芝商所Fed Watch工具显示,美联储9月加息75个基点的概率升至90%,加息50基点的概率降至10%。

四、美元指数

上周美元指数重新延续之前的上涨,结束了短暂的回调。出现这一变化的主要原因在于上周二美国超预期的CPI数据,引发了市场对美联储加息的新一轮预期升温,给出了更高的定价。

同时,在上周汽油价格大幅下跌的背景下,超预期的通胀意味着食品、住房等关键领域的生活成本仍在继续走高,距离美联储达到通胀目标还有很长的路要走。本周需要密切关注美联储FOMC会议、日本央行以及英国央行公布政策利率等。

五、库存

芝加哥商业交易所公布报告显示,9月16日COMEX金库存2713.14万盎司,较前一周减少31.12万盎司;COMEX银库存为3.20亿盎司,较前一周减少420.63万盎司,COMEX银库存减少,对银价形成支撑。

六、ETF持仓

截止9月16日当周,SPDR持仓量为960.85吨,与前一周相比减少5.79吨,目前基金持仓处于近几年低位。SLV持仓量为14859.34吨,与前一周相比增加299.48吨,目前SLV持仓处于相对低位。

七、CFTC净持仓

截止9月13日,黄金非商业多头持仓为225932张,较上周减少5595张,非商业空头持仓为128588张,较上周增加918张,基金净持仓为97344张。

截止9月13日的周度统计周期中,多头离场,空头进场,多头力量较为明显;白银非商业多头持仓为53373,较上周增加1659张,非商业空头持仓为58013张,较上周减少6485张,基金净持仓-4640张,多头进场,空头离场,空头力量较为明显。

八、国内期货市场持仓

截止9月16日当周,沪金主力期货持仓量为15.32万手,较前一周增加9213手;沪银主力期货持仓量为47.66万手,较前一周减少6.04万手。

九、技术分析

1.黄金上周,黄金市场资金进场,金价下跌。

美国超预期的CPI数据支撑美元,导致贵金属价格承压。美债利率不断走高,降低了黄金作为避险资产的吸引力。本周需要密切关注美联储FOMC会议、日本央行以及英国央行公布的政策利率等。

2.白银上周白银资金进场,价格上涨。

今年以来,相比黄金价格,白银价格跌幅较大,目前已接近2020年以来价格最低位,同时白银本身存在供不应求的情况,对白银价格形成支撑,短期覆盖了美联储加息对于贵金属的压力。未来白银的走势主要与美联储的加息路径、美国经济数据以及白银供需状况的变化有关。