主力持仓

据统计PVC期货主力持仓呈现多空双减局面。

策略提示

整体或将延续偏弱趋势。

期货市场

截至9.30,V2301收6184(环比-62),01合约持仓量为617103手(环比+141752手),9月主力持仓大幅增加。

背景分析

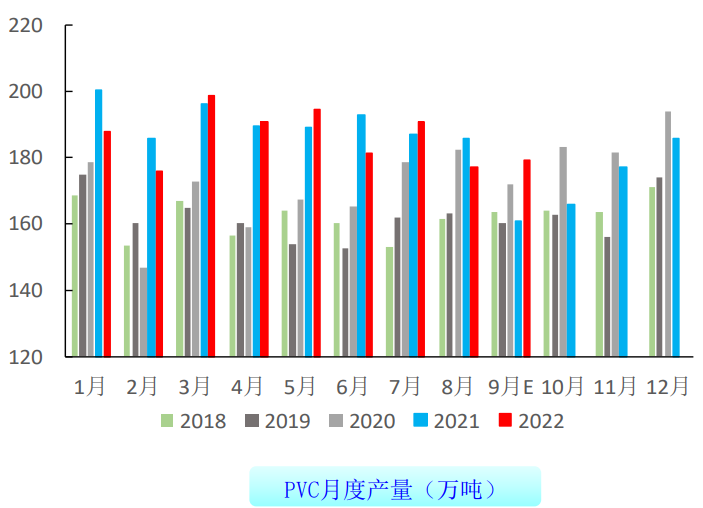

9月PVC产量预计在179万吨左右,1-9月产量累计1677万吨,同比-0.7%。10月计划检修减少且时间多一天,预计10月产量在190万吨左右。

研报正文

1、PVC价格

1.1PVC现货价格重心下移

9月PVC价格先涨后跌,价格重心较下移。上半月由于PVC供需基本面整体偏弱,库存震荡增加,供应端销售有一定压力,造成开工偏低,出厂价略涨。

下半月开工提升,出厂价再次下调。截至9.30华东电石法6565(环比-170),华东乙烯法6450(环比-235)。

1.2PVC期货先涨后跌

9月PVC期货先涨后跌,上旬由于基本面略有改善,且宏观气氛好转,盘面上涨;下旬行业开工提升,且美联储激进加息,基本面与宏观面共振价格回落,月底空头减仓止跌企稳。

截至9.30,V2301收6184(环比-62),01合约持仓量为617103手(环比+141752手),9月主力持仓大幅增加。

1.3PVC基差区间内波动

9月期货触底反弹,现货跟随期货波动,现货下跌幅度整体大于期货,主力01合约基差小幅缩小,但整体在合理区间内。

1.4PVC期货月间价差小幅扩大

9月期货整体重心下行,1-5价差小幅扩大。乙烯法及电石法PVC现货均出现回落,乙电价差小幅缩小,但仍处于合理区间。

2、PVC供给端分析

2.1 9月上游整体开工提升

9月PVC新增停车及检修企业较8月减少,整体开工回升。截至9月29日当周,PVC整体开工负荷74.37%(环比上周-0.06%)。

电石法PVC开工负荷72.32%(环比上周-1.02%);乙烯法PVC开工负荷81.94%(环比上周+3.5%)。10月计划检修的PVC企业减少,预计PVC行业开工将上升。

2.2PVC9月检修损失量环比减少

9月PVC检修及计划外停车企业较8月份减少,但涉及产能较大,检修损失量为31.117万吨(环比8月-2.732,同比+4.018),10月检修逐步减少

2.3 9月产量环比增加

9月PVC产量预计在179万吨左右,1-9月产量累计1677万吨,同比-0.7%。10月计划检修减少且时间多一天,预计10月产量在190万吨左右。

1-8月PVC进口为20.56万吨,同比有所减少,一方面海外原油上涨带来成本上行,另外一方面国内需求不佳,国内货源宽松,预计9月进口在2万吨左右(注:海关数据暂未出来为预计数据)

2.4.1 9月电石出厂价先跌后涨,整体价格重心下移

9月电石市场呈现区域性差异,乌海、宁夏等地出厂价前期震荡下滑,月底随着价格降至偏低位,电石厂亏损严重,降负荷现象增多,电石市场的再度反弹。

下游PVC企业电石到货不一,多数时间货源显宽松,但到货量不稳定,待卸车稳中下滑,整体而言采购价在9月相对稳定,截至9月30日,乌海电石出厂价3550元/吨(环比上月底-100元/吨)。

2.4.2乙烯法原料价格回落

9月原油价格下跌后反弹整体价格重心下移,PVC乙烯法原料乙烯、EDC及VCM价格均出现一定回落。截至9.29日乙烯现货价CFR东南亚891美金/吨(环比上月-60);EDC现货CFR东南亚327美金/吨(环比上月-5);VCM现货CFR东南亚736美金/吨(环比上月-5)

2.5外采电石PVC企业持续亏损,一体化企业尚有利润空间

9月随着电石价格整体回落,电石企业成本压力较大;随着现货价格重心下移,外购电石PVC企业处于持续亏损当中;一体化氯碱企业由于烧碱利润较好整体仍有盈利空间;外购氯乙烯单体的PVC企业小幅亏损。

3.1 9月传统旺季下游需求改善欠佳

截至9月底,华北下游开工在45%(同比-19%),华南下游开工52.5%(同比-22%),华东下游开工58.5%(同比-4.5%)。

10月PVC仍然处于传统旺季,但是由于房地产弱势难改,9月PVC并未展现出旺季需求,从样本企业订单及开工情况来看,预计10月下游开工提升幅度仍然不大。

3.2 9月PVC终端未出现明显改善

8月地产链前端数据继续走弱,但竣工端环比出现改善,展示了国家保交付的决心,但目前而言地产企业资金压力缓解有限,已有资金多用于竣工端,新开工及拿地的持续走弱显示着地产下行周期未到拐点。

虽然进入传统旺季,但目前PVC主要下游管材、型材开工却并未出现明显好转,终端订单偏弱使得企业对原料PVC需求保持刚性,国庆假期下游普遍开工将走弱,10月终端预计改善有限,但四季度是传统竣工旺季,关注后期需求变化。

3.3 9月出口预期下滑

由于下半年印度及东南亚地区有较长时间处在雨季,三季度印度及东南亚的PVC粉需求将较一、二季度将明显减少,海关统计8月PVC出口量13万吨,环比下降26%,同比增加88.6%。

1-8月PVC累计出口154.9万吨,同比增加25.6%。8-9月随着外盘持续走弱,出口接单减少,出口待交付量明显下降,预计9月出口量在10万吨左右,四季度出口量或将企稳回升。

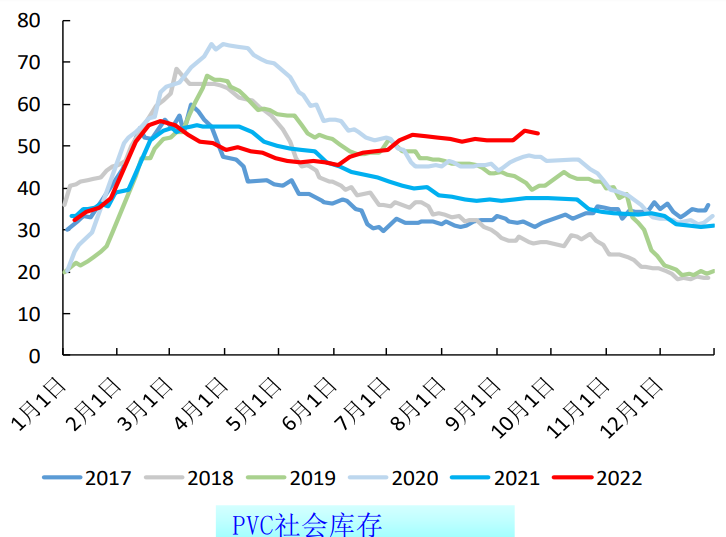

4.1 9月缓慢去库,关注后期库存变化

9月社会库存呈现缓幅去库的趋势,但库存绝对值处在明显偏高的水平。国庆假期前部分下游采购积极提升,社会库存小幅去化。

但国庆假期期间随着部分下游放假以及节前备货完成,预计社会库存或略有增加,后期重点关注国庆假期归来社库变化情况。

4.2上游库存同比偏高,中下游维持刚需库存

9月随着PVC期货价格的走弱以及上游开工的提升,上游企业库存不断增加,但PVC贸易商及下游制品企业接货意向并未有改善,维持刚需,导致部分生产企业销售压力较大。国庆节前随着部分下游备货,生产库存虽略有下滑,但绝对值仍然在偏高水平。

5、PVC供需基本面总结

综合来看,9月基本面改善有限叠加宏观风险,PVC重心仍下移。

供应端:9月PVC集中检修期进入尾声,10月预计开工提升。由于社会库存整体高位,供应增量将增加企业的销售压力。

成本端:10月电石供需预计延续双弱局面,成本高位电石亏损较多情况下,电石价格或有小幅上调,一旦电石开工有所恢复,下游PVC行业难以承受电石涨价而再次出现开工下降,电石市场就会重新显弱势,上下游整体亏损局面难改。

需求端:10月虽然处于传统需求旺季,但地产弱势未改,9月旺季不旺,10月需求提升幅度预计不大;10月外盘需求有企稳改善可能,但从订单来看出口量预计环比变化不大。

策略:从基本面上看,10月PVC市场供需压力不减,供给有回升预期,需求预计好转有限,PVC价格重心或有下移,关注10月库存变化。

中长期看,四季度宏观仍将受到美联储加息影响,PVC行业如未出现明显降开工减产,基本面难有明显改善,整体或将延续偏弱趋势。